被认为是会改变房地产行业游戏规则的“三道红线”新规已发布3月有余,新规带来的影响初步显现,最直接的结果是房企融资规模显着减少,尤其信用债融资增速和银行贷款增速均呈现下滑。

在降负债的压力逼迫下,停滞良久的股权融资,随着物业股上市热潮出现增长趋势,成为企业缓解负债压力的方式之一。但对房企来说,最根本的解决方法还是通过提高经营利润来切实达到降负债的目的。

融资增速显著下降 融资成本11月加速上涨

从多个机构数据看,房企债券融资增速明显下降。

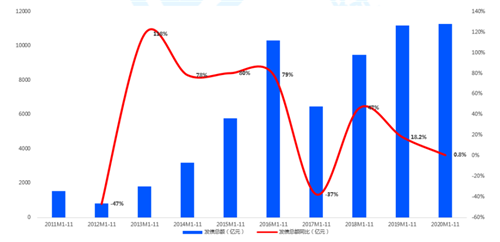

根据贝壳研究院统计,2020年1-11月房企境内外债券融资累计约11291亿元,累计同比微增0.8%,保持低位,累计增幅较2019年同期收窄17.4个百分点。2020年前11月融资规模占比2019年全年95.6%,预计2020年全年,房企债券融资规模持续增长,但增速明显回落。

图:2011至2020年1-11月房企债券融资规模

克而瑞研究中心数据显示,2020年1-11月房企累计发债7361.33亿元,同比下降1.3%,其中境内发债3805.83亿元,同比增长39.8%,境外发债3555.50亿元,同比下降24.9%。

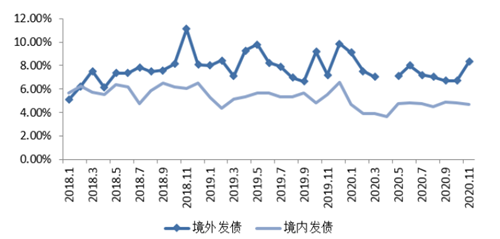

不仅融资余额下降,融资成本和融资期限两项指标也发生变化。贝壳研究院数据显示,11月境内债券融资平均票面利率为4.89%,较上月增长0.13个百分点。境内融资成本自8月融资新规以来,一直保持上升趋势,且在11月呈现加速上涨趋势。11月境外债券融资平均票面利率8.04%,较上月大幅增长,回升至“8%”的水平。

克而瑞研究中心数据显示,11月单月房企融资成本6.65%,持续上涨,环比上升0.87个百分点,同比上升0.05个百分点;其中境内融资成本4.68%,环比下降0.12个百分点,主要得益于融资成本低的规模房企发行规模较大。境外融资成本8.32%,环比上升1.65个百分点,境外融资成本仅低于1月,主要是因为有较多融资成本较高的中小型房企积极进行境外发债。

图:2018-2020年11月各月房企发债成本

数据来源:企业公告、CRIC整理

融资期限方面,11月境内外融资债券发行期限均有所下降。其中,境内债券融资发行平均期限为3.6年,较上月减少约0.1年;境外不确定因素导致短期债券占比走高,境外债券平均发行期限3.1年,较上月减少0.5年。

实际上,自8月融资新规以来,房企已连续三个月发债规模不及到期债务规模。11月单月,房企境内外债券融资共发行规模折合人民币约835亿元,环比增长20.7%,同比减少21.4%。贝壳研究院分析认为,与上年11月的融资小高潮相比,今年发债规模未达预期,12月作为传统的“融资小月”较难实现规模逆转。

除了债券,银行信贷资金流向房地产领域的增速亦有所下滑。

公开数据显示,2020年三季度,国内主要金融机构新增房地产贷款合计44,200亿元,同比下降15.16%。截至2020年9月末,国内主要金融机构房地产贷款余额488,300.00亿元,同比增长12.80 %,增速较二季度末及一季度末均有所下滑;

联合资信认为,考虑到此前央行曾表示“要继续严格控制房地产在新增信贷资源上的占比,实施信贷资源的增量优化和存量调整”,预计在“房住不炒”政策基调下,主要金融机构仍将压降房地产贷款增速,控制贷款的行业集中度,严防信贷资源过度流向房地产板块。

物业股上市热度持续 股权融资加速

面临收紧的融资环境,房地产企业开始加大股权融资规模,以期通过提高权益来改善负债水平。

融资新规之后,物业股赴港上市热度持续,房企股权融资规模大幅提升。据同策研究院监测的房企融资报告显示,11月,40家典型上市房企股权融资总额为256.36亿元,占比23.50%,环比大幅上涨331.2%。

据中信建投地产盘点,11月,易居企业控股完成配售1.183亿股,净筹8.281亿港元;三盛控股以7.02HKD/股的价格实现融资,增发0.4948亿股,募资3.473496亿港元;融创服务控股、祥生控股集团、上坤地产分别以6.9、6、5亿股的首发数量实现IPO融资,融资金额分别为80.04、33.54、11.4亿元,港股募集资金总额为140.96亿元。

当下,这一趋势还在持续,12月9日,佳源服务和华润万象生活同一天上市,佳源服务此次全球发行发行1.5亿股,发行价为每股3.86港元,募集资金总额约为5.79亿港元。华润万象生活此次全球发行发行5.5亿股,发行价为每股22.3港元,募集资金总额约为122.65亿港元。此前,融信集团旗下的融信服务和建业旗下的代建企业中原建业已在11月递交了上市申请。贝壳研究院预计,全年新增主板上市企业数量将超越2019年。

数据来源:瑞恩资本

值得关注的是,不仅是上市公司数量,物业企业的上市速度也在加快。据瑞恩资本观察,2020年上市的16家,除了1家(烨星集团)是二次递交招股书外,其他的15家都是一次递表便成功,今年下半年开始,从递表到上市,恒大物业、华润万象生活、远洋服务、融创服务,分别为64天、100天、101天、105天。

对于股权融资规模增大的现象,知名地产人吴建斌对和讯房产表示,股权融资是房企降负债的路径之一,比如做定增,努力扩大股本,把分母做大,负债率水平也可降下来。不过,他提到,在香港上市的房企有机会做股本金融资,而内地上市的房企就没有这个有效途径了。

前海开源基金首席经济学家杨德龙认为,当下房企股权融资比较难,预计更大程度上还将依赖债权融资。他表示,资本市场对于房地产行业的热情并不高涨,这一方面源于“三道红线”带出的系列效应,房企面临的资金问题突出,另一方面,整个行业业绩增速都在下降,估值较低,这在很大程度上使得上市房企股价表现一般。?

不过,在中南建设(000961,股吧)董秘梁洁看来,“三道红线”更多是针对有息负债,属于债务投资,真正股权投资要承担市场风险,国家还是支持,房住不炒最后的落脚点还是“平稳、健康、发展”。三道红线”能使真正管理运营能力强,能持续提供好回报资产的企业,赢得更多真正的股权投资。

房企加强回款 销售增速稳步提升

以发债和贷款为主的融资渠道被迫收紧,房企需要扩大内源性现金流的比重,进而降低对外部融资的依赖,这使得房企对销售回款的依赖加强。

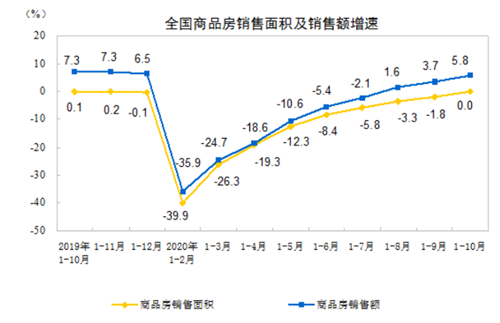

实际上,房地产行业的销售增速一直在提高。统计局数据显示,1—10月份,全国商品房销售面积133294万平方米,同比持平;商品房销售额131665亿元,增长5.8%,增速提高2.1个百分点。其中,住宅销售额增长8.2%,办公楼销售额下降12.8%,商业营业用房销售额下降15.8%。

数据来源:国家统计局

主流房地产企业的销售增速更是远高于行业整体水平。克而瑞研究中心数据显示,11月,TOP100房企实现销售操盘金额12025.8亿元,单月业绩同比增长21.4%,环比小幅上升5.1%。亿翰数据也显示,11 月百强房企(公司可比口径)单月销售金额环比增长 0.6%,同比增长 22.7%,同比增速较10月提高4.8pct。

整体看,房地产行业今年仍实现稳健增长。克而瑞研究中心数据显示,2020年1-11月百强房企累计全口径销售金额同比增长10.3%,增幅较上月提升1.3个百分点。;另,中指院数据显示 2020 年 1-11 月,TOP100房企销售额均值为1128.2亿元,销售额增长率均值为12.0%。

不过,房地产行业的增速放缓已是大势所趋,日前,世茂集团发布公告称2021年销售额将比2020年增长超过10%以上,该数字相较于公司近年来的增速几乎减半。开源证券认为,伴随融资新规的实施,开发商新增有息负债规模将有上限,这意味着在周转率不变的情况下,销售规模的增长将有上限。

根据中信建投地产测算,假设全行业受新规影响,2021年行业有息负债增速将落于3.4%-6.1%区间(2020H1为+5.2%),影响有限,此有息负债增速可支撑全行业销售金额2.6%-7.2%的增长。但结构上看,未来行业格局基本已经确定,弯道超车的时代已经结束。

房地产行业依靠杠杆实现规模增长的时代结束了,未来行业将进入依靠自身经营能力实现增长的阶段,叠加房地产行业整体增速放缓的趋势,行业竞争无疑会进一步加速。

不过,这也许是好事。在土地和金融红利时代,行业的容错率较高,房价上涨掩盖了投资决策、产品质量、运营效率等问题,但进入管理红利时代,对企业要求更高,企业之间的能力差异会显而易见,在优胜劣汰的竞争法则下,房地产行业会出现更多好房子,甚至会出现一些真正优秀的企业。

来源:和讯房产

编辑:wangdc