■2020年开年,房地产行业受到了新冠疫情的剧烈冲击。在需求端,由于居民在疫情管控下“深居简出”,因此购房需求短期受到抑制。在供给端,由于售楼和中介活动受到影响,房企推盘数量显著下滑。而延迟复工也对房地产开工和施工造成较大冲击,短期内商品房销售与房地产投资增速都将出现一定回落。

■疫情冲击下,商品房销售面积同比增速将出现较大幅度回落。在商品房销售活动基本停滞影响下,春节假期后商品房销售面积同比增速修复速度远低于历史同期水平。2月1日至23日,商品房销售面积同比大减83.3%。对比SARS疫情来看,本次新冠疫情的影响将会显著大于SARS。一方面,在历经本轮房地产调控后,当前房地产市场处于景气度下行期。另一方面,本次新冠疫情冲击在我国波及的范围更广,包含了全国的绝大多数地区。初步测算,一季度商品房销售面积同比增速将下滑至-41.2%。全年来看,若疫情进一步改善、经济如期反弹,疫情对商品房销售的影响或相对有限。

■延迟的复工拖累房地产投资增速大幅下滑。销售回款占据房企资金来源的半壁江山,商品房销售受到拖累后制约企业资本开支,影响拿地、施工。从百城土地成交情况来看,房企拿地面积、拍地金额同比增速出现大幅下滑,这将对房企后续的开工、施工形成负面影响。由于建筑业和房地产业的开工、施工高度依赖务工人员的流动,因此新冠疫情拖累了房地产投资进度。从各地政府部门和住建部门的要求来看,房企有效复工时间将在2月下旬。初步计算得一季度房地产投资增速将滑落至-18.7%。房地产投资增速的下滑将对一季度GDP增速产生约1.2个百分点的拖累。

■政策需“因城施策”边际放松。2020年作为全面建成小康社会和“十三五”规划的收官之年,“稳增长”目标重要性有所提升。由于房地产市场对于稳定就业和提振经济增长方面具有立竿见影的效果,因此,部分地区房地产调控政策或出现边际放松,“因城施策”的空间将进一步增加。从各地财政收入对土地出让收入的依赖情况和疫情影响情况来看,重庆、河南、江苏、山东、湖北等地区或将率先对房地产调控政策进行放松。

2019年,我国房地产投资维持了较高的景气度,为宏观经济韧性提供了重要支撑。2020年开年房地产行业便受到了新冠疫情的剧烈冲击。在需求端,由于居民在疫情管控下“深居简出”,因此购房需求短期受到抑制。在供给端,由于售楼和中介活动受到影响,房企推盘数量显著下滑。而延迟复工也对房地产开工和施工造成较大冲击,短期内商品房销售与房地产投资增速都将出现一定回落。下文将从销售和投资两方面讨论疫情对房地产行业的影响。

一、商品房销售:“消失”的面积

(一)现状:寂寥新春

从近5年的数据看,正月初七后过后商品房销售同比增速开始向上快速修复,至正月十三左右恢复正常水平。但今年截至农历二月初一(2月23日),商品房销售面积依旧低迷,仍与春节假期期间相当。2月10-23日,30大中城市商品房销售面积微幅回升,但日均销售面积为7.8万平米,只相当于春节前一周销售面积(平均34.9万平米/天)的22.2%、2019年同样复工日期(45.1万平米/天)的17.2%。若剔除春节影响,以非假期的日均销量计,今年1月30大中城市商品房销售面积同比增长2.7%);2月1日至23日,同比大减83.3%!

这主要是因为受疫情影响,1月26日中国房地产业协会发出倡议,号召房地产企业暂停售楼处销售活动,疫情过后再行恢复。在此号召下,多地房地产业协会先后响应,发布公告暂停售楼处销售活动。据不完全统计,截至1月末,已有60余个城市住建部门发布通知,要求暂停售楼处营销活动。此外,部分地区甚至暂停房地产中介服务活动,例如门店暂停营业、不得组织现场看房等。在新冠疫情的冲击下,这个新春的房地产销售格外寂寥,特别是对三四线城市而言。

图1:商品房销售面积节后仅微幅回升

资料来源:WIND、招商银行研究院

图2:2020年2月商品房销售增速大幅下滑

资料来源:WIND、招商银行研究院

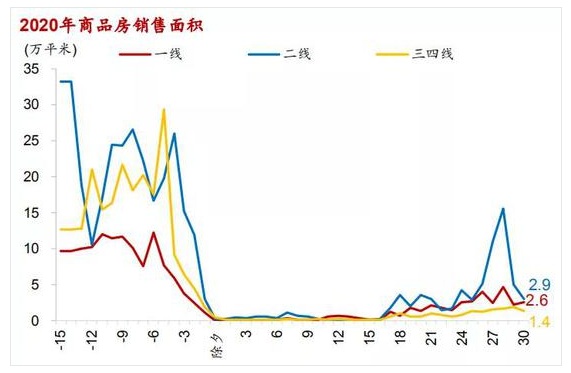

从区域结构上看,春节假期前后,房地产市场一般会出现返乡置业潮,即三四线城市商品房销售虽然成交减少但显著好于一二线城市。2015-2019年的春节假期的前一周与后一周,三四线商品房销售面积(10.4万平米/天)是一二线城市(23.0万平米/天)的0.45倍;而春节假期期间,三四线商品房销售面积(0.85万平米/天)是一二线城市(0.59万平米/天)的1.44倍。今年春节假期前一周与后一周,三四线商品房销售面积(6.4万平米/天)是一二线城市(11.4万平米/天)的0.56倍,而春节假期期间,三四线商品房销售面积(0.14万平米/天)是一二线城市的(0.40万平米/天)0.35倍,比值较春节前后小幅下滑。今年春节“返乡置业”景气不再,主要受到疫情冲击下人口流动受限影响。

图3:春节假期房地产销售出现回乡置业潮

资料来源:WIND、招商银行研究院

图4:2020年商品房销售未现回乡置业潮

资料来源:WIND、招商银行研究院

(二)商品房销售受疫情影响评估

回顾2003年,SARS疫情对商品房销售的冲击相对较小。这主要是因为加入WTO后,我国的宏观经济和房地产市场均处于高速发展期。SARS爆发并未使商品房销售增速出现显著变化。2003年5月商品房销售面积同比增速为37.5%,且较4月增速环比提升了1.1个百分点。SARS疫情过后,商品房销售增速出现小幅回落。这主要是由于在房地产市场过热的背景下,央行出台了《关于进一步加强房地产信贷业务管理的通知》,收紧了按揭贷款等房地产相关贷款。而后,在2003年8月,国务院出台了《关于促进房地产市场持续健康发展的通知》,明确将房地产行业定位为国民经济的支柱产业,由此房地产行业进入快速发展时期。

总体上看,此次新冠疫情对房地产销售的冲击要显著大于SARS。与SARS时期不同,在历经本轮房地产调控后,当前房地产市场处于景气度下行期。本轮房地产小周期商品房销售增速的下行期较长,呈现出“右侧厚尾”的特征。从历史上看,房地产销售的下行周期平均历时24个月。但本轮房地产周期中,自2016年5月以来,商品房销售面积增速持续处于下滑通道,至今已持续42月。疫情冲击无疑将进一步延长房地产销售低迷的时间。

另一方面,本次新冠疫情冲击在我国波及的范围更广,包含了全国的绝大多数地区,特别是湖北、广东、浙江、河南等地。因此,短期来看本次新冠疫情对房地产的影响更深,商品房销售增速下行压力也更大。

图5:SARS时期房地产销售的景气度较高

资料来源:WIND、招商银行研究院

图6:本轮房地产周期下行期较长

资料来源:WIND、招商银行研究院

初步测算,一季度商品房销售面积同比增速将大幅下滑。2月17日钟南山院士表示“预计在2月中下旬全国病例数将达到峰值,4月左右全国疫情会平稳”。据此假设商品房销售疲弱的态势维持到2月末,之后商品房销售面积逐步恢复反弹,并在3月逐步恢复至春节假期前水平,那么一季度商品房销售面积同比增速将下滑至-41.2%。

图7:30大中城市商品房销售面积预测

资料来源:WIND、招商银行研究院

图8:1-2月是商品房销售淡季

资料来源:WIND、招商银行研究院

全年来看,新冠疫情对商品房销售的影响或相对有限。新冠疫情爆发于1-2月商品房销售的淡季,在疫情影响下,大多购房需求将会延后,因此疫情对商品房销售的拖累主要体现在短期。一方面,1-2月商品房销售面积在全年占比较少。从近5年数据来看,1-2月商品房销售面积在全年占比平均为7.8%,而一季度商品房销售面积在全年占比平均为16.3%。另一方面,若疫情过后经济如期反弹,市场主体信心快速恢复,购房需求将在疫情过后延迟释放。

二、房地产投资:延迟的复工

新冠疫情除了对商品房销售产生影响,也会对房地产投资造成拖累。延缓复工、商品房销售金额下滑也将对房地产拿地、开工和施工造成较大冲击。

(一)销售下滑拖累拿地

销售下滑对房企资本开支造成拖累。当商品房销售金额增速回落时,房企的投资决策将趋于谨慎,投资速度亦趋于下降。这是因为销售回款是房企资金来源的“主动脉”。房企普遍具有高杠杆的特征,2019年三季度,A股上市房企的资产负债率(总资产/总负债)高达80.6%,仅次于金融业,这使得现金流成为了房企的生命线。而在在房地产调控政策持续收紧影响下,银行贷款与信托融资来源大幅收紧,销售回款对于房企的重要性日趋上升,目前占比已达50%,是房企资金来源中的最大项。

图9:房地产行业资产负债率相对较高

资料来源:WIND、招商银行研究院

图10:房企对销售回款依赖较高

资料来源:WIND、招商银行研究院

由于资金来源受限,房企的资本开支趋于谨慎,拿地热情下降。从历史数据上来看,房地产销售与土地拍卖的同比增速高度相关:当房地产销售面积与销售金额同比增速回落时,房企拿地面积、拍地金额同比增速往往也出现下滑。这也将对房企后续的开工、施工亦将形成负面影响。从百城土地数据来看,春节假期后前三周土地供应面积287万平米、成交面积786万平米,仅相当于2016-2019年春节假期后第一周平均值土地供应面积(2,510万平米)和成交面积(3,222万平米)的11.4%、24.4%。土地市场降温指向房企预期谨慎,拿地热情下滑,这将对未来房地产开工、施工面积的增长构成拖累。

图11:2020春节后前三周土地供应面积低于往年

资料来源:WIND、招商银行研究院

图12:2020春节后前三周土地成交面积低于往年

资料来源:WIND、招商银行研究院

(二)复工延迟影响建安

由于建筑业和房地产业的开工施工高度依赖务工人员的流动,因此新冠疫情拖累了房地产投资进度。一方面,为疫情防控需要,国务院办公厅延长了春节假期。在此背景下各地住建部门纷纷出台规定,要求建筑工程延迟开工复工,相关务工人员不得提前返回工作地。另一方面,建筑工地工作人员生活与作业的聚集性较强,这大大增加了疫情防范难度,影响施工效率。此外,由于多地区开展交通管制,部分务工人员难以跨城流动,这也拖累了房企复工节奏。

图13:2020年春运返程进度较慢

资料来源:交通部、招商银行研究院

图14:2020年重点城市春节后迁入率较低

资料来源:交通部、百度迁徙、招商银行研究院

房企的有效复工时间或延迟至2月末。从各地住建部门的要求来看,多地区要求开复工时间不得早于2月9日(见附表1)。但根据多地政府部门要求,务工人员返工后需要隔离14天进行观察后再上岗,因此部分地区有效复工时间将普遍推迟至2月23日以后。考虑到在相关部门统筹下,当前口罩等防护用品主要向疫情较重的地区及医疗部门提供,因此工人防护用品也较为紧缺,这也对复工节奏形成拖累。此外,部分地区甚至将建筑工地1人以上确诊新冠肺炎列为重大安全事故,这也大大压制了房企的尽早复工的意愿。从跟踪数据来看,2019年春节后正月十五即全部返程,而截至2020年正月廿八,返程率仅有32.7%。从一线城市春节后迁入情况来看,截至正月廿九累计迁入情况仅为2019年的23%-31%。

(三)短期内房地产投资增速将显著回落

SARS疫情前后,房地产投资增速呈现短期下滑、疫情过后企稳的趋势。2003年3月开始,房地产投资增速逐步回落,至2003年5月,房地产投资增速为32.9%,较SARS疫情爆发前下滑4.1个百分点。期间土地购置费同比增速下滑12个百分点,建筑工程同比增速下滑12个百分点,安装工程下滑11个百分点,而设备工器具购置费增速提升20个百分点。在SARS疫情过后,2003年三季度,房地产投资各分项指标普遍企稳回升。

图15:SARS疫情期间房地产投资增速小幅回落

资料来源:WIND、招商银行研究院

图16:SARS时期与当前房地产市场景气度不同

资料来源:WIND、招商银行研究院

仍然依据前文逻辑,假设房地产企业在2月中下旬开始逐渐复工,在3月中下旬逐渐恢复正常(日均投资金额与2019年12月相当)。因此房地产投资短期受到的影响主要为延迟复工所带来的拖累,对此计算得一季度房地产投资增速将滑落至-18.7%。其中,土地购置费同比增速将下滑至-23.7%,建安设备费投资同比增速将下滑至-16.1%。房地产投资增速的下滑将对一季度GDP增速产生约1.2个百分点的拖累。

三、前瞻:政策需“因城施策”边际放松

2016年至今,在“房住不炒”的政策基调下,房地产行业调控政策持续收紧。即便没有本次疫情冲击,房地产市场景气度下行也是大概率事件。此次疫情冲击将加剧房地产投资增速的下行趋势。

全年来看,在疫情影响下房地产投资增速仍将有一定幅度回落。一方面,疫情对经济的拖累将会改变房企预期,房企新开工增速将有所减弱,进而拖累施工与竣工进度。另一方面,全年商品房销售的下滑使得房企资金周转压力加大,将对房地产投资形成拖累。此外,在疫情结束后,房企在资金周转压力加大背景下,大概率会采取降价促销的市场策略,这也在一定程度上抑制了销售金额的增长幅度。

从全年节奏上看,房地产调控政策或先松后紧,房地产投资同比增速将会先下后上最后趋于平稳。基准情形下,假设疫情在2月末出现拐点,经济于一季末逐步恢复,则上半年房地产调控政策或边际放松,二季度商品房销售与投资同比增速均开始反弹,下半年随着房地产景气度改善,调控政策或边际趋紧,全年房地产投资增速位于0%附近。乐观情形下,经济迅速出现深V型反弹,房地产调控政策或继续坚持“房住不炒”的主基调,上半年房地产投资增速缓慢恢复,下半年趋于平稳,全年房地产投资同比小幅负增长。冲击情形下,疫情深度冲击经济导致企业和居民产生悲观预期,则房地产调控政策或显著放松,二季度后房地产投资增速将会快速反弹,全年房地产投资同比增速位或上行至5%。

图17:房地产投资增速演变的三种情形

资料来源:WIND、招商银行研究院

但2020年作为全面建成小康社会和“十三五”规划的收官之年,“稳增长”目标重要性有所提升。由于房地产市场对于稳定就业和提振经济增长方面具有立竿见影的效果,因此,部分地区房地产调控政策或出现边际放松,“因城施策”的空间将进一步增加。

部分土地出让收入依赖度较高的地区将率先对房地产调控政策进行放松。我们用土地出让收入/地方财政收入来衡量地方财政对土地出让收入的依赖程度,分地区看,重庆、河南、江苏、山东的土地出让收入/财政收入超过80%,湖北暂未公布相关数据,但受疫情冲击严重,以上地区将率先对房地产调控政策进行放松。河北、广西的土地出让收入/财政收入超过70%,亦具备调整房地产调控政策的动力。而黑龙江、山西、辽宁、上海、北京、新疆、甘肃、青海等地区的土地出让收入/财政收入低于40%,房地产调控政策放松的步调或稍慢。

图18:部分地方财政对土地出让收入依赖较高

资料来源:WIND、招商银行研究院

注:湖北、湖南、福建、四川、内蒙古、宁夏、贵州、西藏暂未查询到相关数据。

——End——

本期作者

谭卓,宏观经济研究所所长

步泽晨,宏观研究员

(本文作者介绍:招商银行总行一级部门。研究领域涵盖宏观经济、区域经济、大类资产及重点新兴行业等。)