A股年报季接近尾声,各大房企紧锣密鼓发布过去一年成绩单。

4月24日,华夏幸福、中国建筑、滨江集团、华远地产等多家房企发布2019年财报。其中,华夏幸福2019年实现营业收入1052.1亿元,同比增长25.55%;中国建筑房地产业务(包括中海地产)实现合约销售3826亿元,同比增长28.1%;华远地产去年实现营业收入74.71亿元,同比增长8.64%。

另据Wind数据显示,截至4月21日晚20时,已有135家上市房企发布2019年年报,占全部应披露年报数量的61.92%。其中A股上市房企占55家,赴港上市内房股占80家。

从整体营收看,房企“增收不增利”现象仍在延续。数据显示,期内135家上市房企合计实现营业收入约4.8万亿元,同比增长超2成;但归属于上市公司股东的净利润仅约6636.62亿元,同比下降3.33%。

“影响房企增收不增利的因素有很多,比如近两年拿地成本提高以及“限价”政策。”4月26日,一位地产分析师告诉时代周报记者,房企近年来的规模化扩张,也在一定程度上影响利润表现。

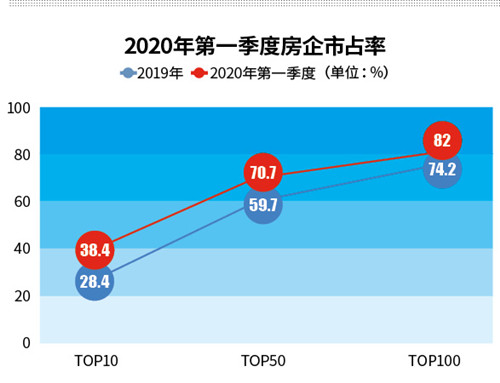

从行业集中度看,两级分化格局正不断加剧。来自恒大研究院数据显示,2019年,前10强、前50强、前100强房企市占率分别高达28.4%、59.7%和74.2%。到了2020年一季度,上述房企市占率分别较2019年再提升10.0、11.0和7.8个百分点。

大房企市占率跳升背后,则是中小型房企相继退场。

据人民法院公告,截至2020年4月8日,受疫情影响,65天内共84家房地产开发企业破产清算,均为地方中小房企,数量较去年同期增长25.3%。

“大型房企在融资方面处于优势,中小房企的资金状态会越来越差。”4月19日,一家千亿元房企高管告诉时代周报记者,未来中小房企会加速退出,行业集中度将有所提升。

“增收不增利”

2019年,各大房企的营收规模保持稳步增长,但盈利却呈下滑趋势。

以万科为例,2019年公司实现毛利润和净利润分别为1333.4亿元、551.3亿元,同比增长19.5%和11.9%,但增速较2018年的逾30%有明显降低;盈利指标上,公司毛利率和归母净利率为36.2%和10.6%,较2018年分别降低了1.2和0.8个百分点。其中房地产及相关业务的结算毛利率为27.2%,较2018年下降2.5个百分点。

“长期来看,行业毛利率下降是一个趋势,且这个趋势已经形成。”在今年3月的万科业绩会上,总裁及首席执行官祝九胜解释称,毛利率虽然会下降,但管理的效率和效益是可以逐步提升的,甚至是有一个对冲的过程。

克而瑞也认为,目前行业整体的利润空间受到挤压,房企利润增长和盈利能力面临较大的下行压力。但其也同时指出,万科利润增速降低,也与该公司年内土地增值税支出大幅提升,长期股权投资中资产减值损失、以及递延所得税费用中土地增值税清算准备金增加有关。

再看阳光城。4月23日,阳光城发布财报显示,公司实现结算营业收入610.49亿元,同比增长8.11%;合并归属于上市公司股东净利润40.2亿元,同比增长33.21%。虽然利润增速明显,但阳光城毛利润率和净利润率分别仅为26.6%、7.08%,明显低于行业平均水平。

来自亿翰智库的数据显示,50家标杆房企的平均毛利润率为32.61%,平均净利润率为16.39%。

“利润率一直是阳光城的一个短板,因为前些年的项目影响,目前公司的净利润率还是比较低的水平,我们自己很不满意。”2019年中期业绩会上,阳光城执行董事长兼总裁朱荣斌并不讳言。今年业绩会上,执行副总裁吴建斌表示,提升利润是阳光城非常重要的目标,公司会在买地、设计、大运营、财务成本降低等多个环节,继续把它做得更好。

面临盈利下滑趋势,提质增效逐渐成为行业共识。“销售规模的增长未来不是重点,利润和品质才是第一位的。”融创中国董事会主席孙宏斌在今年3月的业绩会上如是称。

在此前的2月份,旭辉控股CEO林峰也曾公开表示,利润是里子,是根本。规模是面子,是方式手段。今年行业一定会关注利润排行榜,多过于规模排行榜。

分化加剧

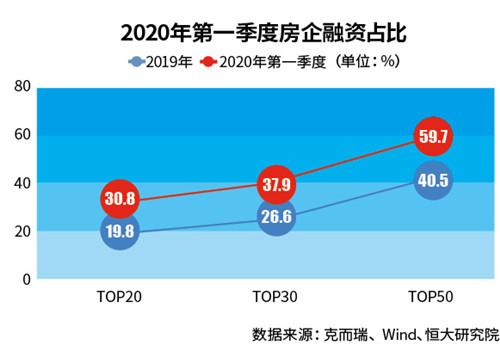

年报季透露的另一个明显信号,是房企融资成本的上升以及融资能力的分化。

克而瑞根据已发年报的50家典型上市房企进一步分析,2019年约有60%的房企融资成本同比上涨,整体的融资成本同比上涨0.33个百分点至7.13%,再次突破7%。

从个体看,房企之间的融资成本分化显着。数据显示,2019年,中海地产、华润置地、龙湖集团、越秀地产等房企平均融资成本均在5%以下,其中中海更是低至4.21%。

部分企业融资成本则相对较高,如中梁控股、新力地产2019年加权融资成本均超过9%,是中海的2倍有余。据克而瑞统计,50家典型上市房企中,融资成本在9%以上的有10家企业,占比达20%。

另据乐居财经研究院榜单显示,以单笔债券看,中海在去年7月成功发行20亿港元(5.5年期)及4.5亿美元(10年期)双币种固息高级债券,其中10年期美元债票息仅为3.45%。反观当代置业,其去年发行3.5亿美元债券,利率高达15.5%,是中海的4倍有余。

“从数据看,融资成本较低的企业主要集中在国企、央企之中,也有部分优秀的民营企业如龙湖等融资成本相对较低。”今年4月,易居企业集团CEO丁祖昱表示,随着融资难度和成本的逐步增加,部分企业,尤其是融资能力相对较差、经营不善的中小企业债务违约风险需警惕。

3月6日,新华联发布公告称,公司控股股东新华联控股因未能按照约定筹措足额兑付资金,导致中期票据不能按期足额兑付本息,已构成实质性违约。公告称,受疫情影响,新华联控股多项业务遭受重创,经营回款大幅减少;加之持续受到“降杠杆、民营企业融资难发债难”的影响,偿付贷款和债券导致现金持续流出,流动资金极为紧张,最终导致债券违约。

新华联虽然在公告中声明与新华联控股为不同主体,具有独立完整的业务及自主经营能力,但其目前的经营状况也并不乐观。4月11日,新华联发布财报显示,公司2019年实现营业收入119.88亿元,较上年同期下降14.37%;实现归属于上市公司股东净利润8.21亿元,较上年同期下降30.80%;公司2020年第一季度实现归属于上市公司股东的净利润预计亏损2.5亿―3.5亿元。

4月25日,易居研究院智库中心研究总监严跃进告诉时代周报记者,疫情对于中小房企的影响要分类看,一方面,经营困难的中小房企可能会被淘汰,但今年政府对于各类企业的支持力度增加,包括金融政策,对于额度比较充裕的中小房企,也有可能打“翻身仗”。

来源:时代周报

编辑:wangdc