近日,贝壳研究院发布《2020年全国房企半年报》。报告显示,上半年房企融资超预期,整体规模达到2019年全年53%水平;结构上,境内债市活跃,规模占比68%,占比超去年同期12个百分点;整体融资利率水平走低,有利于房企进行债务置换,优化财务成本。

1、债券融资规模

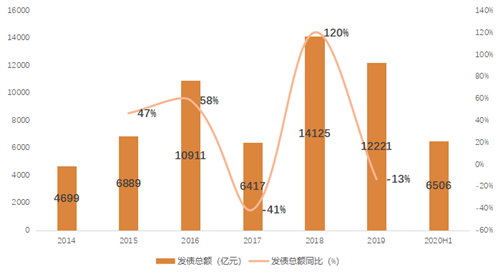

2020年上半年房企境内外融资折合人民币合计约为6506亿,占比2019年全年融资规模53%。受海外疫情影响,4月全月无新增海外债券,对整体融资规模有一定影响,但境内债市表现活跃,从而对冲海外债市的短暂低迷。

图:房企年度融资规模走势

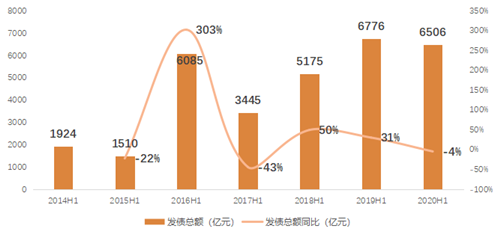

房企上半年境内外融资较2019年同期下降4个百分点,但处于历史较高水平。全球疫情下,房企融资规模端未出现大幅下滑,整体平稳,房企在债市表现超预期。

图:半年度房企融资规模走势

2、境内外融资结构

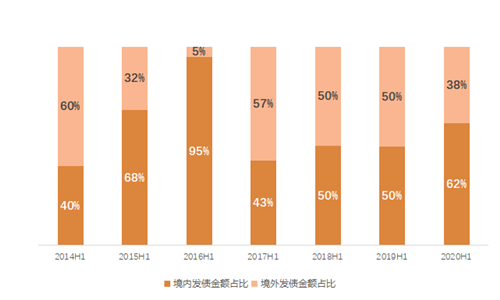

从结构上分析,境内融资规模占比较2019年同期提升12个百分点,达62%,境外融资规模占比38%。主要是海外债在4月受到全球疫情影响,投资人恐慌性大量抛售美元债,造成4月当月房企无新增海外债券发行,5月起逐渐复苏。同时,上半年境内金融环境边际宽松,房企发债踊跃。随着境内监管力度升级与海外债市恢复,下半年债券融资结构将有所变化。

图:境内外债务结构

3、债券利率趋势

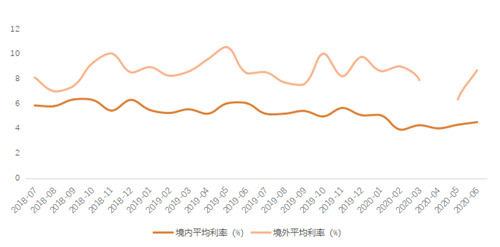

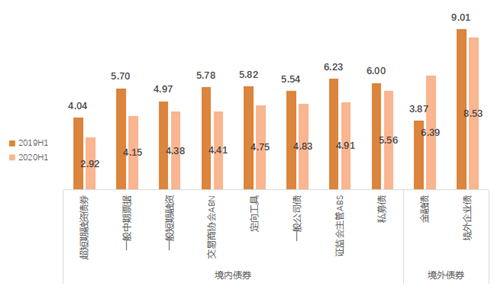

从24个月周期看,2020年上半年境内融资利率从2月起一直保持低位,境内金融环境适度宽松,利率低位将促发部分房企借此机遇进行债务置换,从而降低企业财务成本;境外融资利率水平长期高于境内融资利率。

从2020年6个月内的表现看,境内与境外融资利率均表现出先高后低,6月翘尾的趋势,结合6月底银保监会“回头看”的工作部署,下半年金融监管升级是必然,稳经济下的防风险将进一步趋严。

图:境内外票面利率走势

整体:从两年利率变化上,可以明显看出2020年上半年较2019年同期整体利率下行,境内债券相较于境外债券下降幅度更大。2020年上半年境外债中金融债的利率水平高于去年同期,是由于2020年上半年仅保利发行单支金融债,偶发因素较强,不能影响上半年整体利率低位的趋势。

结构:不同债券类型中,票面利率有较大差别。其中,在一季度表现抢眼的超短期融资债券的利率最低,在3%以下,发行此类债券对房企信用等级要求较高,同时发行期限在270天之内,因此不是所有房企都适用。2020年上半年境内债券常见的一般公司债与中期票据,多数维持4%-5%的利率区间。

境外债券在债券类型上较少,主要分为金融债和企业债两种,但在具体发行中会存在有无担保,有无抵押、优先级别等差异,进而影响单只债券的票面利率。

图:主流债券类型利率表现(%)

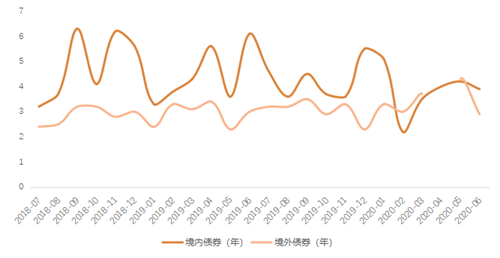

4、债券发行期限

今年上半年整体境内外债券期限经历从2月到5月的不断拉长,6月开始缩短的变化。2月境内超短期融资最为活跃,单月融资平均周期仅为2.2年,达24个月内最低值,也因此被境外融资周期超越;随着投资人信心逐步恢复,发债周期也随机拉长。3-5月,5年周期的债券发行占主要比重,进入6月,3年期融资债券占主导,整体发债周期有缩短趋势。

图:境内外债券发行周期走势

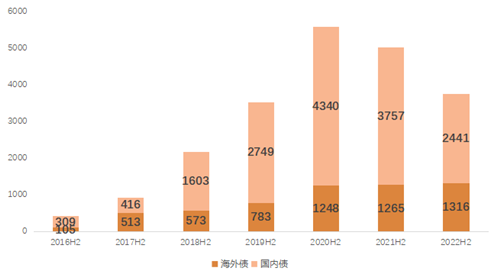

5、下半年到期债券

2020年下半年债券融资偿还迎高峰,境内外融资债券到期规模约为5588亿人民币,较上一年增加58%,部分债务集中到期房企下半年债务偿还呈高压。

同时看到,未来两年同期偿债压力剧增,尚未包含其当年发行的短期债务(一年内到期),目前2021年与2022年下半年的债券到期压力已经分别突破5000亿与3000亿人民币。可以预见未来2-3年债务置换与债务债融资需求将不断增大。

来源:中国网地产

编辑:wangdc

图:下半年到期债务走势