继央行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(下称《通知》)后,各地正按照有关要求相继明确房地产贷款集中度的监管指标。

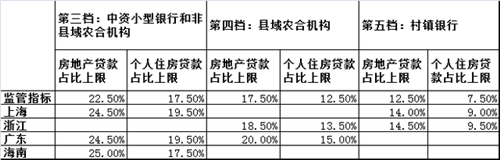

除了广东、海南上调了部分银行房贷占比上限外,2月23日,第一财经记者获悉,上海、浙江对相关银行的房贷占比指标也有上浮。其中,上海对第三档和第五档银行的上限分别上调了2个百分点和1.5个百分点;浙江对第四档和第五档银行的上限分别上调了1个百分点和2个百分点。

从上调范围和幅度来看,多地调整的对象是小型银行,且调整基点在1.0~2.5个百分点左右。接受第一财经记者采访的多位业内人士表示,地方监管部门根据实际情况进行指标调整,体现了监管政策的灵活性,主要是为了缓解地方小银行经营压力,同时避免地方房贷利率快速上升。还需注意的是,各地对房贷占比上限的放松,并不代表对房贷调控的超预期放松。

上海、浙江上调房贷占比上限

去年末,央行、银保监会下发《通知》,对银行涉房类贷款占比进行明确规定。《通知》将银行划分为五档,并分档设定了房地产贷款集中度管理要求,主要是针对银行的房地产贷款余额占比和个人住房贷款余额占比两大指标。

其中,第一档为中资大型银行,房地产贷款和个人住房贷款占比上限分别为40%、32.5%;第二档为中资中型银行,两项占比上限分别为27.5%、20%;第三档中资小型银行和非县域农合机构,两项占比上限分别为22.5%、17.5%;第四档县域农合机构,两项占比上限分别为17.5%、12.5%;第五档村镇银行,上限分别为12.5%、7.5%。

《通知》发布后,多个省份、地区按照要求落实辖区内房地产贷款集中度管理制度。2月23日,第一财经记者获悉,上海、浙江两地已发布相关要求,对辖区内金融机构房贷占比做了具体规定。

记者了解到,央行上海分行和上海银保监局于1月下旬下发了相关文件,上调了第三档银行和第五档银行的房贷占比上限。具体来看,在房地产贷款占比、个人住房贷款占比两项指标中,上海地区第三档银行执行的是24.5%、19.5%,均提高了2个百分点;第五档执行的是14%、9%,均提高了1.5个百分点。

另外,浙江地区主要以第三档、第四档、第五档房地产贷款集中度管理要求为基准,规定第三档上限不变,第四档两项指标上限分别增加1个百分点,第五档上限分别增加2个百分点。

除了上海、浙江外,日前第一财经报道,广东、海南也都不同程度上调了小型银行房贷占比上限。其中,广东地区对第三档银行两项指标上限分别提高了2个百分点,对第四档上限分别提高了2.5个百分点;海南则对第三档银行房地产贷款占比上限提高了2.5个百分点。

“地方监管部门根据实际情况进行一定幅度上调,主要体现了监管政策的灵活性,而非一刀切。”光大银行金融市场部分析师周茂华对第一财经表示。此前《通知》就表示,为体现区域差异,确定地方法人银行业金融机构的房地产贷款集中度管理要求时,有适度的弹性。

根据《通知》,人民银行副省级城市中心支行以上分支机构会同所在地银保监会派出机构,可在充分论证的前提下,结合所在地经济金融发展水平、辖区内地方法人银行业金融机构的具体情况和系统性金融风险特点,以通知中第三档、第四档、第五档房地产贷款集中度管理要求为基准,在增减2.5个百分点的范围内,合理确定辖区内适用于相应档次的地方法人银行业金融机构房地产贷款集中度管理要求。

因此,各地的调整与监管要求相符。“从调整的范围来看,主要是针对小型银行,这并不难理解。”一位银行业资深从业者对记者称,一方面,按照分类,地方金融机构大多适用于第三至第五档,因而《通知》落实到地方层面,更多要求是针对小银行;另一方面,小银行是地方金融的重要力量,此前受益于按揭贷款低风险、低资本消耗、相对高利率等因素,也有不少小银行积极发展按揭贷款业务。

不过,整体而言,周茂华对记者表示,“考虑到这些银行占银行相关业务体系比重有限,且调整幅度相对较小,因而对银行体系稳健经营的影响并不大。”

并不代表房贷调控超预期放松

去年末以来,《通知》的发布使得部分银行对信贷投放计划进行调整,进而出现了部分地区房贷额度紧张的情况。而此次多地上调房贷占比上限,不免有市场声音提出:这是否意味着房贷调控力度放松?

对此,不少业内人士认为,调高房贷占比上限并不意味着房贷调控力度超预期放松。一方面,此轮调整符合前期政策导向;另一方面,指标放松仅针对小银行,范围较小,国有大行、股份行、民营银行等并不涉及。

在东吴证券研究所首席银行分析师马祥云看来,对房贷占比上限的放松,主要是地方结合区域实际情况,稳定房地产市场发展和消费者预期,同时保证满足刚需。

“监管层近期仍在严查经营贷及消费贷违规流向楼市的问题,同时热点区域的房地产管控也持续严格,因此不代表房贷管控力度整体放松,但不排除后续仍有其他区域适度调整指标上限。”马祥云说。

周茂华也对第一财经表示,小幅放宽中小银行限制比例可能出于多重考量,一是为缓解地方中小银行经营压力,平衡银行经营与风险防范,目前来看,各地调整幅度并不大;二是避免地方房贷利率过快上升,打击刚需并不利于房地产平稳发展,目前仍有不少地方楼市去库存尚未结束。

“近来,监管出台了多项政策,对地方小银行的经营提出了更大挑战,比如,限制互联网存款的吸收和互联网贷款的投放,而适度放宽房贷占比一定程度上缓解了这些银行的经营压力。”前述银行业资深从业者对记者说,毕竟对于小银行而言,房贷仍属于优质资产。

另外,业内的共识在于,部分银行房贷占比上限放宽并不影响房贷占比的未来走势。随着监管趋严,未来房地产总贷款及个人住房贷款占比的平缓下行趋势将持续。

实际上,这一迹象已有体现。根据央行每季度发布的金融机构贷款投向统计报告,近两年来我国房地产贷款的增速及占比均处于平缓下行趋势。2020年房地产贷款增速进一步回落,全年低于人民币贷款总增速,存量贷款余额的占比小幅下行。

数据显示,截至2020年末,全国主要金融机构(含外资)房地产贷款余额为49.6万亿元,同比增长11.6%,增速较上年末回落3.2个百分点,房地产贷款余额占各项贷款余额的28.7%。其中,个人住房贷款余额34.5万亿元,同比增长14.5%,增速较上年末回落2.2个百分点;住房开发贷款余额9.1万亿元,同比增长8.2%,增速较上年末回落6.4个百分点。

来源:第一财经

编辑:wangdc