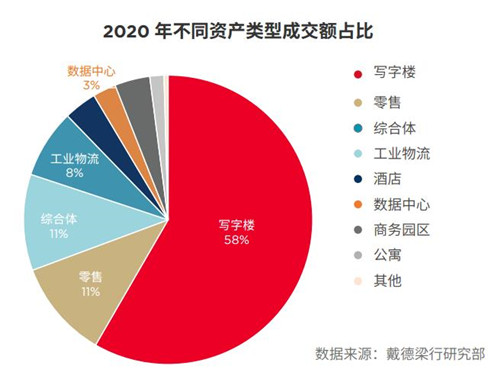

房讯网讯 戴德梁行近日联合北大光华中国REITs研究中心、中联基金发布《中国REITs指数之不动产资本化率调研报告》第二期,为建设中国REITs资产定价体系提供合理的基准指数。《报告》分析指出,2020 年中国内地不动产大宗交易市场整体表现好于预期,交易量保持相对活跃。其中,写字楼投资额占全年成交金额比例达58%,为所有资产类别中最高。

整体表现好于预期 下半年显著回升

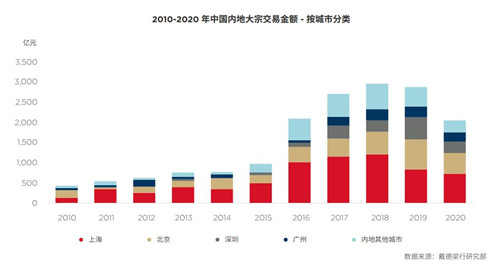

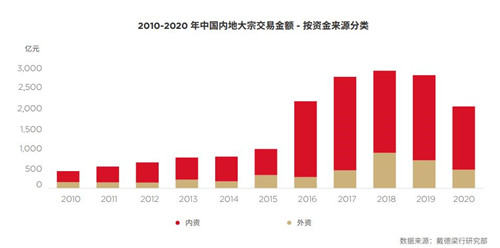

根据戴德梁行研究部数据,在全球疫情蔓延与经济不确定性增强的挑战下,2020 年中国内地不动产大宗交易市场仍然保持相对活跃,全年录得交易额 2047 亿元人民币。尽管交易金额为近五年内的最低值,但较2019年仅下降 29%,整体表现好于市场普遍预期。

2020全年不动产大宗交易宗数约为180笔,与上一年基本持平。分季度来看,全国一至四季度交易额分别为570亿、401亿、418亿、658亿元,下半年市场已表现出回升态势,其中第四季度更是明显发力达到全年最高水平,环比上升 57%。

外资投资占比缩减 自用买家需求增长

纵观全年市场表现,外资投资人受疫情影响更为严重,严格的入境隔离政策使得外资机构在考察项目及落实交易细节时面临困难。2020 年,外资投资机构仅参与34宗不动产大宗投资,金额为464亿元,同比下滑32%,其占市场总投资额的比例约为23%,创下近三年最低。从区域上看,2020 年北京首次超越上海成为最受外资机构欢迎的城市,外资投资占全年成交额高达三成。相比之下,上海全年外资投资比例仅为16%,达近五年来最低。

2020 年外资机构在内地不动产大宗交易市场中竞争力减弱,给内资机构提供了不可多得的投资良机,尤其是对有自用需求的国内买家。2020 年,自用型买家购置物业的金额占全年总交易额40%,较往年约15% 的比例显着攀升。其中上海的自用买家尤为活跃,成交额较 2019 年增长了两倍,深圳自用买家成交额也增加了一倍。大部分自用买家来自于金融机构,如银行、证券和保险公司。此外一些头部互联网企业也加入到购置资产的行列,通过购入物业解决办公空间扩张需求的意愿在 2020 年明显加强。

写字楼成交额最高,零售类资产投资额下滑

面对疫情带来的众多市场不确定性因素,写字楼、物流仓储、数据中心、产业园区等现金流稳定、抗风险能力强、产业导向明确或受政策利好的资产类别更受投资者青睐。

2020 年写字楼投资额占全年成交金额比例达58%,为所有资产类别中最高,但成交宗数出现下降,约90笔的交易数量使得写字楼在近三年中首次单年低于百宗交易。

零售类资产的投资额仅占2020年总额的11%,较2019年占总成交额17%的比例出现下滑,但30宗的交易数量与 2018、2019 年基本持平。新冠疫情对购物中心及百货等零售业态带来明显冲击,成交数据显示投资人转而将目光投向体量更小的社区商业或是具有改造空间的商业项目。

物流仓储、数据中心及产业园区关注度上升

在电商、直播、远程办公、云课堂等行业加速增长的带动下,物流仓储和数据中心成为了2020 年市场新热点,其中数据中心成交额较上一年上升了 1 倍。数据中心、物流仓储相对于商业不动产项目较高的收益率也使得投资者更加偏好这两类资产。

此外,产业园区在近期也逐渐崭露头角,虽然成交金额方面尚未有明显增幅,但在国内基础设施公募 REITs 推出的利好推动下受到投资人越来越多的关注。产业园区可大致分为商务园区及厂房两类,其中商务园区一般坐落于产业聚集的城市副中心区域,主要用于满足产业类租户研发办公、实验测试等方面需求,为城市或区域实现产业发展目标提供了科研、企业孵化、成果转换的产业环境,在疫情下更显示出抗风险和产业聚集效应;厂房受制造业“本土化”驱动也表现出了非常好的租户粘性和扩张需求,稳定的出租表现及收益回报吸引投资者关注。

市场将迎新一轮投资机遇

展望 2021 年,疫情的有效控制与经济稳步复苏的预期使得中国内地有望成为全球最安全、最稳定的投资目的地之一,预计国内不动产大宗交易市场将迎来更多内外资联合收购项目。

一方面,随着国内房地产融资监管力度加强,外资资本的注入在为本地投资者填补融资短板的同时也加强了其资产管理及运营能力;另一方面,对于外资机构而言,与本地投资者合作也为其抢滩城市更新类或政策导向类项目时增加了可行性。此外,在“三道红线”的融资限制政策之下,预计开发商将释放出更多优质商办类物业进行销售,为市场带来新一轮的投资机遇。

来源:戴德梁行

编辑:wangdc