最近“共享经济”题材似乎纷纷进入了“收获”的季节,前不久小电科技拟赴创业板IPO,如今,“共享办公”题材优客工场也拟以SPAC赴美上市。

SPAC是英文Special Purpose Acquisition Corporation “特殊目的收购公司”的简称。

SPAC上市和IPO是两种不同的上市方式。SAPC和“借壳上市”有点类似,不过方式更为灵活。

在美股里,有一种公司它们手头里没有运营资产,只有现金,现金就来自于IPO(首次公开募资)。它们实质上只是个空壳子,但承诺用IPO筹集到的资金去收购某家企业,这种公司就是特殊目的收购公司(SPAC)。

美东时间7月6日,特殊目的收购公司(SPAC)Orisun Acquisition Corp宣布,其计划收购优客工场全部股份,而在交易完成后新公司将以新的股票代码在纳斯达克挂牌交易。

根据Orisun与优客工场的协议,合并完成后新公司的价值将为7.69亿美元。

盈利无望,估值缩水四分之三

这一估值的来源是根据EV/revenue的模型得出的结论,财报显示,2017年至2019年优客工场前9个月的净收入分别为1.67亿元、4.49亿元和8.75亿元,2018年和2019年前9个月的同比增长分别为168%和210%。

但同时,优客工场的亏损也在逐渐扩大。根据招股书,2017年、2018年和2019年前9个月,优客工场的净亏损分别为3.72亿元、4.45亿元和5.73亿元。

在这种情况下,PE法肯定不适用,按2021年预计净收入的4.01倍,EV/revenue得出的估值是7.69亿美元。

这个数字大大低于优客工场在2018年时的估值。当时,优客工场获得了由香港全明星投资基金领投,中国投行易凯资本和其他投资者跟投的2亿美元D轮融资。

在进行这轮融资时,公司的估值高达30亿美元,根据其在8月份所获得的C轮融资,仅用了3个月时间,估值就从18亿美金涨到了30亿美元。

但实际上,优客工场的估值更像是一场“众人拾柴火焰高”的数字游戏。

据企查查数据显示,从2015年至今,优客工场至少已进行过20轮左右的融资。

可这些融资并非全部以现金形式出资,投资者的出资形式里,包括土地物业、公司股权等类型资产。

优客工场与其他联合办公品牌的收购、合并,也能推高它的估值。2017年~2018年,优客工场先后收购、合并了洪泰创新空间、深圳Wedo联合创业社、厦门爱特众创、无界空间等联合办公品牌。

优客工场收购、合并这些联合办公品牌的代价,仅支付了少量的现金,绝大多数对价是通过股权置换的方式完成。比如在2018年3月份,优客工场与无界空间合并时,其宣传合并后总估值达到110亿元。实际上,优客工场收购无界空间的全部股权仅支付了900万元现金,其余部分为4.22亿元股份对价。

而这笔30亿美金的估值也是“有条件”的。

比如,作为领投方的香港全明星投资基金,其出资里包括一笔本金1000万美元、年息8%的一年期可转换债券,这笔可转换债券将在2020年初到期。

在满足一定条件下,香港全明星投资基金可选择将其所持优客工场的1000万美元债券本金分三次转换为普通股,转换条件约定优客工场的估值分别达到8亿美元、13.6亿美元及25亿美元。

债务高企,再不上市,就晚了

实际上,债权融资已经成为了优客工场近两年来“续命”的根本。

根据其招股书,2017年,红星美凯龙与优客工场签署投资意向书,并支付首期投资款3000万元。

然而到了2018年11月,红星美凯龙与优客工场达成了补充协议,终止《投资意向书》,这笔钱变成了年利率高达12%的贷款,利息还从优客工场收到款项的2017年9月开始计算。

2019年8月,该笔贷款还款日期延长至2020年1月30日。至于该笔股权投资为何最终变成了债权,优客工场的招股书中没有对此进行阐述。

截至2019年9月底,优客工场的短期借款为1.3亿元。由于短期借款的期限均在一年以内,从偿还时间来看,未来半年到1年,优客工场将迎来短期债务的集中还款期,整体流动性趋于紧张。

2019年四季度,优客工场正式递交了招股书,原定于2020年一季度上市。然而,疫情的突然来临使得优客工场原定的上市计划不得不推后。

要知道,在美国海外市场直接上IPO ,符合最低要求的成本也要2000万至3000万人民币。除此之外,需要符合的其他条件也有很多,且整个过程相当漫长。

这也是为什么优客工场选择以SPAC这种形式上市。

时间周期短,同样条件下用时不到IPO的一半。IPO至少需要一年,前期准备工作耗时更久,SPAC最短3个月即可完成上市;

可绕过美国证监会对于企业IPO的硬性规定(其实更适合中小企业);

费用少,无需支付占IPO费用大部分的承销费,同时无需支付挂牌上市的买牌费用;

成功率高,仅需要收购双方同意即可,不存在因其他原因导致的发行失败;

融资金额确定,目标企业估值定价事先固定;

看来去二级市场融资,已经成为了一件“火烧眉毛”的事了。

二房东?不,我不是

作为与wework直接对标的国内公司,WeWork还曾以名称相似为由将优客工场告上法庭,迫使优客工场将英文名从UrWork更改为Ucommune。

不过,在共享经济时代,优客工场可是资本眼中的“香饽饽”。4年经历了近20轮融资,相当于平均80天就能融一轮。

然而WeWork的发展并不尽如人意,随着其上市中断、联合办公整个行业进入融资寒冬,接着又迎来了疫情的打击,优客工场只能转身寻找“新的故事”。

要知道,在重资产模式下,优客工场不仅面临前期投入高、回报周期长的难题,更残酷的现实是,租金差价难以覆盖公司为提高房源市场竞争力而投入的装修及运营成本,且完全依赖租金实现盈利容易受到市场环境的影响。

因此,当下最重要的就是“由重变轻”。

在优客工场首次向美国证券交易委员会(SEC)递交的F-1招股说明书中,其多次强调了自己相对轻资产的运营模式。

譬如,除了传统的自营模式,优客工场亦提供包括超过面积200平方米的标准化空间U Space、小于200平方米的小型办公空间U Studio以及一站式定制化空间U Design。

此外,轻资产的运营方式还指优客工场主要提供开发、管理运营服务为主,而业主本身则需要承担大部分资本来建设和推出新的办公空间,具体可分为以运营、设计施工服务输出为主的U Brand模式,以管理、系统输出为主的U Partner模式。

由轻资产模式所带来的收入在优客工场的招股书中被计入了“营销和品牌服务”。招股书显示,其于2018年第三季度开始第一次计入,虽然前期也是成本高于收入,但到了2019Q3实现了收入高于成本——收入2.22亿元,成本2.02亿元。

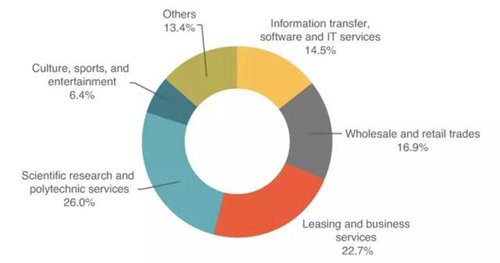

优客工场企业会员构成 来源 /优客工场招股书

今年4月,在优客工场成立五周年之际,其创始人、董事长毛大庆又讲了一个亿的“小故事”。

毛大庆强调了“轻资产、重赋能”的战略转型,并透露2020年优客工场将力争完成100个轻资产项目签约,轻重比达约1:1;此外,2020年优客工场的社区电商业务要完成1个亿GMV。

这或许是既符合优客工场期许,又更贴近行业未来的发展道路,却带来了新的问题。还有足够的钱烧向“轻资产”转型吗?

优客工场的生意经显而易见,这个“金融、地产、创业”的业态组合一直在源源不断的吸引着各方资源和资金。

只是,到了这个节点,上市已经不是毛大庆个人能“决定”的事,他还背负着无数股权投资人和债权投资人的期望。

天下熙熙皆为利来,天下攘攘皆为利往。如果上市只是为了让投资人“退出”,那么这家公司未来会发展成什么样,也值得我们深思。

来 源: 适道商业

编 辑:liuy