过去半年,疫情给经济带来的影响直接映射在企业身上,各类型企业均受到不同程度的冲击,尤以中小型为甚,如何生存成为业内共同关注的焦点。

众所周知,在联合办公的客户构成中,中小型企业占比是最大的。疫情给其带来的影响,也让联合办公行业被更加理性看待。市场环境下行、主要客源存在隐忧的大背景下,使得融资受阻、变革、转型成为联合办公行业上半年绕不开的话题。

不过,相信疫情的影响是暂时的。2013-2019年,国内新增市场主体稳步增长。天眼查数据显示,全国小微企业数量达到8000万家,大约占全国企业总数的70%。2017年-2019年,每年小微企业新增注册数量都超过1000万家。

新注册企业尤如春笋般诞生,一定程度上证明联合办公行业的市场需求是客观存在的,也印证了行业的发展潜力巨大。

另一方面,2015年-2018年的资本热潮过后,摆在联合办公行业眼前的最大问题仍是盈利能力。好消息是,今年上半年,优客工场、创富港、纳什空间均有传出已经或即将盈利的消息,行业发展正往好的方向发展。

行业发展走向纵深,盈利难题见曙光

2020年猝不及防的疫情,令传统办公物业与联合办公都面临不小的挑战,行业竞争加剧、用户减少与需求升级等问题成为绕不去的难题,部分企业实行业务优化与收缩,及时止损,以应对当下低迷的市场环境。

在此背景下,行业头部企业优客工场率先做出改变,4月表示,2020年将全面转型为联合办公服务商,以输出品牌、空间设计、建造、管理服务为主,打造全方位轻资产运营模式。

在宣布轻资产转型后,优客工场多个轻资产项目先后启动,与多家企业签署战略合作,以品牌输出的方式实行全国布局。同时,与金融机构、产业园、酒店等跨业态企业达成合作协议,拓展业务边界。既有的运营成绩,上半年的变革性动作以及综合性表现,让优客工场摘得“2020中国年度影响力联合办公TOP10”榜首。

另一方面,部分项目运营良好,手握充沛现金流的头部企业开启了新一轮跑马圈地,进行逆势扩张。

观察上半年企业动态,办伴发展势头正劲,2020年上半年,Distrii办伴新增项目数量达7个,且项目主要位于高端甲级写字楼,新增项目面积超过6万平方米,对比去年同期增加了两倍以上,实现了逆势上涨。

疫情期间,各大城市空置率居高不下,如何进行高效招商是联合办公企业的必修课题。据了解,Distrii办伴近期新开业的项目,预招商率均超过80%,且吸引新经济企业及各行业龙头企业入驻。

另一方面,上半年多家联办企业均有传出盈利声音,联合办公行业一直被诟病的盈利难题见到曙光。

4月27日,创富港发布的2019年财报显示,其已经连续三年实现盈利。2019年,创富港实现营业收入5.38亿元,较上年增加1.17亿元,增长27.85%,其中7714万元来自于2018年新店营业收入的增长,2454万元来自于2019年新店产生的营业收入,其他来自于老店经营业绩的提升。

而此前一再战略收缩的WeWork亦初见成效,在经历一系列裁员、出售资产、重新与企业谈判租约之后,WeWork执行主席MarceloClaure称,公司有望于2021年录得净现金流入,较2月时订下的目标,提前一年达标。

不得不承认的是,疫情的冲击对联合办公企业的现金流提出了考验。而随着联办企业传出盈利的声音越来越多,行业似乎也从疯狂逐步步入了理性,正往稳健的方向前进。

头部企业吸金能力强,深度洗牌键快速启动

2010年开始,共享经济成为资本追逐的风口。在此过程中,联合办公打破了原有的经济形态,用资源共享的方式降低消费成本、提升消费者的体验感,最终找到了立足之地。

而2014年“大众创业”、“草根创业”的新浪潮,更是让市场新增主体数量达到新高点。

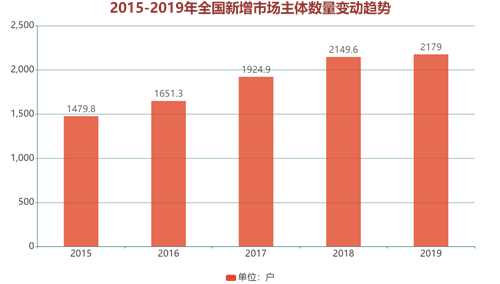

数据来源:国家工商总局、观点指数整理

数据显示,2019年,全国新增市场主体2179万户,同比增长1.37%,日均新设企业达到2万户。与前几年相比,新增市场主体增速有所放缓,但总量的稳定增加给予联办行业巨大的客户潜力。

经历前几年的发展扩张后,2020年联合办公市场进入深度洗牌期。近日,联合办公企业We+酷窝正式宣布停止运营,称将停止与所有员工间的劳动合同,项目也处于停运阶段,这家成立5年的联合办公企业正式按下终止键。

通知上的停运原因仅有简短的“持续亏损”四字,结合近一年来联合办公行业各类经营亏损、资金链断裂、关店风波及接盘传闻来看,不难看出——联合办公行业深度洗牌时刻已经到来。

回首过往,在共享经济兴起之际,联合办公行业一时风光无两。2018年开始,资本回归理性,行业盈利模式受到质疑,融资大幅减少。而缺少资金支持的部分联合办公企业开始后继无力,盲目扩张产生的高额运营费用更是加剧了企业的消亡,行业频频传出暴雷。

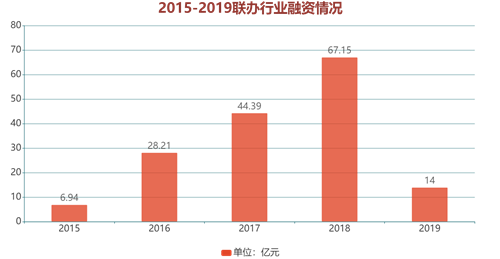

数据来源:公开资料、观点指数整理

公开资料显示,2018年联合办公空间融资额达67.15亿元,创历史新高。值得注意的是,2018年氪空间和优客工场所获融资额达45.44亿元,占比近68%,全年融资呈现“寡头”局面,中小型联办企业难以获得资本支持,发展举步维艰。

2020年已过半,联办行业国内融资事件数仅为1宗,为4月纳什空间获得远洋资本增资,具体金额未知。除此之外,国外方面,5月份雷格斯母公司IWG已通过配股筹集了3.2亿英镑(4.03亿美元)的资金。IWG于近期表示,公司打算将这笔资金用于业务扩张。

好的消息是,4月份证监会与发改委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,标志着国内基础设施领域公募REITs试点正式起步。

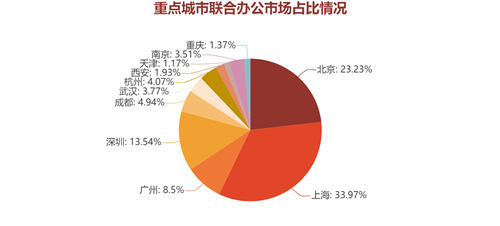

数据来源:戴德梁行、观点指数整理

目前看来,已发行的类REITs数量比重较大的为公寓、办公业态。而未来REITS在办公上的应用,或许可以加速规模靠前企业的资金流通与运营提升。

城市布局下沉,轻资产模式“重构”行业生态

观点指数统计数据显示,目前,国内联合办公空间主要集中在北京、上海、广州、深圳四个一线城市,以及成都、杭州、南京、武汉等11个核心城市。当中,又以四个一线城市最为集中,北上广深占据了国内联合办公近80%的市场份额,这说明一线城市依然是联合办公空间的主要布局城市。

来源:观点指数

受疫情影响,2020年一季度一众联合办公企业项目扩张进度几近停滞,二季度国内疫情得到控制后开始有所恢复,部分手握充裕现金的头部企业率先开启新一轮布局。总体来看,基本与去年同期持平。

据观点指数不完全统计,近半年来全国范围内新开营业的联合办公项目有17家,除去上海仍然保持着高开业项目数量外,也有联合办公企业开始将目光转至乌鲁木齐等颇具发展潜力的地区中心城市。

来源:观点指数整理

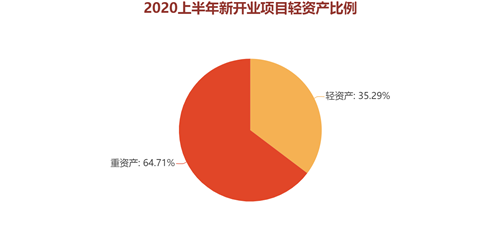

若观察新开项目类型,则可发现,联合办公企业开始尝试提高轻资产项目在总项目中的比重。

数据来源:观点指数整理

一般来说,联合办公项目运营模式有三种:重资产、轻重资产融合与轻资产。轻资产模式相较前两者来说,前期投入成本相对较少,可以降低联合办公企业短期现金流风险。但运营主体分散,较难保证旗下项目运营和服务的标准化,后期管理成本也会相对较高,更加考验联合办公企业的综合实力。

目前轻资产模式动作比较频繁的是优客工场、梦想加、纳什空间等联合办公品牌,其中以优客工场“决心”更大。2020年4月14日,优客工场表示,今年将全面转型为联合办公服务商,以输出品牌、空间设计、建造、管理服务为主,打造全方位轻资产运营模式。

而最新消息是,优客工场轻重资产的运营模式已经实现1:1,2020年轻资产项目力争达到100个。

虽然当下的资本退潮,让联合办公问题频现。不过,可以肯定的是联合办公市场前景依旧。不管是轻资产亦或是重资产,当下最关键的是沉下心做好精细化管理,才能真正获得盈利。

弹性优势尽显,大企业属群成破局关键

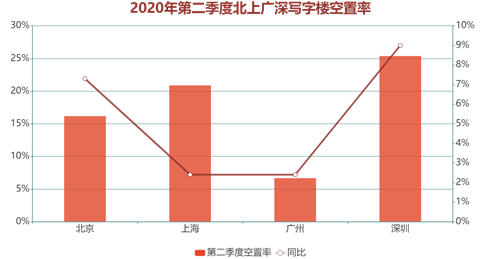

据戴德梁行数据显示,2020年第二季度,北上广深四个城市的空置率攀升,分别达16.2%、20.9%、6.7%、25.4%。相比2019年,空置率分别上升了7.3%、2.4%、2.4%、9.0%。

数据来源:戴德梁行、观点指数整理

疫情的到来,加速了远程办公的发展进程,在家办公时间被迫拉长,部分企业对办公空间的需求发生变化。如此前Facebook宣布:允许员工永久在家工作。这将直接影响部分企业,使其不再需要租用面积较大的商铺、写字楼,或者调整租赁期限。

同时,办公室的形态上也发生相应变化,比如部分企业设置大量的流动办公室,或成立小团队协同,代之以几十人、几百人一个部门。因此,办公室的面积变得更小,办公成本进一步降低。

与之对应的,灵活的办公模式是联合办公得天独厚的优势。预计未来将会有一批办公楼选择与联合办公品牌合作,利用后者的品牌输出进行碎片化空间管理,发展垂直细分市场。这或许也将成为联合办公崛起的关键。

虽然创立之初联合办公行业是顺应“大众创业、万众创新”的导向,对创业公司提供便利。但由于创业公司承租能力低、租期短、续约率低等特点,直接制约了联合办公的盈利空间。对应的,大企业承租能力高,工位需求量大,续约率较高,因而受到联合办公品牌的青睐。

事实上,近年来也有越来越多的联合办公企业推出企业定制品牌,向企业定制服务业务做转型,亦成立了相应的招商团队,以求增加大企业属群在入驻企业中的比例。同时,不少世界500强公司,以及央企、国企的创新业务部门,正逐渐接受联合办公概念。

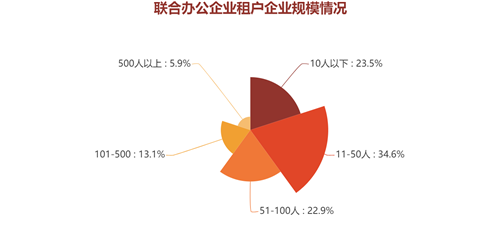

不过目前来看,大客户属群在联合办公租户类型中的构成占比并不高。

数据来源:iiMediaResearch、观点指数整理

数据显示,中小型企业属群占据了联合办公入驻租户的大头。50人以下的小微型企业租户占比达到58.1%,尽管近期联合办公企业越发重视大型企业客户,但目前该类客户属群占比仅19%。

目前全国中小企业占企业总数的比重很高。上海中小企业数已超过100万家,占全市总企业数的99.5%;广州90%以上的市场主体、80%以上新增就业均由中小民营企业贡献;深圳截止2019年底,中小企业达196.7万家,占企业总数的99.6%。

不过,行业研究数据表明,国内中小企业的平均寿命仅为2.5年,而每年倒闭的企业约有100万家。

为了摆脱目标客户的不稳定性和短租期,减少租户特性给企业造成的不良影响,联合办公企业调整自身的客户结构,加大大企业客户属群在租户结构中的比重,或许是未来发展的关键。

来源:观点指数研究院

编辑:wangdc