端午小长假刚过,物业企业的上市情绪明显高涨。

仅6月15日至今不到一周的时间里,已有长城物业、领悦服务等多家物业服务企业进入新的IPO进程。截至目前,在港交所排队上市的物业务企业已达22家。

嘉和家业物业服务研究院执行院长唐卓告诉记者,2022年1月1日港交所将正式实施新上市企业盈利能力的文件,预示着上市门槛即将提高。加之物业股的估值开始分化,一些企业会考虑火速递表、加快进程,抢占最后的上市窗口。

22家物企港交所排队上市

进入6月以来,物业服务企业明显加快了赴港上市的步伐。

6月16日,越秀服务开始招股,预计6月28日上市。同日,长城物业向港交所递交招股书;禹洲集团旗下的禹佳生活服务更新上市申请材料,继续冲刺IPO。

此外,力高地产6月9日公告建议分拆旗下物业管理公司力高健康生活有限公司在港交所上市;6月6日晚,中骏集团旗下物业公司中骏商管称,提交的上市资料已通过聆讯。中梁百悦智佳、阳光智博服务也于本月初向港交所提交了招股书。

除上述企业外,处于不同IPO进程的物企还有朗诗绿色生活、中南服务、德信服务、东原仁知服务、融信服务、世纪金源服务、康桥悦生活、新力服务、天誉青创智联服务、海悦生活、富力物业、明宇商服等。

据《每日经济新闻》记者统计,截至目前,在港交所排队上市的物业服务企业已达22家。

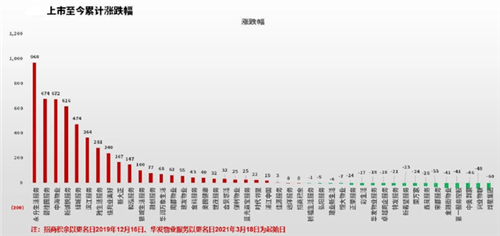

44家上市物业服务企业股价表现 来源:嘉和家业物业服务研究院

自2014年彩生活登陆港交所以来,目前已经在港股和A股上市的物业服务企达到44家。中指研究院报告显示,预计到本年末,物业板块上市公司总数量有望达70家,较2019年底的24家增长超150%。

不过值得注意的是,今年以来的近6个月时间里,只有新希望服务在5月25日成功上市,越秀服务预计在6月28日挂牌上市。

对此,58安居客房产研究院研究总监陆骑麟认为,物业服务企业上市的热情不减,因为这类企业需要扩大规模,增加市占率必然需要大量资金,而通过上市获取廉价资金是最好的途径。这也是为什么,大量企业即使多次失败也不放弃。

克而瑞数据也显示,2020年房企多元收入的占比跃升到了8.4%,这一数字在2019年还是6.4%。随着物业在房地产公司业务中的角色越来越重要,越来越多的房企决定拆分物业板块登陆资本市场。

两成物企或难达到上市门槛

但不容忽视的是,目前多数物业企业的收入,大部分来自于母公司物业的管理收入。

“母公司不够强、外拓能力不足,在港股IPO新规下,可能有20%的物企很难达到上市门槛。”易居企业集团执行总裁、克而瑞CEO张燕指出,物业行业已经在分层了,两极分化越来越明显。

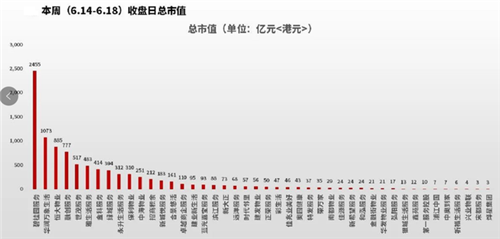

公开数据显示,41家登陆港股的物业服务企业,总市值已从2020年初的2062亿元增至2021年6月10日的7861亿元。其中排名首位的碧桂园市值已经达到2454.58亿港元(截至2021年6月18日收盘),而最低市值的物企还不到40亿港元。再从在管面积来看,头尾物业服务企业之间的差距在80~100倍。

44家上市物业服务企业市值情况 来源:嘉和家业物业服务研究院

这意味着,未来更多的资源会向头部企业倾斜。尤其按照港股上市新规,会更加体现出上游企业的优势。

以6月16日交表的长城物业为例,市场对其估值预期是向好的。

作为不依赖关联地产开发的独立物业管理公司,长城物业截至今年3月底的在管总建筑面积为1.15亿平方米,及合约管理总建筑面积为1.53亿平方米,与上市物业排位较前的上华润万象生活、旭辉永升服务和建业新生活的规模相仿。

再如领悦服务,作为扎根四川省的一家物业公司,截至最后可行日期,其总签约建筑面积及在管建筑面积分别约为3630万平方米及2030万平方米。由于体量不大,市场给予的预期也有限。

陆骑麟认为,如果企业未来的业绩预期不高,甚至有所降低,那么即使是估值风口的物业股,企业得到的估值也可能低于预期,因为目前物业股的估值已经明显回落。目前物业股的估值,依然主要靠规模逻辑,所以很多公司还是主攻收并购。

“当前市场上可管理存量开拓成本相对较高,物业企业只能通过收并购的形式增加管理面积,而增加规模达到提升利润率的难度也越来越大。”

陆骑麟同时表示,现有管理物业提升管理费难度会更大,业主在管理内容和水平不变的情况下都不会同意增加物业费。而且随着新房开发集中度越来越高,多数新增物业都会集中在大型开发商旗下的物管公司进行管理,中小物业企业很难拓展新项目。

来源:每日经济新闻

编辑:wangdc