供给和需求

2020年第一季度深圳共录得四个甲级写字楼交付,近30万㎡的新增供应入市,其中部分为2019年延迟交付的项目。分区域来看,南山区、罗湖区和龙岗区均有录得新增供应,细分区域市场主要分布在前海片区及其他非核心区域。第一太平戴维斯统计,未来五年深圳将迎来甲级写字楼供应高峰,今年预计共有134万平方米写字楼交付。未来五年,新增供应面积达到507万平方米。

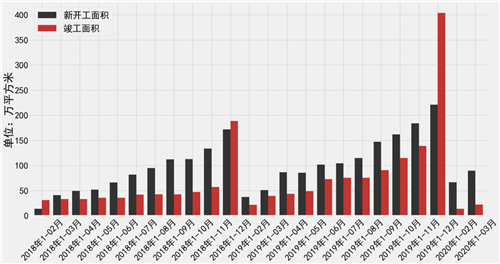

从全市办公楼市场运行情况来看,2020年一季度新开工面积为18.05万平方米,出现较大幅度下滑,同比下降79%;竣工面积为17.71万平方米,同比增幅达150.14%;销售面积为17.24万平方米,同比增长23%。

图:2018年1月~2020年03月深圳写字楼新开工和竣工面积

数据来源:深圳市统计局、CREIS、中指数据写字楼版

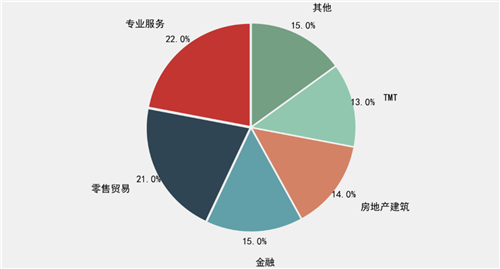

需求方面,受到疫情影响,市场对商务活动形成一定阻碍,企业扩张和租赁计划明显下降或延期。租赁需求分行业来看,一季度深圳的主力租赁需求包括专业服务、零售贸易和金融。其中专业服务类、零售贸易行业贡献超两成,前者细分业态聚焦在专业资讯类,后者主要来源于大型贸易企业升级搬迁。

图:市场租赁需求行业占比(按租赁面积)

数据来源:CBRE

租金和空置

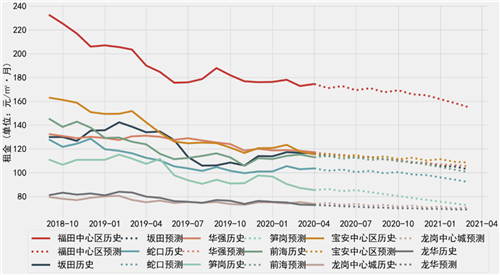

租金方面,截止3月份,深圳全市甲乙级写字楼的租金108.13元/㎡·月,同环比分别下降12.42%和1.13%。分商圈看,截止2020年3月份,福田中心区的甲乙级写字楼的月租金处于相对高区,达到172.77元/㎡·月,未来会面临较大下行压力;前海、华强、宝安中心区的月租金处于中间区域,约为115~118元/㎡·月,未来租金走势轻微承压;而龙岗中心城、龙华区域的价格相对较低,平均月租金分别为75.20元/㎡·月和73.12元/㎡·月,未来走势较为平稳。

图:深圳9个商圈甲乙级写字楼历史租金及未来走势预测(2018年9月~2021年3月)

数据来源:CREIS、中指数据写字楼版

空置方面,多家行研机构数据显示,深圳甲级写字楼空置率超过20%,居四大一线城市之首,一季度空置率有所上升。第一太平戴维斯的报告指出,一季度,深圳写字楼平均空置率环比上升1.2个百分点至26.2%;戴德梁行为环比上涨2.6个百分点至24.6%;世邦魏理仕则是21.2%。鉴于2020年深圳写字楼市场将有大量的新增供应,因此,预计高位的空置率将贯穿全年度,租金的下行趋势将持续一段时间。

大宗交易

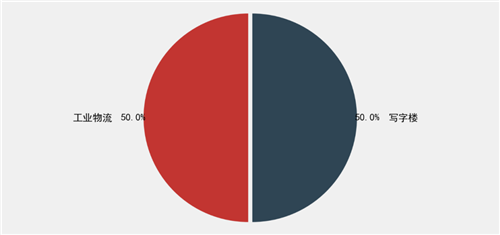

不少投资者仍将深圳视为大湾区的投资首站,一季度商业物业大宗交易的投资意向不降反升。一季度,深圳大宗交易录得两宗,总交易额达9.8亿元。从交易标的来看,两宗交易类型分别为写字楼和工业物流。从交易价格来看,本季虽然交易宗数不多,但价格相对企稳。投资者将往长期投资方向看齐,利好资本升值,投资市场价格基本保持稳定。

图:2020年一季度大宗交易各物业类型占比

数据来源:CBRE

总结与展望

近几十年,深圳牢牢把握住了当今全球的两大潮流——金融与科技,培育了国内最强的民营企业孵化能力,诞生了平安、华为、招商、腾讯、万科等一批世界500强企业,以及比亚迪(62.790, -0.41, -0.65%)、中兴、大疆、华大基因(122.000, -1.50, -1.21%)等新兴科技公司。金融、科技等产业的快速发展,带动的上下游产业聚集与产业链延伸,成为长期以来支撑深圳写字楼市场的核心要素。

从短期看,由于经济的不确定性在增加,写字楼市场的需求端所受的负面影响将更为显着。中小企业资金压力加大,多数企业的扩张需求将有所下降。从长期看,深圳经济结构日趋优化,新经济正成为增长的主引擎。尽管疫情对其写字楼市场在短期内造成了一定的干扰,但深圳良好的营商环境、持续优化的产业结构及较为年轻化的人口结构,预计将是深圳写字楼尤其是甲级写字楼市场未来向好的重要支撑。

来源:中指研究院

编辑:wangdc