前段时间,李荣浩发微博怒怼自家物业公司“干啥啥不行,收费第一名”,让网友们极度怀疑大明星是不是跟自己住同一个小区。

明星们住的高档小区物业尚且如此,普通居民的物管公司水平可想而知。不过,在现实中被业主们无力吐槽的物业公司,却在资本市场如鱼得水,争先恐后地分拆上市。

2019年,物业企业上市迎来井喷,全年共有11家物业企业成功IPO,创历史新高,物业股年内平均涨幅达到56%。对于物管行业来讲,今年注定是个丰收年,房企分拆物业上市的热潮将会持续。

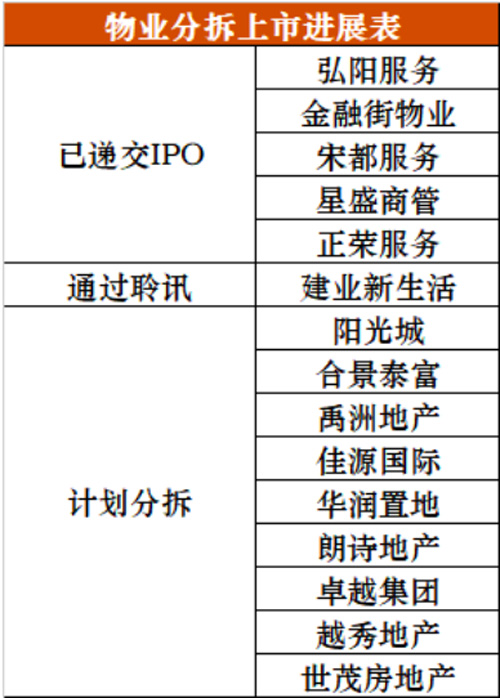

图/物业分拆上市进展表

截至2020年5月底,正荣服务、弘阳服务、金融街物业、宋都服务、星盛商管等5家企业已经递交IPO;阳光城、合景泰富、华润置地、世茂房地产、金科股份、越秀地产等多家企业相继宣布计划分拆物管业务上市。

据某研究机构预计,2020年至少会有10家物管公司上市。

在疫情之下,物管行业正经历前所未有的冰火两重天,头部企业要么在紧锣密鼓筹备上市,要么在发布巨额收并购消息;但大部分公司仍深陷业主怒怼的境地,物管水平和标准亟待重新制定。

正在净化和进化中的物管行业,经过此次疫情的洗礼,会以什么样的姿态登上资本市场的舞台……

物管上市背后的资本魔方

快速变化的背后,是行业与市场环境的“巨变”。

步入存量房时代的房地产市场,原本不受待见如同鸡肋般的物管服务成为重点布局的市场,甚至被房企上升到战略层面。而疫情的影响则加速重构了物管企业的品牌价值。

海通证券曾在一份研究报告中指出,物业行业将成为一个万亿级的蓝海市场。“假设2022年物业行业总管理面积为245.2亿平方米,其中住宅占74%,办公占6.5%,商业占10.5%,其他占9%,由于物业费上调空间很小,即使2017-2022年物业费不涨价,那么到2022年物业行业的总规模也可以达到万亿级别。”

协纵策略管理集团联合创始人黄立冲告诉奇点君,经过这次疫情,让大家充分认识到该行业的重要价值。“今年房企旗下物管公司赴港上市的态度比以前更加积极,各行各业在疫情冲击下难以自保,只有物管行业迸发出新的生机。”

值得一提的是,物管公司拆分上市并不是房企的无奈之选,这种操作更像是一个“有利无弊”的资本魔方。

相对于A股市场来说,H股市场更欢迎物业公司上市,给予了比房企更高的估值。比如,碧桂园的PE(市价盈利比率)是4.90倍,碧桂园服务的PE是54.28倍;新城控股的PE是5.61倍,新城悦服务的PE是58.08倍。

“相当于上市公司把低估值的资产分拆出来,把物管服务放到H股市场上获得高估值,有利于上市公司整体的市值提升。”浸润资本市场多年的人士表示,房企老板们的嗅觉是何等敏锐,这一出一进之间财富大幅增加,分拆上市这样的好事谁会拒绝?不过,该人士也提醒,目前整个物管行业的估值过高。

某研究院的数据也显示,截至2020年5月13日,A股加港股的上市物管公司总市值合计约3335亿元(人民币,下同),相较2019年底增长了41.0%。

其中港股物业板块的总市值从2019年初的736.59亿元增长至2020年5月7日的3080.21亿元,一年多增长超3倍;物业板块平均市盈率达33.37,远高于港股主板的市盈率9.68。

这意味着,房企把物业板块分拆拿到H股上市是件非常划算的事情。

寄生、收并购和按兵不动

这场突然而至的房企分拆物业上市潮流,使置身马太效应的物业公司面临更加激烈的规模和服务厮杀,有的拼命上车、有的亢奋欣喜、有的悄然不动…这些动作各异的物管公司在资本万花筒里不断混合、碰撞,拼接出一幅迥异“众生相”。

有母公司可依靠的物管公司,他们的日子会好过很多。资本市场会把关注重点放在母公司可提供的资源空间上,毕竟这部分资源稳定且可持续。

奇点君统计年报信息得知,中海物业、碧桂园服务、绿城服务等都以内拓为主,也容易获得资本市场认可。例如,碧桂园服务、永升生活服务、新城悦服务2019年营收增幅分别高达107.44%、78.89%、78.73%;净利润方面,碧桂园服务和雅生活服务领跑,佳兆业美好、永升生活服务、奥园健康等增幅均超过100%。

有观点认为,一方面,背靠地产集团的物企会牢牢抓住关联方开发的物业项目,使得独立三方物企难以插足;另一方面,继承地产集团的品牌效应,这类企业在市场拓展和收并购方面占据了天时地利人和。

不过,从近期越发活跃的收并购、战略合作动向可看出,即便有房企背景的物业企业,也在马不停蹄地开启扩张之路。

奇点君注意到,从物业企业上市募集的资金用途来看,用于收并购及战略投资的资金比例不断提升。2019年新上市的8家物业企业中,拟用于收并购及战略投资的资金比例高达约60%~70%,这势必将加速提升物业行业的集中度。

这一个月来,业内的并购整合明显加速。时代邻里收购广州市耀城物业,新增在管面积243万平米,主要管理供电系统单位物业;新城悦收购一家以商办为主的物管公司,进入商办领域,并获取522万平米的在管面积;奥园健康收购宁波宏建物业,获取合约面积241.3万平米。

财经地产人士严跃进表示,上市物管公司现金充足,并且有品牌和管理优势,通过收并购不断扩大在管面积以及拓展在管物业的多样性。“毕竟,规模是物业公司业绩营收的基石,通过各大公司在管面积与营业收入的变化趋势来看,两者基本成正比。”

因此,完成上市并不是物业公司“千秋大业”的终点,而是要通过规模扩张争取更多市场份额,才是保证业绩以及股票价格的重点。

然而,稳坐行业头把交椅的万科物业、龙湖物业却选择了按兵不动,暂时没有上市动作。尽管屡屡有IPO的传闻传出,但郁亮始终坚定:“没有千亿市值,不会上市。”邵明晓也在多个公开场合表示,暂时不会考虑将龙湖智慧服务分拆上市。

严跃进认为,各物管公司定位和发展目标不同,有些上市是为了强化自身融资能力。而对于一些不缺钱的优质物业公司来说,如果上市,将面临业绩、估值、财务披露等多方影响,所以有些企业并不积极。

业内普遍认为,上市后物业公司的运作将变得更加透明和规范,但如何赢得资本市场的认可,从而大幅拓宽融资渠道、进一步降低融资成本才是关键所在。

资本向好下的行业焦虑

“物管行业的集中度与房地产行业集中度相比,还存在较大的整合空间。”黄立冲表示,相比以资源为王、资金驱动的地产公司而言,绝大部分上市物管企业筹集的资金并不能持续有效助推公司规模的扩张。

换言之,收并购只能是辅助作用,并不能够成为主线。“物管公司本身具备一定的规模基础,并在业务层面形成协同效应,才意味着更容易实现有机增长。”

所以,一面通过并购增加在管面积,一面延伸产业链条,创造新业务增长点,成为了多数物管公司的必然选择。

比如,绿城服务和碧桂园服务的多项计划都纳入了科技互联网思维,人工智能和物联网是其发展中的两大高频词。绿城服务开发的“幸福绿城”APP正将生鲜消费作为切入点,连接起供应、仓配和业主用户三端,以较低的获客成本,获得社区零售这一盈利增长点。

不过,多元化业务普遍还在探索发展中,目前呈现的盈利成色还有待提升。与业主关系更密切的社区增值服务,在保利物业、雅生活、碧桂园服务、时代邻里中的2019年营收占比分别为19.35%、9.5%、9%、7.32%。

对此,严跃进建议道,“物业公司需要驾驭业主‘最后100米’的两种能力,一是洞察与连接业主的服务能力;二是撬动社区服务链体系的组织能力。此外,要升级中国物业智慧服务,关注并探索快速发展催生新科技、新模式带来的重要契机,转型为创造人们美好生活服务的高科技综合性企业。”

更为重要的一点是,物业管理行业是存量与增量并存的巨大市场。中指院数据显示,预计到2025年商品住宅销售面积累计238亿平方米,按照百强企业住宅物业费计算,整体市场规模9054.48亿元。到2025年中国社区增值服务市场容量预计达1.80万亿元。

在这个巨大的蓝海市场中,物业管理可以结合多元业态类型讲好故事,对于物管行业而言,在波澜壮阔的2019年后,2020年同样不是一个平凡的年份。

来 源:凤凰网

编 辑:liuy