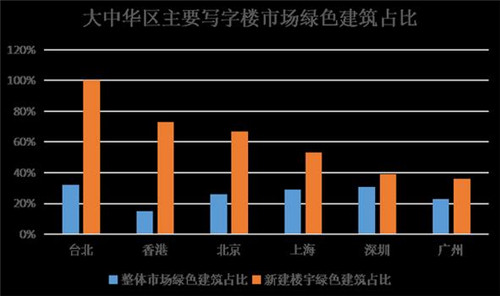

10月,凯德集团发布2030年可持续发展总体规划,计划实现全球资产绿色化。近年来房地产正在进入“绿色”时代,绿色信贷、绿色债券、绿色保险、碳交易等绿色金融也给融资收紧的房地产企业带来不少生机。

同时,越来越兴起的单层CMBS产品也在缓解地产企业的融资压力。对于地产行业融资人来说,信托未来的通道业务会越来越少,收费也越来越高,单层CMBS的去通道能有效减少融资成本。

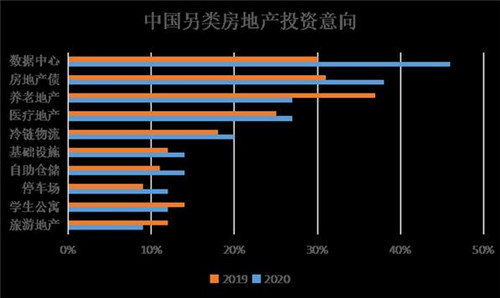

另类房地产投资方面,2020年“双11”当天物流快件再创历史新高,疫情期间新消费习惯的形成对物流仓储行业来说更是利好,今年成立的大量物流基金也反映了国内外投资者对中国物流地产的未来充满信心。

光大、基汇分夺榜首,凯德借道“绿色融资”升至第二

从“10月中国商业地产资产管理创新力排行”来看,位列内地和非内两个榜单榜首的分别是光大安石和基汇资本,而凯德集团在非内榜单中排名上升至第二位。

10月份,凯德发布了2030年可持续发展总体规划,计划2030年将碳排放强度降低78%,可持续融资组合翻三倍,达到60亿新元。

在此之前,凯德一直致力于创新环保,其位于新加坡的凯盛大厦就是在此概念下诞生。凯德计划在2030年实现全球资产绿色化,减少支出成本,目前已获得20亿新元可持续融资,包括与可持续发展挂钩的贷款、绿色贷款和绿色债券,同时在政策的优惠下也节省了贷款利息。

“可持续发展”一直是近十年商业地产界讨论的话题。房地产正在进入“绿色”时代,可持续、循环、健康等关键词正在成为未来房地产发展运营的重要理念。

数据来源:世邦魏理仕,观点指数整理

自2016年人民银行等七部委联合发布《关于构建绿色金融体系的指导意见》以来,绿色金融在我国全面发展,成为国家层面金融政策的导向之一。越来越多的金融机构把绿色发展或ESG作为未来发展方向。绿色信贷、绿色债券、绿色保险、碳交易等金融创新不断涌现,也给房地产行业带来不少生机。

2020年,房地产面临着艰难的外部环境,疫情叠加“三道红线”,更是让房企的融资动作明显降温。在国家政策的大力鼓励下,绿色融资不失为一个有效的药方。

商业地产本质上依赖于长期的经营管理,绿色建筑对于成本管控方面的帮助无疑是一个长期的利好,同时绿色融资还能够降低利息成本,对商业地产来说是一个有利于长期经营的选择。

内地企业方面,国寿资本将作为中国人寿出资90亿元成立的国寿启航壹期股权投资基金的管理人,该基金是比较少见的夹层基金,将投资于一线及强二线城市持有型不动产。

国寿资本表示,上述基金将重点投资于服务内循环大局及支持国家战略新兴产业发展的持有型不动产。同时,基金可有效对冲当前全球低利率环境下的收益率风险,为投资人提供稳定较高的期间收益与退出收益。

夹层基金介于股权与债权之间,既受益于公司财务的增长所带来的股权收益,也兼顾了次级债券收益,兼具了安全性和收益性;同时核心地区的持有型不动产能提供稳定的现金流,长期持有后的资产增值也能帮助对冲外部风险,这对需要长期稳定的保险资金来说是最好的选择。

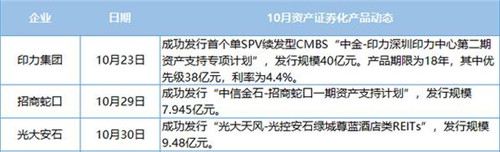

首个单SPV续发型CMBS发行

数据来源:观点指数整理

10月,据观点指数不完全统计,商业地产资产证券化产品共发行3单,发行总额为54.43亿元,较上月的9单127.63亿元明显大幅下降。其中最大额为印力发行的首个单SPV续发型CMBS,发行规模40亿元,产品期限为18年,其中优先级38亿元,利率为4.4%,标的物业为深圳印力中心。

这是该项目作为底层资产第二次进行融资。2017年,第一期专项计划完成发行,发行规模37.9亿元,计划期限为12年。此次产品续发主要是由于其底层资产现金流十分可观,作为一个抵押贷款,在覆盖第一期CMBS利率后仍然能够进行第二期续发,充分说明作为底层资产的深圳印力中心的现金流资质。

同一个项目前后采用了不同结构来发行CMBS,也暗示着单层CMBS结构产品开始渐渐兴起。在我国,采用双SPV结构的主要目的是解决未能清晰、特定化资产作为合格资产的发行需求。

根据相关法律文件,开展资产证券化的基础资产必须是权属明确,可产生独立、可预测的现金流且可特定化的财产权利或财产。而法律上未明确界定的收益权通过信托SPV1转换为债权,在转让予SPV2时便可视为特定化、可预测的现金流,从而实现基础资产性质的转变。

单层CMBS的兴起对地产行业来说是一个值得兴奋的消息。单层CMBS融资成本小、操作灵活的优点一直都是其最大的优势,但由于法律原因一直难以实行。对于地产行业融资人来说,信托在受到强监管后,房地产的通道业务会越来越少,收费也越来越高,融资成本难以承受。

如今能够自主发行单层CMBS,提高发行效率、去通道,未来单层CMBS市场将会更加火爆。

物流仓储成为投资风口

10月15日,怡亚通发布公告称,为了盘活公司资产,公司将筹划设立REITs并在新交所发行上市。

怡亚通是深圳市投资控股有限公司控股企业,也是中国第一家上市供应链企业,今年7月被评为2020年《财富》中国500强第142位。该企业以物流为基础,与供应链各环节参与者一起构建了一个供应链商业生态圈,是中国规模最大的供应链综合服务企业,2018年业绩量近1000亿元。

市场调查数据显示,冷链物流位于中国另类房地产投资意向排名第5位,2020年的投资意向占到20%。

数据来源:世邦魏理仕,观点指数整理

物流在我国的发展速度可谓势不可挡,2020年“双11”期间,全网销售额突破5000亿元,同比增长28%;物流方面,国家邮政局监测数据显示,11月1日-11日,全国邮政、快递企业共处理快件39.65亿件,其中11月11日当天共处理快件6.75亿件,同比增长26.16%,再创历史新高。

物流地产的前期投入大,租赁时期长,收入稳定,非常适合进行轻资产运营。作为公募REITs的适用范围之一,在中国拥有非常广阔的发展空间。急速发展的电商业对物流仓储需求极大,圆通、顺丰、京东等物流、电商企业纷纷加速扩张仓储产业用地。

虽然物流地产正在快速扩张,但是我国人均物流面积与发达国家仍然存在差距。2015-2018年我国物流园区数量复合增速达10.6%。截止2018年,全国仓库面积为10.6亿平方米,物流园数量达1638个,人均物流地产面积仅为0.7平方米/人,而发达国家则是达到3平方米/人,中国仍有较大发展空间。

疫情期间新消费习惯的形成对物流仓储行业来说更是利好,闻风而至的资本也瞄准了这块极具潜力的市场,纷纷成立物流基金准备进行投资。

今年是物流基金频频刷屏的一年,CBRE环球投资与乐歌集团合作募资55亿、普洛斯中国收益基金I募资150亿、顺丰与中信资本设21亿元物流地产基金,资本与物流结合的消息不断传出。这些基金的募集能够在短短时间内完成,正是国内外投资者对中国物流地产的未来充满信心的体现。

对物流企业来说,扩张的本质在于拿地、融资和招商。政府对工矿仓储用地有诸多限制,同时物流地产属于资金密集型产业,回报时间长;最重要的出租率、也就是招商则是保证收益的基础。面对这三个方面,商业地产投资机构们具有着丰富的经验,物流地产也将会在资本的辅助下成为下一个投资风口。

来源:观点地产新媒体

编辑:wangdc