7月9日,高力国际召开华北区物业市场2020年第二季度Q2线上新闻发布会,就2020年第二季度北京市的写字楼、产业园、投资、咨询、物业五大板块的表现进行回顾并对2020年下半年做出展望。

虽然二季度和上半年的经济数据还没有最终出炉,但从PMI连续四个月站上50%的荣枯线来看,二季度的经济复苏基本上板上钉钉。由于复工复产的有序推进,整个供给端的复苏步伐明显快于需求端。疫情防控和居民心理恐惧从一定程度上依然压抑着居民的消费热情,再加上北京二季度的确出现疫情反复,整体消费需求的释放相对缓慢,拖累了整个复商复市的节奏。高力国际中国区董事总经理邓懿君认为,虽然中国依然处于经济下行期,产业结构调整期,以及疫情防控期的三期叠加效应的影响下,但高力国际相信在没有大的疫情反弹的前提下,随着“六稳”和“六保”工作的推进,中国经济下半年的复苏步伐将进一步加快,目前复苏相对缓慢的服务业将会在下半年起到促进就业和刺激消费的重要作用。

就二季度的全市甲级写字楼市场表现来看,全市甲级写字楼净吸纳量回暖,相较于一季度的惨淡的成交行情,本季度净吸纳量约30000平方米。一季度被疫情压制的需求,在二季度开始出现逐步回暖的迹象。然而,我们注意到,在剔除了自用和预租的影响下,全市场的净吸纳量依然为-14000 平方米左右,需求复苏的强度并没有市场期待的那么强。

高力国际华北区董事总经理严区海表示:“随着需求开始逐步释放,整体市场空置率在有新增供应的情况下稳定在 16.6%,与上个季度空置率基本持平。本季度 CBD 的新增供应只有三星大厦一个项目,因此 CBD 的空置率被小幅推高,上涨 1.6 个百分点达到 17.2%。丽泽区域在本季度成为成交最火热的市场,优质的楼宇质量加上超高的性价比使得丽泽区域的空置水平大幅环比下降 16.2 个百分点至 70.5%。”由此也可以看出,整体市场的租户依然非常关注租金等成本因素的影响,租户承租能力还没有真正恢复。

在租金方面,本季度租金依然延续了高位盘整的态势,整体市场租金水平继续小幅环比下降1.7%至 367 元每月每平米。从子市场的情况来看,燕莎区域的租金降幅依然比较大,环比下降 5%,同比下降 18%。价格长期坚挺的金融街和中关村延续了一季度小幅下调的走势,分别环比下降 1.4%和 1.5%,但这两个子市场依然是北京表现最好的市场,特别是受益于来自金融和高科技行业的需求支撑。

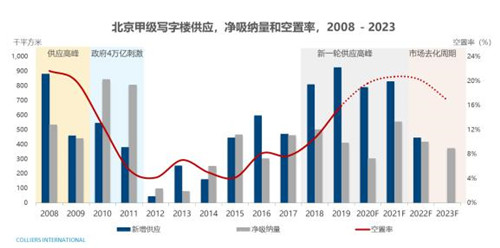

高力国际华北区董事总经理严区海认为,市场需求想要在今明两年出现可持续性的回暖,需要建立在宏观经济增长符合预期,北京疫情防控有效和写字楼需求中性释放的三个基础条件上。虽然我们可以基本确认市场逐步走出疫情阴霾的大趋势,但 2020 全年的净吸纳量在剔除自用和预租的影响后可能仅为北京甲级写字楼市场历史平均水平的一半左右。同时,高供应的问题依然存在,下半年北京市场依然会迎来接近 70 万平方米的新增供应量,明年还有近 80 万平方米的新增供应入市。在高供应且需求中性的市场环境下,空置率预计将在 2021 年达到本轮高供应时期的最高点,达到 20.7%。在高空置率的市场环境下,租金依旧会保持缓慢下探的趋势,但下方空间已经非常有限,2021 年和 2022 年可能会成为本轮市场租金调整的真正底部。

长期以来,北京的办公物业除了写字楼以外,产业园也扮演了非常重要的角色。根据高力国际对于全北京成熟产业园的梳理,北京已经在地理位置上形成六大成熟产业园子市场,包括位于西北方向的上地和北清路,东北方向的望京酒仙桥区域,西南方的丰台科技园,和东南方向位于亦庄的北京经济技术开发区,以及位于通惠河沿岸的通惠河传媒走廊。因此,预计到 2020年底,基于八大核心办公楼子市场以及六大成熟产业园子市场的统计,全北京办公业态总体量将超过 3,300 万平方米,其中甲乙级写字楼体量将超过 1,800 万,成熟产业园体量将超过1,500 万平方米。3,300 万平方米是什么概念呢?高力国际华北区研究部董事陆明提出,假设按照人均办公面积 7 平米计算,3,300 万平方米基本上就是一个服务着北京 400 多万工作人口的巨大市场。在市场规模方面,预计到 2020 年底,全办公业态年租金规模将超 900 亿元,其中甲级写字楼超过 420 亿元,乙级写字楼约 250 亿元,产业园近 230 亿元。

高力国际华北区研究部董事陆明表示,北京的产业园发展已经经历了近 20 年,整体的成熟产业园市场格局已经基本形成。从 2016 年北京的十三五规划开始,北京市通过一步步的政策导向引导北京产业规划的合理健康发展。2017 年,北京更是重新定义了发展重点,力求将北京打造成全国科技创新中心。从 2017 年开始,北京市开始进一步细化产业园区发展的相关政策,引导产业园区的发展向高精尖行业进一步倾斜,同时鼓励低端产业园区进行产业升级,并通过负面清单的形式向园区管理者和企业释放了更为清晰的产业范围界定。因此,这些政策的颁布为北京未来打造以高精尖科技研发类产业为核心的经济增长奠定了坚实的政策基础。近期,公募 REITs 开始推进,这也将进一步推动优质的产业园的快速发展。

除了政策基础外,北京在产业和研发层面的投入也名列前茅。截至 2018 年末,北京内部研发费用开支占本市 GDP 的比重达 6.2%,研发占比在全国位居首位,达到 1,871 亿元。金融和科技一直都是北京的支柱产业,从 2012 到 2018 年,这两个行业在北京的 GDP 的贡献率,金融从 14%提升到 17%,科技从 9%提升到 13%,行业贡献比重逐年提升。在这样的数据支撑下,北京高科技企业及其在职人员的数量和规模将会进一步受益,进而支持市场对产业园区物业的需求。

在 2019 年大供应量的基础上,市场空置率从 2018 年的 17%左右上升到 2019 年末的 23%左右。望京酒仙桥和上地,由于主要以全球 500 强和互联网头部公司为主,整体租金水平明显高于其他区域,并同时享受着较低的空置水平,分别为 9.4%和 9.1%。今年的疫情原因可能会导致这两个区域的空置率有所上升,但得益于两个区域相对旺盛的企业需求,空置率上涨应该在 3 个点以内,特别是 IT 较为集中的上地区域。相较于其他区域超过 20%的空置率来讲,这两个区域的租户抗压能力,租户质量以及行业发展都是北京产业园市场中最好的。

随着近两年高供应量逐渐推高空置率,产业园市场平均租金也进入下行轨道。全市平均租金从2018 年 134 元每月每平米下降到 2019 年末的 130 元每月每平米,到 2020 年底可能会进一步下探到 125 元每月每平米左右。从租金的走势来看,全市成熟产业园市场呈现出和甲级写字楼市场相似的趋势,供应量高企提升了整个市场的供应压力,整体租金应声进入下调通道。虽然疫情的出现从一定程度上影响了新项目的入市节奏,但相对有效的复工复产进一步保证了供应端的快速恢复,而需求在疫情后的释放却相对缓慢很多。

在三期叠加的大环境下,加上市场正处于供应高峰期,整个成熟产业园市场的空置率依然会逐步走高。高力国际华北区研究部董事陆明预测,全市场空置水平可能会在 2021 年接近 28%的水平并触及阶段性高点,若疫情出现反复,经济复苏乏力,整体需求不能得到有效的释放,不排除整个产业园市场的空置率会突破 30%。从 2022 年开始,整个成熟产业园市场会进入一个 3 年左右的去化周期,空置水平开始回调,整体的租金下行趋势也会告一段落。

高力国际华北区研究部董事陆明认为,无论是写字楼市场还是成熟产业园市场,高供应量推高空置率依然是整个北京办公市场的主旋律,但从四个一线城市对比来看,北京市场的未来供应量依然是相对较低。高供应量能够大幅推高空置率,除了本身供应体量的确较大外,这背后也有整体市场需求不足的原因。因此,供应过剩在一定程度上意味着市场新增需求不足以支撑这样的新增体量,市场无法通过新增需求进一步去化空置面积。其实这个现象在 2019 年的数据中就已经有所体现,因此我们不能一概而论把空置率的问题全都归咎于高供应量和疫情的原因。诚然,经济增速下行进一步限制了企业的整体营收增速,产业结构调整意味着传统产业和新兴产业之间还处于新旧增长动能的转换期,疫情防控进入常态化阶段从很大程度上也持续影响着社会生产生活的正常运行,特别是体现在居民消费端,这些因素都从一定程度上抑制着整个北京市场的需求反弹。因此,如果三期叠加的宏观市场因素不出现根本性改变,全北京市场的增量需求就不会得到完全释放,所以我们对于下半年的市场表现保持审慎乐观的态度,成本因素依然会成为租户的核心考量。

来源:高力国际

编辑:wangdc