近20年来全国竣工写字楼面积近5亿平方米,写字楼市场已成为房地产市场的重要一环。写字楼作为城市发展的重要经济载体,既能体现城市形象,同时也是地区经济发展的晴雨表,反映区域产业经济的发展情况。写字楼在空置率、租金等方面的表现体现了地区商业地产的发展水平。

目前各大机构因调研方式不同,写字楼空置率、租金水平等数据差异较大。中指研究院自2019年启动写字楼市场季度专项调研,对甲乙级写字楼进行实地调研,实时监测写字楼价格走势,分析区域写字楼空置率及租户情况。都说重庆写字楼空置率在30%以上,下面我们就通过实际调研数据来探究重庆写字楼空置率到底有多高?

图:中指·写字楼版重庆实调范围

截至2020年二季度,重庆写字楼采集数量已达到280栋,其中甲级写字楼103栋,乙级写字楼177栋,涵盖了主城各大主流商圈,覆盖范围未来将不断增加。重庆甲乙级写字楼分布较为集中,主要分布在解放碑、江北嘴、观音桥、汽博中心、人和商圈。汽博中心、人和商圈办公密集,调研了近40栋写字楼数量,金贸时代、线外新境界以及“星座”系列实现全覆盖;作为政府重点打造的国家级战略金融中心,江北嘴写字楼品质以高端为主,甲级写字楼比例远远高于其他主流商圈,占比近七成。

1、空置水平21.18%

重庆甲乙级写字楼空置率的真实水平

1997年大都会商厦正式投入使用,翻开了重庆甲级写字楼发展的新篇章。2000年之后重庆写字楼市场快速生长,早期主要集中在解放碑商圈,随后观音桥商圈、石桥铺商圈以及北部新区大量写字楼进入市场。2011年开始,企业天地等大型写字楼纷纷入市带来写字楼供应量的激增,供应的快速增长带来空置率的持续攀升。在整体供过于求的情况下,2015年开始市场逐渐调整,不断盘活商业商务用房,调整租金策略,加之近几年重庆产业不断转型升级,带动办公需求的持续增长,高位空置率水平逐渐回落。

图:2020年Q2重庆甲乙级写字楼空置及环比情况

注:2020年Q1因疫情暂停调研

数据来源:中指·写字楼版,data.3fang.com

根据中指院对280栋甲乙级写字楼的一手采集数据显示,2020年二季度重庆甲乙级写字楼空置率为21.18%,处二线城市中等水平,同期成都甲乙级写字楼空置率为13.29%。作为成渝“双城记”的核心城市,成渝两地商办市场发展差异明显。

2020年以来,由于新冠肺炎疫情的冲击,叠加国际经贸局势的影响,重庆写字楼空置率明显抬升。2020年二季度空置率较2019年四季度上涨3.68个百分点,其中2019年四季度空置率为17.49%。

甲级写字楼空置率高达24.84%,空置率明显上涨

图:2020年Q2重庆甲级和乙级写字楼空置情况

数据来源:中指·写字楼版,data.3fang.com

重庆甲乙级写字楼空置率差异较大,2020年Q2重庆甲级写字楼空置率为24.84%,而乙级写字楼空置率为18.05%,甲级写字楼空置率比乙级写字楼空置率高6.79个百分点,当前甲级写字楼市场压力仍然较大。

对比2019年Q4重庆甲乙级写字楼的空置率来看,甲级写字楼和乙级写字楼分别上涨4.77和3.69个百分点。由于受疫情影响,甲乙级写字楼难免会出现退租、减租的现象,但甲级写字楼部分租户为节约成本退而求其次选择乙级写字楼,故乙级写字楼空置率涨幅相对较小。

解放碑和江北嘴商圈空置率高,均超30%

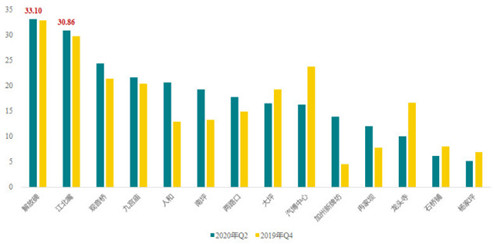

图:2020年Q2重庆重点商圈甲乙级写字楼空置率(%)

数据来源:中指·写字楼版,data.3fang.com

2020年Q2重庆重点商圈中解放碑和江北嘴甲乙级写字楼空置率高居前列,均超30%,空置率分别为33.10%和30.86%,较2019年Q4空置率小幅上调;其次观音桥写字楼空置率为24.34%,较2019年Q4空置率水平提升2.93个百分点。石桥铺、杨家坪写字楼空置率相对较低,空置率分别为6.16%和5.10%,较2019年Q4空置率水平小幅降低。

解放碑、江北嘴个别项目空置现象严重

解放碑商圈作为重庆首个中央商务区,区域内甲乙级写字楼扎堆。当前解放碑商圈空置率高达33.10%,各大写字楼空置水平不一,但个别项目空置率较高,如申基金融广场空置率达79.42%,有15层楼均为整层空置;另外帝都广场AB塔空置率也超50%。

江北嘴作为重庆三大CBD之一,自2010年6月18日江北嘴中央商务区正式成立以来,已开发建设十余载。江北嘴作为国内重要的功能性金融中心,如今已高楼林立,江北嘴金融城、重庆国华金融中心、东方国际广场、重庆国金中心等多个甲级写字楼运营已步入常态化。

2020年Q2江北嘴空置率为30.86%,较2019年Q4小幅抬升了1.16%,抬升比例低于中心城区写字楼整体上涨比例,商圈内租户承受风险能力相对较强。其中东方国际广场空置率最高,达56.80%;其次力帆中心空置率也较高,为33.47%。江北嘴金融城2号空置率水平相对较低,2020年Q2空置率仅9.52%,基本以整层出租为主。

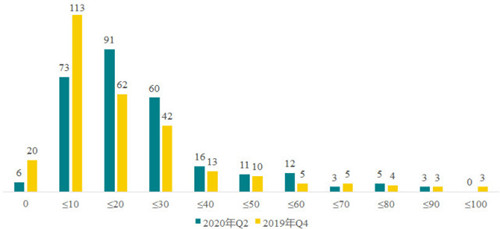

三成写字楼空置率集中在10%-20%之间

图:2020年Q2重庆甲乙级写字楼空置率分布

数据来源:中指·写字楼版,data.3fang.com

受疫情影响,重庆甲乙级写字楼租户退租情况频现。在调研的280栋写字楼中,共有177栋写字楼空置率出现不同程度上涨,占比达到了63.21%;部分写字楼运营方通过减免租金或者延期交租等实现租户稳定,93栋写字楼空置率逆势减少。

具体来看,2020年Q2各写字楼空置率主要集中在10%-20%之间,占比达到32.50%,满租的写字楼数量由2019年Q4的21个减少至6个,空置率低于10%的写字楼数量大幅减少,而10%-30%区间段的写字楼数量则大幅增加。其中空置率高于50%的写字楼共有23栋,渝兴广场B6栋、中讯时代及金隅大成都汇国际B座多数楼层都处于空置状态。

2、租金水平

“以价换量”延续,写字楼租金为58.45元/㎡·月

图:2018.01-2020.07重庆甲乙级写字楼租金(元/㎡·月)

数据来源:中指·写字楼版,data.3fang.com

2020年7月重庆甲乙级写字楼整体租金为58.45元/㎡·月,甲级和乙级写字楼租金分别为68.48/㎡·月和50.31/㎡·月。随着经济的逐渐恢复,租金变化趋稳,整体租金水平与6月持平,甲乙级租金小幅波动,其中甲级微涨1.18%,乙级微跌0.16%。受大环境影响,同比跌幅较为显着,整体租金水平同比下跌9.30%,甲乙级分别下跌12.70%和6.90%。

近年来重庆写字楼租金呈不断下跌趋势,尽管趋势逐渐收窄,但也体现了当前写字楼市场“以价换量”的策略,2018年至今写字楼整体租金水平跌幅达18.25%。同时,重庆甲乙级写字楼在一二线城市中仍处低位。2020年7月成都、武汉和西安的写字楼整体租金分别为72.30元/㎡·月、72.27元/㎡·月和67.66元/㎡·月,均明显高于重庆写字楼的租金水平。

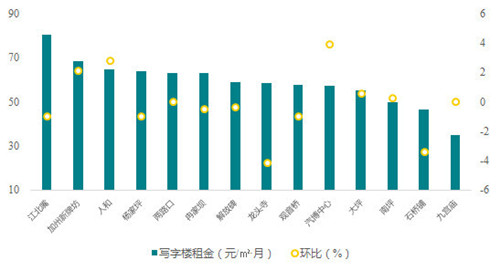

江北嘴CBD写字楼价值突出,租金最高

图:2020年Q2重庆重点商圈甲乙级写字楼租金

数据来源:中指·写字楼版,data.3fang.com

重庆重点商圈中江北嘴写字楼租金最高,2020年7月写字楼租金达80.22元/㎡·月,一方面由于江北嘴甲级写字楼占比较高,另一方面江北嘴中央商务区价值日益凸显。同比来看,各商圈写字楼均出现不同程度下跌,但环比来看,各商圈涨跌不一。7月人和、加州新牌坊、汽博中心写字楼环比租金出现上涨,写字楼市场需求逐渐恢复。

3、租户分析

TMT和专业服务业仍为主力,占比近半

图:2020年Q2重庆写字楼租户行业分布及变化

数据来源:中指·写字楼版,data.3fang.com

从行业分布来看,租赁和商务业、科技/媒体/通信(TMT)企业数量占比最多,占比分别为26.27%和22.19%,这两大行业合计占比达48.45%,占各行业企业数量的比例近半,其次住宿和餐饮业占比也达19.94%。

环比变化来看,TMT行业较2019年Q4占比出现上涨,占比提升1.20个百分点,而住宿和餐饮业、文体娱乐业占比出现下调。尽管疫情后消费、旅游等领域已逐渐恢复,但这两大行业仍面临较大挑战。随着生产生活持续恢复,下半年行业环境将逐渐改善。

TMT、专业服务业、金融业租赁交易相对活跃

图:2020年Q2重庆写字楼租赁成交案例租户行业

数据来源:中指·写字楼版,data.3fang.com

2020年Q2重庆甲乙级写字楼租赁成交案例租户行业分布中,科技/媒体/通信(TMT)占比最多,为42.31%,租赁交易活跃度最高;其次为金融业和专业服务业,占比分别为19.23%和16.67%。从所属商圈来看,大坪商圈、南坪商圈、观音桥商圈和江北嘴商圈租户活跃度相对较高。

4、困境与出路

高空置与高库存并存,写字楼市场压力犹存

当前重庆写字楼空置率21.18%,这一空置率水平与同等级城市相比仍处高位,尤其是甲级写字楼,写字楼空置率回升显着。解放碑、江北嘴写字楼项目集中,市场需求跟不上,导致区域内写字楼空置率处于高位。

同时,根据中指监测数据显示,2020年7月重庆中心城区写字楼可售面积为438.45万㎡,同比上涨显着,涨幅达21.38%。供应持续增加,成交显着缩水,导致写字楼市场去化周期持续攀升,2020年重庆中心城区写字楼出清周期达57.39个月,去化时间处近年来高位。

市场多方协力,盘活商业商务市场

2020年7月《重庆市促进房地产市场平稳健康发展领导小组关于印发主城中心城区存量商业商务用房盘活利用实施方案的通知》印发,出台多项措施盘活商业商务用房。针对商业商务市场,从供需存三方面保障市场平稳发展:

1、盘活存量:一是鼓励盘活利用存量商务用房,改造成展览馆、图书馆等公共服务设施;二是支持商改住,对2018年11月以前取得的土地,支持将商业商务用地调整为居住用地;三是鼓励商改租赁用房,允许开发商把自建商业综合体、写字楼等改为自建长租公寓,并有专项资金补贴。

2、刺激需求:应对疫情冲击,对租户减免租金并给予金融支持。加大对商业商务用房和停车位购置的金融支持,鼓励执行国家有关购置首付款比例下限规定;落实降低二手商业用房交易税费政策,降低商业客户购买成本,促进商业用房去化。

3、限制供应:除市级重点招商引资项目和确需建设大型综合体外,适度控制新建、扩建单体规模超过10万平方米的大型商业综合体、商务写字楼,对库存量较大的区域不得调增规模,从源头上优化供应。

2017年4月重庆亦出台了商业去库存的政策,随后商业市场以及写字楼市场去化周期逐渐收窄。2020年版较2017年版有相似也有深化,有望一定程度缓解当前商业商务市场压力。重庆当前经济同比已实现增长,下半年随着经济环境氛围持续改善,重庆办公需求有望逐步回升至常态水平。

来源:中指研究院