2021年三季度,尽管受到小规模疫情爆发和台风汛期等因素的影响,中国商业地产租赁需求加速反弹。写字楼、零售物业和仓储物流的当季净吸纳量分别较去年同期大幅增长78%、151%和68%。更为重要的是,三大物业类型今年前三季度累计需求均已突破上一轮市场周期的同期高点。上一次市场出现相同的信号要追溯到2010-2011年,此后中国商业地产市场全面进入新一轮的增长周期。

投资市场方面,前三季度大宗物业交易金额累计达到1,878亿元,同比上升34%,接近2019年同期的历史峰值。而作为市场热度的另一个重要指标,外资交易金额占比在今年一季度降至11%的阶段性低点后连续反弹,三季度占比已回升至25%。与此同时,投资者持续关注和推进北京、上海、深圳这三大门户城市的大宗物业投资交易机会,尤其是贴合产业升级方向的园区物业和优质办公楼项目。有鉴于此,CBRE世邦魏理仕预计2021年全年的大宗物业投资金额有望超过2,500亿元,较去年增长20%以上。

尽管近期颇受关注的恒大事件令市场情绪有所波动,但上述各种迹象表明,中国商业地产已经迈入新一轮的上升周期,周期性的需求增长和疫情后结构性趋势演化的叠加正在共同开启市场的投资窗口。而恒大事件所体现的政府持续去杠杆的努力将使中国房地产市场走上更加平衡和可持续的长期发展道路。

政策与市场合力,产业地产投资方兴未艾

疫情后在线经济、生物医药等行业的加速发展令产业地产成为全球房地产投资领域的最大热点。CBRE 2021年投资者意向调查显示,47%的受访者选择工业物流为其最青睐的主流资产类别,排名第一;而在另类资产中数据中心以57%的关注度位居榜首。今年前三季度,包括物流设施、商务园区、工业厂房、数据中心等在内的各类产业地产大宗交易总额超过340亿元,创历史新高。

CBRE认为,产业地产投资方兴未艾。在三大因素的共同驱动下,未来5-10年将进入中国产业地产发展的黄金期。

经济转型升级持续催化产业地产需求

十四五规划提出,2025年战略新兴产业和数字经济核心产业增加值占GDP的比重将分别提升至17%和10%。中国经济的转型升级将推动相关地产需求的快速增长。

以战略新兴产业之一的生物医药产业为例,今年上半年医药制造业工业增加值增速达到29.6%。与此同时,生物医药企业在京沪办公楼和商务园区市场的新租面积占比达到8.2%,较疫情前4-5%的水平大幅提升。

而在产业地产投资最为成熟的物流仓储领域,CBRE在今年发布的《全球电商展望》专题报告中预测,每新增10亿美元的电商销售额将创造100万平方英尺(92,903平方米)的仓储需求。中国拥有最大的电商市场规模,2020年实物商品网上零售额达到97,950亿元。若以较为保守的10%年增速测算,则理论上未来5年国内电商销售的增长需要吸纳的仓储面积将超过8,000万平方米。

公募REITs启航,金融创新激活产业地产交易流动性

2021年6月,筹备多年的国内基础设施公募REITs市场的正式启动,首批REITs中有5只以产业地产为底层资产。公募REITs为产业地产提供了新的融资和退出通道,增加了市场透明度,产业地产的交易流动性将因此进一步提升,尤其是目前在大宗交易市场中活跃度偏低的位于二线及以下城市的资产。我们对5只产业地产REITs底层资产的分析显示,按项目估值计算,38%位于二线及以下城市;对比产业地产大宗交易市场 ,尽管近期产业地产交易活跃度提升显着,但2020年至2021年三季度期间,二线及以下城市的成交额仍仅为总体成交额的30%左右。

资产配置角度,中国产业地产极具增长潜力

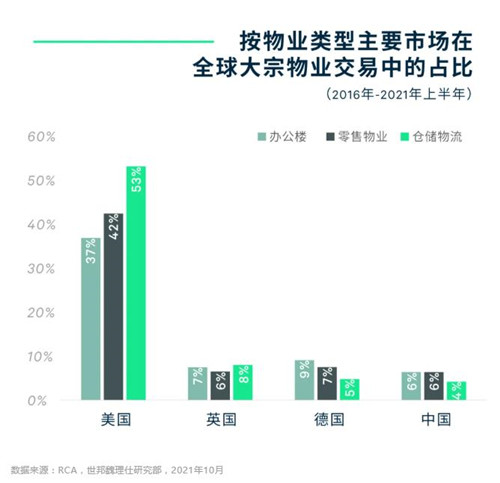

疫情爆发以来,国内产业地产投资迅猛发展,在大宗交易金额中的占比目前已经达到15%以上,但与全球平均约25%的比重相比仍有长足的增长潜力。从全球资本配置的角度我们也能得出相近的结论。根据RCA的数据统计,2016年至今中国的物流地产交易额仅占全球4%;该比例也低于中国办公楼和零售物业在全球大宗交易额的占比。

而在资产价格方面,截止今年二季度,全球工业物流地产的平均租金回报率已降至3.96%,甚至比甲级办公楼低8个基点;相比之下,中国一线城市的物业设施回报率水平处于5%左右,并仍高于办公楼和零售物业50-100个基点。可见,从全球资产组合配置的角度看,中国的优质物流设施是极具吸引力的投资标的。

写字楼租金触底反弹,投资信号不断增强

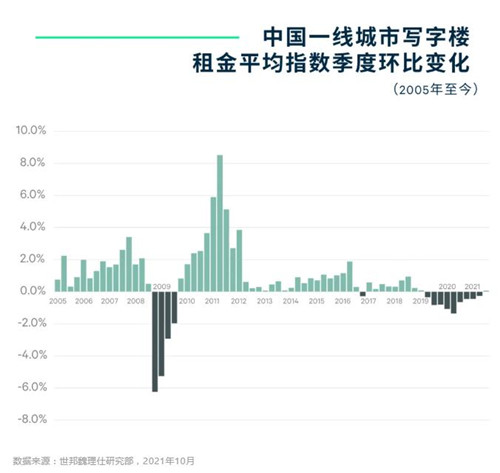

写字楼是强周期性商业地产的典型代表。2018年后,受到经济周期规律以及中美贸易战、新冠疫情爆发等事件的叠加影响,写字楼需求和租金增长持续走弱,投资前景的不确定性加剧。2020年,投资型写字楼大宗交易金额仅为2017年峰值的1/3左右。

但进入2021年以来,租赁市场的积极信号不断增强。伴随前三季度写字楼需求突破历史新高的同时,租金指标的趋势性转折也初露端倪。第三季度中国一线城市平均租金指数录得环比增长0.1%,自2019年一季度以来首度上涨。作为全国最大、也是最具风向标意义的写字楼市场,上海写字楼租金本季环比上涨0.6%,三大核心板块租金齐齐上涨,前滩、北外滩等加速成熟的新兴板块涨幅居前。

尽管判断写字楼租金是否将就此开启如同2010-2011年的强势周期上行尚需进一步确认,但毋庸置疑投资窗口期正日益临近。此外,从CBRE最新的写字楼租户调查结果来看, 60%的受访租户预期其企业员工规模将在未来三年有所增长,同时近一半的租户计划将增加其人均办公面积。因此,我们预计短中期内写字楼租赁需求将持续活跃,并建议投资者加大对写字楼的关注力度,尤其是受益于租户升级需求且新增供应有限的一线城市核心位置优质资产。

运营溢价加速凸显,存量地产价值提升空间广阔

疫情后政府、企业和公众对公共建筑环境的重视程度显着上升,这意味着中国商业地产市场将加速进入以运营为核心的下半场。中国主要城市的优质商业地产规模目前已经超过2.5亿平方米,存量地产的运营提升将提供庞大的投资机遇。

以写字楼市场为例,CBRE租户调查显示37%的企业将“楼宇内外环境的绿色和健康”作为选址决策中的重要考量,超越层高、架空地板、电梯和车位配置等一众传统硬件标准成为选址第一要素。同时企业对租期、优先续租权、提前解约权等租赁条款的灵活性也提出了更高的诉求。这些转变意味着在区位、传统楼宇标准之外,差异化运营将成为未来写字楼资产价值持续提升的重点。

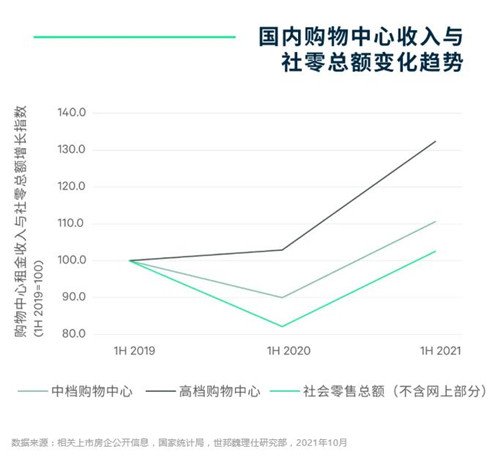

与写字楼相比,运营溢价在购物中心投资中的作用更为凸显。CBRE对数家上市房企零售物业经营数据的分析显示,今年上半年,具备强运营能力的房企所拥有的中端定位购物中心可比租金收入较2019年同期的平均上涨幅度达到10.6%;而受奢侈品销售回流推动,高端购物中心的租金收入增幅超过30%,两者均远远超出社会消费品零售总额的整体增长。

2021年前三季度,零售及含零售物业的综合体大宗交易总额超过800亿元,同比猛增近150%,创历史同期新高。通过运营优化实现溢价进而提升整体资产组合回报水平是近期零售物业投资显着回暖的重要原因,而疫情后绿色健康和全渠道将是运营提升的两大维度。从长期来看,中国当前的人均购物中心面积不足0.3平方米,仅为英国的40%,不足美国的十分之一,在城市化和消费升级的进程中购物中心供给侧改善的空间巨大。

来源:CBRE世邦魏理仕

编辑:wangdc