回顾2020年,疫情带给各行各业的影响注定深远,而商业地产市场主体也更加注重提质增效、重塑核心竞争力,让“经营”二字发挥价值。办公楼市场,疫情导致全年供应延期、需求回落,但以在线教育为代表的科技互联网逆势而上,成为重庆办公楼需求的“压舱石”。零售物业市场,零售行业洗牌,各市场主体调整策略,紧跟消费市场变化,市场韧性依旧。仓储物流市场,年度供应创新高,高性价比仓储物业入市带动仓储升级需求增长。

仲量联行华西区董事总经理乔裕生表示:“2020年是极不平凡的一年,面对复杂的国内外环境,中国GDP总量首次突破100万亿元,同比增长2.3%,成为全球唯一经济正增长的经济体。在‘双循环’经济模式下,内需消费成为拉动经济增长的核心驱动力。在成渝地区双城经济圈、中新互联互通等数项国家战略引导下,重庆展现出的经济活力及城市魅力不断提升,为办公楼、零售商业及工业物流多个行业可持续发展奠定基础。从GDP和社零总额各项数据表明,重庆经济在消费、投资等领域正同步复苏。”

办公楼市场

2020市场研读

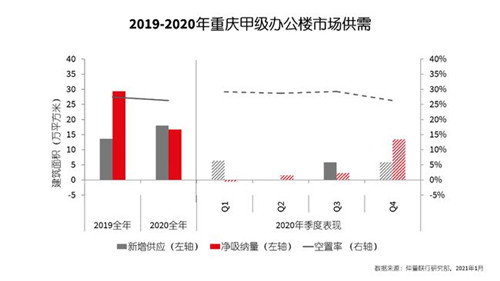

一、全年新增供应不及预期,甲级办公楼需求按季回升、由负转正。

2020年,重庆甲级办公楼新增供应三个项目,共计交付18.0万平方米,其分别为位于解放碑CBD的重庆来福士A座与C座,以及江北嘴CBD的中国邮政储蓄银行大楼。全年新增供应不及预期,与2019年末预测相比,交付延期率高达41%。在疫情影响下,部分开发商因工程进度拖延、市场需求不及预期、资本压力导致租售策略调整等不同因素延迟入市时间。

需求方面,重庆甲级办公楼全年录得净吸纳量16.7万平方米,仅为去年同期的56.9%,回落至近七年来新低。分阶段看,由于新年伊始爆发的疫情导致经济活动突然停滞,办公新租受到较大抑制,叠加退租因素,一季度甲级办公楼净吸纳量十年间首次录得负值。随后伴随经济逐渐企稳回暖,办公需求按季回升趋势明显,二三季度分别录得1.5万平方米、2.3万平方米,四季度更获得大幅回升,净吸纳量倍增至13.5万平方米,预示后市良好发展。

二、新经济发展筑基办公增量需求,总部经济持续加码。

● 年内,科技互联网行业成交跃居首位,新增占比达27.5%,其中在线教育企业成为市场核心需求来源。猿辅导、作业帮等在线教育头部企业密集融资,加速在全国头部城市扩张,多家企业入渝抢滩甲级办公楼市场。交通及配套便利性、办公延时成本、单一业权以及大面积空间成为其选址物业的重要考量因素。随着行业竞争白热化,未来新玩家入场可能性较小,预计2021年新增办公需求将来自现有品牌继续扩张。

● 重庆进出口贸易及工业利润在2020年前三季度双双实现两位数增长,增速维持全国前列。作为内陆国际金融中心,重庆无疑是头部企业内陆区域总部的首选城市。年内,国家金融科技认证中心、中银金租总部、小米消费金融以及上海保交所西部中心等纷纷落户重庆甲级办公楼,推高金融行业新增占比至17.9%。此外,工商银行总部大楼、邮政银行总部大楼以及浙商银行总部大楼在年内陆续交付,进一步巩固了金融业在重庆办公楼中的支柱地位。

●疫情带动服务业办公需求增长,专业服务需求活跃,消费服务需求平稳。疫情后由于企业纠纷及诉讼事件频发,律所、会计师事务所以及专业咨询机构业务量突增,带动专业服务业办公需求增长,贡献11.4%的新增占比。而聚焦个人业务的教育、留学、美容保健等公司在下半年的成交趋于稳定,新增占比5.6%。

供需作用之下,重庆年末甲级办公楼空置率同比下降1.1个百分点至26.3%,低于全国多数二线城市,创十年新低。市场情绪逐步回暖,全年租金同比下降3.2个百分点,跌幅收窄,至年末报84.7元/平方米/月。

未来展望

2021年预计重庆甲级办公楼供应接近50万平方米,接近五年峰值。其中企业总部自用甲级楼宇面积占比过半,因此新增供应短期对商务租赁市场造成的冲击有限。重庆办公楼市场尤其是核心区域进入存量消化时期,需求端的后市表现决定市场基本面。基于重庆经济基本面及其在“双循环”体系下西部陆海新通道的战略地位,我们仍对重庆办公楼市场后市发展持审慎乐观的预期。

办公楼市场版图持续北扩,照母山区域将迎来四年来首次甲级品质的商业办公或产业办公楼宇的新增供应,包括太阳座、光环中心AB座等项目将集中交付,提升区域商务氛围和楼宇品质。照母山板块将坐稳重庆第三大商务区交椅。

据仲量联行统计,在扣除总部自用楼宇后,未来四年内江北嘴、解放碑两大CBD甲级办公楼供应不足25万平方米,核心CBD新增供应步入尾声。重庆来福士A座办公楼年内去化接近50%,刷新甲级办公楼去化速度记录,核心区域地标项目价值将在存量时代不断凸显。仲量联行华西区交易与商业地产部负责人邓耀华表示:“存量时代,运营为王。未来的竞争将不再局限于价格竞争,资产管理水平将成核心竞争力。面对以科技互联网企业崛起为代表的需求端产业结构变化,业主方亟需‘应势而变’,如在硬件打造中升级更为灵活适宜的空调、新风系统,在运营服务中增添更多元、人性化的服务细节,采用科技手段打造灵活空间、提升楼宇信息化、智能化水平,降低人力成本和能源消耗等,以在未来竞争中脱颖而出。”

零售物业市场

2020市场研读

一、全年新增供应有所回落,同比下滑18.1%;全国首个五轨合一的城市TOD项目入市。

2020年,重庆优质零售物业市场共迎来5个项目开业,新增零售面积约54.1万平方米,市场总存量提升至749万平方米,位列全国第四。全年新开业项目中,备受关注的重庆龙湖金沙天街成为国内首个汇集零售商业、办公、公寓、高铁、地铁、地面交通为一体的TOD综合体项目。其开业超预期的表现向市场证明,真正意义的TOD开发对零售商业人流导入的价值不容小觑。TOD商业将外部交通动线内化至综合体内部,优化商业人流动线,减少步行距离,这也是TOD商业成功从外部交通引流的关键所在。

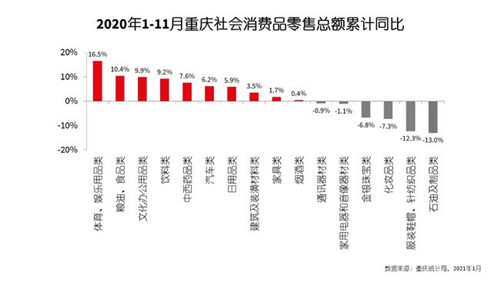

二、社零消费累计增速于四季度首次转正,重庆消费市场结构加速转型。

2020年1-11月,重庆社零总额达到10,597.26亿元,名义增长0.4%。疫情令消费者支出结构产生变化,健康生活方式的受重视程度逐年提升,带动体育、娱乐用品类商品消费大幅增长,以16.5%的增幅领涨各大品类。新能源汽车消费在政策利好以及限行规定下不断提升,限额以上单位汽车类商品零售额同比增长6.2%,远超全国平均水平。2019-2021年重庆住宅市场进入集中交付期,带动家具类商品消费增长。由于购房、购车等消费对非基础消费造成挤出,导致金银珠宝、服饰、化妆品类消费出现下滑。仲量联行数据显示,全市优质零售物业空置率较去年同期上升1.2个百分点,报13.3%。尽管疫情后市场需求逐渐恢复,但相比其他新一线城市,空置率水平仍处高位,加之年底大量新增供应入市,市场竞争更加激烈,部分经营状况不理想的购物中心仍在降租,因此全市购物中心首层平均租金报365.6元/平方米/月,同比下降3.0%。

三、消费者偏好不断重塑,时尚、餐饮、生活方式相关业态悄然改变。

消费者偏好已更注重消费品质。虽然受疫情影响,经济基本面产生了一些不确定因素,但这仅导致消费端收缩、消费规模受到影响,而人民对美好消费品质的追求并未改变。

●国际高端品牌继续扩张,健康意识提升推动运动品牌加码,快时尚品牌承压。受全球疫情影响,奢侈品消费回流,国际高端品牌更加依赖中国市场,在重庆等新一线城市开店活跃,如:Tiffany&Co.、重庆首家Vivienne Westwood进驻万象城;Jaeger-LeCoultre、Piaget、Chopard进驻星光68广场等。疫后消费者健康意识提高,运动健身持续成为消费热点:Nike、Adidas、Fila、Lining、Anta、Skechers、Puma、Kappa等品牌积极开店。而11月份运动服销售价格在200元-500元区间的市场综合占有率增长最快,同比增长9.95个百分点。消费者对品质的追求日益凸显,过去以更新速度取胜的快时尚品牌遭遇发展瓶颈,加之疫情冲击,快时尚品牌加快收缩速度,如inditex集团计划把旗下Bershka、Pull&Bear及Stradivarius的所有中国线下门店全部关闭。

●大众餐饮和快餐消费回暖,咖啡茶饮积极扩张。疫情期间消费者进一步培养了线上消费习惯,大部分餐饮品类及门店都在向外卖市场靠拢。大众餐饮和快餐品牌凭借充足的线上渠道和广泛采用加盟店模式分散了风险;加之当前聚餐活动大幅减少,大型高端餐饮发展疲软,也令小型连锁快餐快速扩大份额。年内,白鹿原西安名小吃进驻北城天街、池奈日式蛋包饭进驻万象城、吉祥混沌进驻新光天地等。在资本推动下,头部茶饮品牌,如:喜茶、奈雪的茶、Seven Bus等快速下沉。同时,消费者需求分层,令更多新晋品牌入市,包括Tim Hortons、%Arabica、J-tea魔杰的茶等。

●生活家居集合店受青睐,新能源汽车店铺扩张迅速。如前述,家居家具、建筑材料相关的业态销售状况好于全国平均,而生活家居集合店有助于业主方去化空置面积,提升客流,并为商场打造“网红打卡地”,则受到各大购物中心青睐,如:KKV、北欧时刻、IKEA宜家家居、阿好坊の家等都积极布局。资本推动新能源汽车积极进驻购物中心以提升销售和知名度。汽车作为新兴生活业态逐渐升级为购物中心标配,其承租能力强也受到零售项目的青睐,如:比亚迪体验中心旗舰店进驻北城天街、Tesla全新城市展厅进驻万象城等。

未来展望

2020年部分项目受疫情影响推迟开业,2021年新增供应迎来新一轮高峰,预计将有约130万平方米入市,年底市场总体量将超800万平方米。随着重庆商业市场发展不断北移,照母山、中央公园等地区将迎来较大体量的商业供应,包括:约克郡光环购物公园、渝北森活大融城、大悦城等有望于2021年开业。随着城市基础建设逐步完善,城市商业版图不断扩大,居住人口向外导入,核心优质零售项目相继开业,新兴商圈正在快速裂变,推动商业格局呈现多点分布组团式发展,进一步巩固各商圈的辐射带动作用。

仓储物流市场

2020市场研读

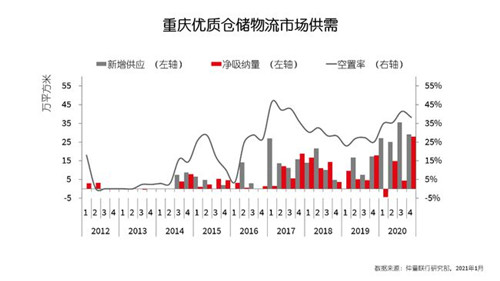

一、年度供应创新高,高性价比仓储物业入市带动仓储升级需求增长。

2020年,重庆仓储市场共有15个项目交付使用,新增仓储面积合计达116.8万平方米,创年度新增最高纪录。其中空港、九龙坡-江津、西部物流园三个子市场均录得大量新项目入市;此外,北碚蔡家地区迎来首个高标库项目,成为重庆两江新区物流版图的又一重要补充。

二、第三方物流、零售业、社区电商、家电制造业成为全年高标库主力客户。

一方面,零售业经营模式不断多元化,如疫情带动居民的生鲜产品、日常生活用品消费部分转移至线上。与此同时,传统零售商积极拓展线上线下相结合的营销模式,带动多样化的电商仓储物流需求:除传统零售电商、社区电商外,年内重庆市场录得首个医药电商进驻高标库。此外,由大量商品新房销售带来的家用电器需求增长也在仓储物流方面有所体现。

另一方面,持续数年的供过于求导致重庆高标库市场空置率长期居高不下。业主不得不采取以价换量的租赁策略,以期加快去化速度,避免长时间空置带来的较大收益损失和资产价值下滑。因此在2020年,有更多的项目通过极优惠的租金来吸引大面积客户。在高性价比的仓储物业供应刺激下,一些制造业企业将部分货品及原材料储存需求转移至区域内市场化仓储项目,以提高货品周转总量。

2020年,重庆高标库净吸纳量同比增长14.3%至42.4万平方米,然而在百万供应新高的压力下,市场整体空置率较2019年仍大幅上升13.3个百分点,报38.2%。空置率徘徊高位,而各主要子市场在业主普遍的“以价换量”租赁策略下,租金报价均有显着下滑,致使全市平均净有效租金同比继续下跌5.6%至21.8元每平方米每月。

未来展望

自2021年起,重庆仓储市场供应将逐步放缓。仲量联行华西区工业地产部负责人尤鹏伟表示:“未来三年,随着年新增供应逐年回落,我们预计重庆仓储物流市场将重回供需平衡的市场结构,带动租金于2022年触底回升。需求方面,随着重庆零售版图的进一步外拓,原本聚集于中心城区的零售业仓储需求将有望扩张并升级至外圈层高标库项目。”

来源:仲量联行

编辑:wangdc