据贝壳楼盘字典统计,截至2020年四季度,全市写字楼总存量超9,000万平方米,其中甲级写字楼存量录得1,074.3万平方米,乙级写字楼存量为701.4万平方米。全市共有九个主流写字楼商圈,其中金融街、中关村和CBD为核心商圈,东二环、东长安街、燕莎、望京、奥林匹克和丽泽金融商务区为次核心商圈。

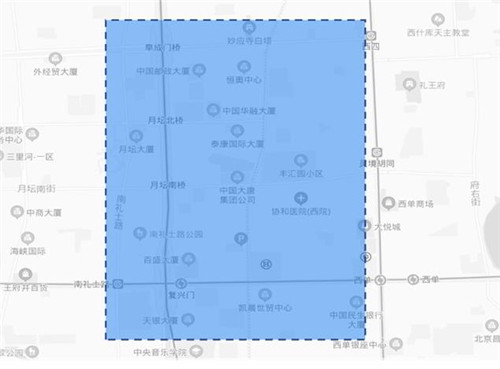

金融街

所属行政区:西城区

商圈特征:全国金融决策监管中心,央行、证监会和银保监会所在地,对传统金融类租户的聚集效应极强

租户特征:承租能力较强的传统金融类租户,包括银行、投行、基金、保险、券商等

典型租户:建信金融科技、高盛、黑石

作为全市租金和空置率表现最好的写字楼商圈,尽管其甲乙级写字楼市场在2020年四季度均出现了租金环比微降的情况,但入住率均环比微升,市场表现依然位于全市前列,区域内租户的承租能力和抗压性极强。受到核心城区的规划限制,未来金融街商圈的新入市写字楼体量极其有限,预计2021年区域内甲乙级写字楼的租金和空置率会稳定在上一年水平。然而少数租户在近两年逐渐从金融街搬迁至其他较为新兴的商圈,核心商圈的去中心化趋势在未来五年内会逐渐显现。

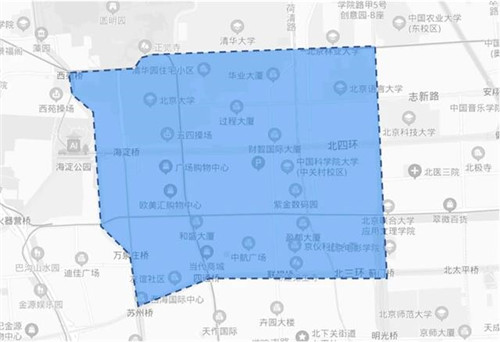

中关村

所属行政区:海淀区

商圈特征:依托于区域内的顶级学术和科研机构,为全市高新技术产业的主要聚集地

租户特征:以信息技术类和教育类租户为主

典型租户:字节跳动、谷歌、学而思

作为核心商圈中市场表现仅次于金融街的商圈,中关村区域内的甲乙级写字楼在2020年呈现出两极分化的态势:甲级写字楼表现平稳,租金和空置率均保持稳定;乙级写字楼受到疫情影响,在2020年上半年出现部分项目大面积退租的情况,二季度空置率超过13%,但下半年开始去化情况有所好转。2021年,该区域甲级写字楼市场将迎来一个存量改造项目,为市场带来超过8万平方米的优质写字楼面积,预计会带动区域内空置率上升,租金微降;乙级写字楼依然受到疫情影响,流失部分线下教育和信息技术类租户,预计2021年空置率保持微升,租金维持平稳。

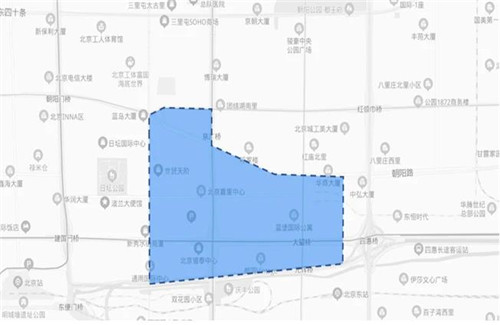

CBD(中央商务区)

所属行政区:朝阳区

商圈特征:以发展现代服务业为核心的城市功能区

租户特征:以传统金融、专业服务和信息技术类租户为主,其中外资租户占比较大

典型租户:中金、麦肯锡、思科

受到疫情的影响,原本计划在CBD商圈新入市的写字楼项目纷纷推迟工期,仅在2020年二季度迎来一个甲级写字楼项目,三季度新增一个乙级写字楼项目,导致甲乙级写字楼市场空置率均小幅上涨。2020年全年部分承租能力有限的租户退租或者搬迁,导致区域内甲乙级写字楼市场租金均持续下降。2021年CBD商圈会迎来近20万平方米的甲级写字楼项目,预计甲级写字楼市场空置率会持续攀升,在激烈的市场竞争中租金水平继续下降;乙级写字楼自2020年开始承接了部分本区域和其他商圈的降级搬迁需求,预计其空置率和租金水平会在2021年维持稳定。

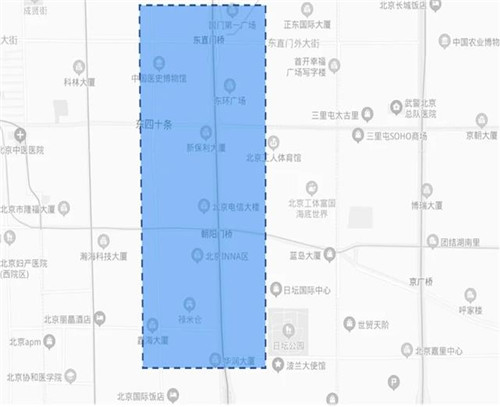

东二环

所属行政区:东城区+朝阳区

商圈特征:主要央企国企总部所在地,又称“国企大道”

租户特征:以传统金融和制造业类租户为主

典型租户:中信建投、中央汇金、蒂森克虏伯

东二环作为次核心商圈中历年表现最为稳定的子市场之一,由于2020年下半年迎接了超过18万平方米的新项目入市,甲级写字楼市场空置率出现大幅上升;2021年依然会有15万平方米左右的新体量入市,预计空置率会继续上扬。乙级写字楼市场表现在2020年受到疫情影响出现下滑,预计2021年会小幅回暖。

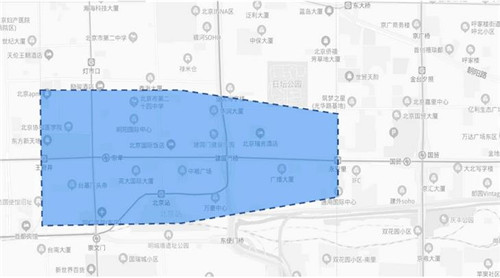

东长安街

所属行政区:东城区+朝阳区

商圈特征:北京最早形成的写字楼商圈,坐落于核心城区

租户特征:以专业服务和传媒类租户为主,外资企业占比较多

典型租户:毕马威、路透社、美联社

受到2020年新冠疫情的影响,东长安街商圈甲乙级写字楼市场均出现部分专业服务和传媒类租户退租的情况,租金和入住率持续承压。受到核心城区的规划限制,未来该区域的新入市体量极为有限,预计2021年该商圈的各项关键指标均会回暖。

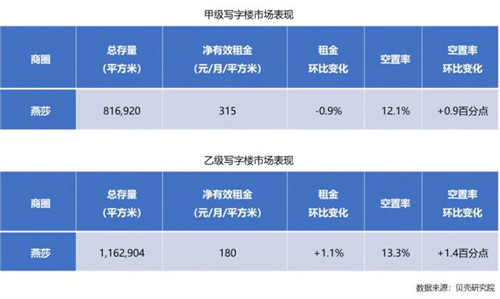

燕莎

所属行政区:朝阳区

商圈特征:坐落于第三使馆区,外资企业氛围浓厚

租户特征:以专业服务、制造业和信息技术类的外资租户为主

典型租户:波士顿咨询、大众汽车、SAP

虽然近年来并没有新项目入市,但燕莎商圈的甲乙级写字楼市场在2020年的表现出现下滑,租金和入住率持续走低。除了受到新冠疫情的影响,区域内部分租户向其他商圈搬迁也是其空置率上升的推手。2021年预计空置率会继续微升,租金进一步下调。业主需要调整租赁策略,加速去化。

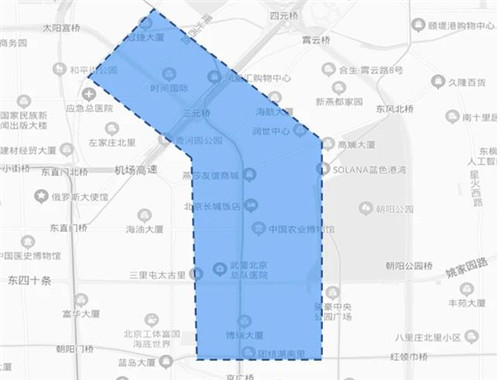

望京

所属行政区:朝阳区

商圈特征:距离首都机场最近的主流写字楼商圈,承接了中关村和CBD的部分外溢需求

租户特征:以信息技术类租户为主,媒体类租户也占据了一定比例

典型租户:阿里巴巴、美团、华特迪士尼

受疫情影响,望京商圈的甲级写字楼市场在2020年持续承压,租金和入住率维持下降趋势。鉴于市场已经有所回暖,近期内没有新项目入市,预计2021年该商圈租金和入住率会微升。

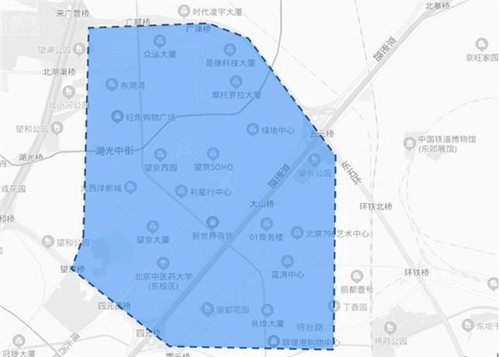

奥林匹克(亚奥)

所属行政区:朝阳区+东城区

商圈特征:较为年轻的主流写字楼商圈,平均楼宇品质相对较高

租户特征:以信息技术、能源和房地产企业类租户为主

典型租户:IBM、中石油、龙湖

奥林匹克商圈由于在2019年入市大体量新供应,甲级写字楼市场的空置率在2020年一直处于高位,缓慢去化。随着亚洲基础设施投资银行的永久总部在2020年由金融街迁入奥林匹克商圈,金融类租户会更加倾向在该区域落地。受到一个新入市甲级写字楼项目的影响,预计2021年该商圈空置率仍会继续上升,租金微降。

丽泽金融商务区(丽泽)

所属行政区:丰台区

商圈特征:最年轻的主流写字楼商圈,定位北京第二金融街,承接金融街和CBD的部分外溢需求

租户特征:以信息技术、传统金融和专业服务类租户为主,整租租户大多从核心商圈搬迁而来

典型租户:华为、中国银河证券、威立雅环境集团

作为2020年全年租赁交易活动最频繁的主流商圈,丽泽金融商务区的部分楼宇空置率持续下降,去化效率较高。2020年下半年新入市体量近27万平方米,进一步拉高了该商圈的整体空置率。作为去中心化租户的搬迁首选地之一,丽泽承接了来自其他成熟商圈的部分外溢需求。2021年丽泽仍将迎来接近70万平方米的新增供应,预计空置率仍将大幅上升,租金水平进一步下降,市场竞争愈发激烈。

回顾2020年北京甲级写字楼市场,危机和机遇并存。年初爆发的新冠疫情导致部分楼宇出现大面积退租,下半年出现的大体量新入市项目更是将市场竞争白热化。租金高企的核心商圈表现较为稳定,但去中心化趋势逐渐显现,在不久的将来会愈发明显。受到疫情影响而推迟工期的大体量新供应预计会在2021至2022年集中入市,全市空置率会继续上升,整体市场依旧承压。全市乙级写字楼市场表现较为平稳,一些商圈在流失租户的同时也承接了其他商圈部分租户的搬迁需求,在新增供应较为有限的乙级写字楼市场,业主依旧需要在确保楼宇品质的前提下随时调整租金预期,保证入住率。

北京目前依旧存在大量闲置写字楼物业,大部分集中在近远郊区域。对于地理位置较好的闲置写字楼物业进行升级或者改变使用用途,可以让老旧项目焕发新的生机;将符合条件的闲置写字楼物业改造成租赁用房,能够有效盘活存量市场,填补租赁房源缺口,帮助实现宜居宜业。

来源:贝壳研究院BRI

编辑:wangdc