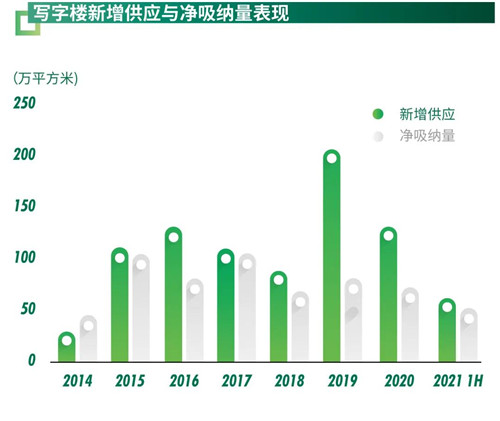

2021年上半年,深圳优质写字楼市共录得60万平方米的新增供应,环比跳升近1倍,市场供应高位持续,主要分布在高新园片区及非核心区。

市场需求强劲,连续第二个半年录得50万平方米以上的吸纳,并由此带动整体市场在面临新增供应密集交付的情况下依然实现了空置率的持续改善,环比下降1.6个百分点至20.9%。

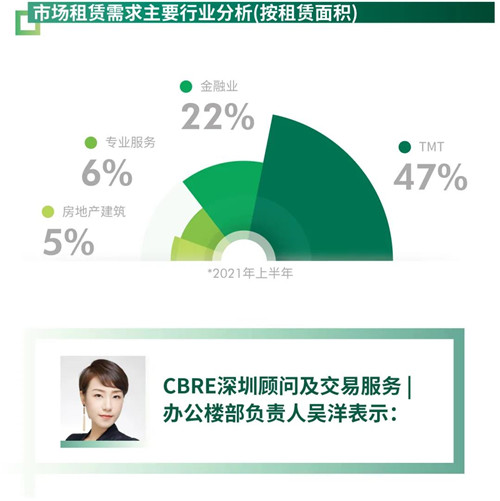

科技和金融作为两大需求支柱,带动市场需求持续快速增长。科技板块需求独占鳌头,上半年占比近50%。由国内头部科技企业驱动的万平方米级别以上租赁案例共有5宗,以扩租需求为主,且选址更趋明晰化,主要聚集在高新园和后海片区,细分类别高度聚焦软件开发、电商和信息技术服务。金融板块需求占比位列第二,市场贡献超2成,主要来自证券、保险和基金的传统金融以及以投资理财和财富管理为主的非传统金融板块。此外政府招商引资与定向楼宇的对接也助推了需求的增长,个别位于前海的项目短期内实现整栋满租。

本土企业依然为需求主力军,占比超5成。外资企业需求贡献比例保持10%以上,以港资企业为主。先行示范区——特别是前海片区在已有发展基础上及政府招商引资推动下,港资企业设立不断增加,选址大多位于前海。

着眼成交类型,搬迁与扩租需求齐头并进,占比均约4成。随着写字楼新增供应不断入市,搬迁需求蓬勃发展,更新迭代带动的区内和跨区的升级搬迁兼而有之。而扩租需求则多由头部科技企业的爆发式增长带动。

租金方面,新增供应压力下市场平均租金继续下行。但得益于强劲的市场需求,租金降幅进一步收窄,半年环比小降0.7%至每月每平方米187.3元。

“未来六个月,新增供应预计超过50万平方米,主要分布在南山。受此影响,整体市场空置率预计将小幅升高。但得益于多样化招商推动,预计市场平均租金降幅将进一步收窄。凭借已有的产业基础叠加2月底公布的支持金融发展相关政策利好,福田区将依然是金融类租户的首选,而科技企业青睐南山区的偏好将保持不变。而前海在政府引导下也将不断吸引准入产业相关的企业进驻。新项目不断累积,老旧楼宇承压下,业主开始积极关注运营、网络平台、物业管理和硬件方面的提升。”

上半年仅2个新增供应入市,均位于宝安区,共计15.1万平方米。受新增供应影响,市场空置率半年小升0.6个百分点至5.3%,但依然保持低位。

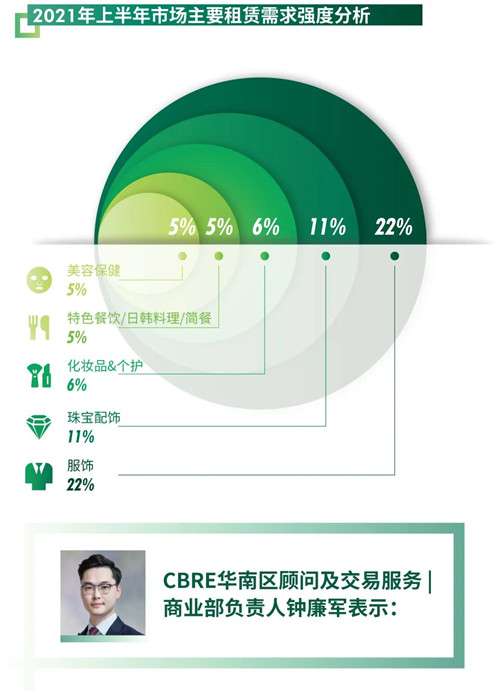

需求方面,热点频现。国际品牌表现尤为活跃,奢侈品牌继续开店,集中分布在服饰和配饰业态,并由此带动首店级别不断提升。服饰方面,国际品牌占比超过30%,相比以往有较为明显的提升,其中8家首店(含3家华南首店)、5个奢侈品牌主要聚集在万象城。配饰方面,近8成新开店铺为国际品牌。多个深圳甚至华南首店——以包类为主,集中分布在深圳湾万象城。随着奢侈品牌向亚太区市场倾斜,深圳凭借高消费力不断吸引奢侈品牌进驻,优质购物中心得以引入高端国际品牌,实现了更好的租户组合。

与此同时,美妆业态表现抢眼,上半年共录得超过20家美妆品牌入市,95%以上为国际品牌,高度集中于优质购物中心,且依然有购物中心打造美妆区以提升竞争力。

此外,汽车商家积极布点,传统车企和新能源车企纷纷进入购物中心设店。上半年共录得以蔚来和小鹏汽车为首涵盖15个不同档次的品牌散布在不同的购物中心开店,且大多单店规模不大。

租金方面,尽管6月中旬发生的疫情对宝安的购物中心有一定影响,但累积了季内前两个多月的消费回暖,整体市场平均租金实现了0.7%的小幅上涨至每天每平方米20.2元。

“未来半年,预计有50万平方米以上的新增供应,深圳将迎来第二个万达广场入市,为深圳购物中心体验引入新元素。位于龙华的第二个壹方城也将推出,将填补龙华片区中高端购物中心的空白,其中90%品牌为首次进入龙华。虽然未来供应密集,但得益于占市场绝大比例的购物中心已经取得80%以上的预租率以及福田区于二季度推出的商业奖励和扶持政策,预计未来市场空置率将依然保持低位,租金也将继续回升。但受疫情波动带来的后续影响,预计租金涨幅将低于预期。”

上半年深圳高标仓市场无新增供应入市,市场供应依然紧缺。

保税物流区土地有极少量供应,使用年限已经缩短至20年且有严苛的监管要求。2021年新批复保税物流用地位于坪山新区,预计将为市场带来6万平方米以上的多层仓库。

需求方面,来自电商和第三方物流的需求稳定增长,主要选择非保税仓。与此同时,1-5月,深圳进出口总额累计同比增长22.3%,出口和进口额均实现了2位数的增长。随着进出口需求的不断向好,来自进出口贸易的保税仓需求也在持续恢复。盐田港疫情波动导致进出口需求出现了短暂的停滞,对市场有一定影响。但随着疫情的快速有效控制,6月24日盐田港码头已经恢复生产,预计未来进出口需求会继续向好。整体来看,1-5月份累积增长的需求带动了整体市场空置率环比继续改善,下降至2.4%的历史低位,平均租金环比增长0.8%至每月每平方米46.9元。

深圳市场的供不应求将继续使得大规模仓储需求外溢至周边城市,万平方米级别以上的来自电商和第三方物流的寻租均转向东莞和惠州等周边城市,如某电商平台已于上半年在惠州租赁了1.5万平方米的仓储,京东也在东莞调整分拨仓库。

“未来六个月,年内唯一的13万平方米的新增供应预计将于年底入市。土地集约利用的政策下,未来物流用地的供应将较为有限,整体市场将依然呈现供不应求的态势。随着疫情的有效控制,预计下半年进出口需求将逐步增长。叠加来自电商和第三方物流需求的稳定增长,深圳高标仓市场将继续保持一定的租金水平,并逐渐有所提高,空置率也将保持低位。深圳高标仓市场的供不应求将继续使得大面积的仓储需求外溢至周边城市。”

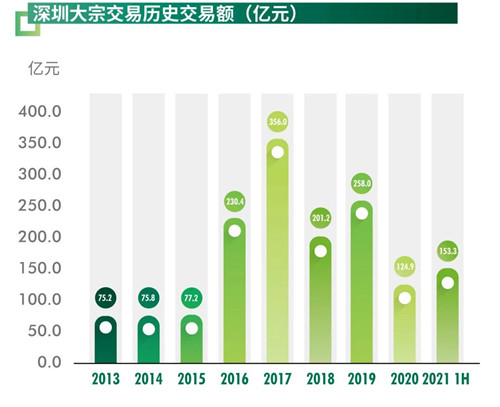

2021年上半年深圳大宗交易市场热度激增,共录得11宗成交,交易总额共计153.3亿元,创历史新高。

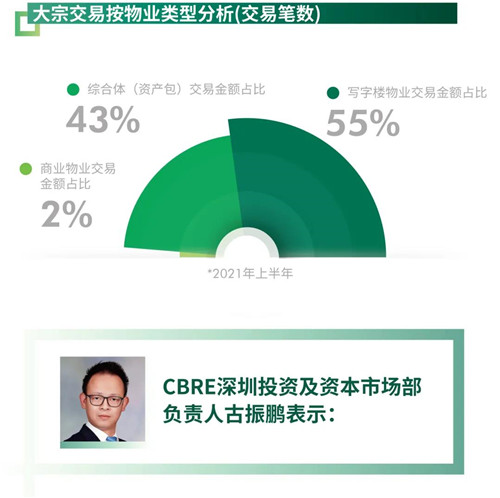

写字楼交易占绝对主流,共录得6宗,交易总额高达78.9亿元,占比为54.3%。交易面积占比更高,为61.8%。且细分物业类型和买方均呈多样化,涵盖甲乙丙级写字楼和工业写字楼,买方除了一直以来的自用买家外,有3宗由本地投资公司和外资机构购得。从区域位置来看,成交的写字楼主要分布在核心拓展区和非核心区。自用型购买依然持续,其背后是企业出于战略考量,为保证持有资产作为稳定经营场所的同时,可以吸引人才,提升公司的核心竞争力。买方构成为科技公司和公共机构。而从成交价格来看,写字楼的成交单价以低于散售价格成交。

市场交易额的另外超4成来自某资产包,该资产包的标的物业为一个城市综合体,涵盖写字楼、酒店、商业和公寓,总成交金额高达人民币66亿元。该资产包叠加多个区内的写字楼成交,令南山区成为上半年大宗交易的旺地,区域交易总额占比为89%。南山区作为深圳写字楼新增供应较为密集且聚集了众多知名科技企业的区域,越来越受到投资者的青睐。

市场参与主体方面,险资和投资公司为市场的主要买方类型,其中险资购买金额占比为43.0%,投资公司占比为33.0%。而从卖方来看,开发商占比近9成,主要由写字楼交易驱动。

“展望未来,深圳良好的城市发展前景和利好政策的叠加,将不断吸引外地来深的企业来此购买物业、设立公司,而供应面写字楼物业的不断增多亦为市场提供了更多选择,写字楼的大宗交易将继续引领整个深圳商业物业投资市场。中短期内的大宗交易主要以自用型购买为主,且间断性看到有投资公司参与其中。与此同时,工业类物业的城市更新增值也将令其受到更多投资者的关注。深圳大宗交易市场活跃度将不断提高,交易额也将随之增长。此外,周边卫星城市的物流资产也越来越受投资者青睐。”

来源:CBRE世邦魏理仕

编辑:wangdc