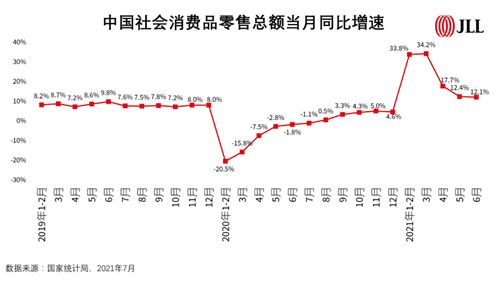

2021年上半年,中国社会消费品零售总额(社零总额)211,904亿元,同比增长23.0%。4-6月,社零总额按月持续回升。五一长假、端午小长假、“618”网购狂欢节成为二季度拉动中国消费的关键触点。消费加速回升,市场对消费端后市看涨的预期继续增强。

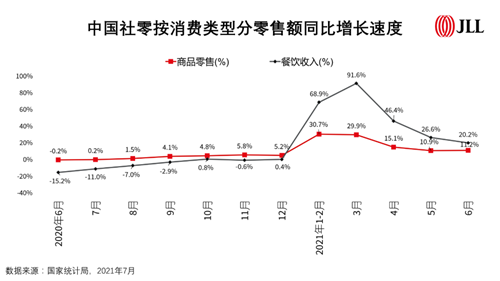

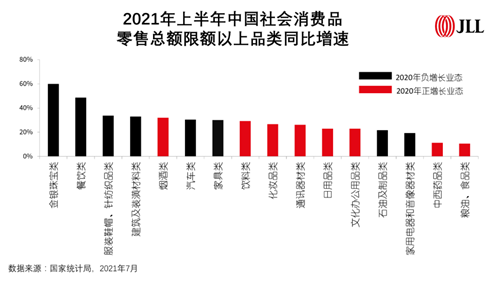

金银珠宝、餐饮、服饰业态上半年继续领涨,餐饮增速超过商品零售,汽车行业表现分化。疫情期间,商品零售通过线上渠道得以艰难维系日常经营,而餐饮业则遭受重创。今年开始,餐饮消费由于上年基数低,今年增速弯道超车,超过商品零售。二季度,尽管两者增速差开始缩小,但前者依然保持一定量的领先优势。业态方面,上半年金银珠宝类消费同比增速高达59.9%,高居各业态之首。餐饮与服饰消费紧随其后,分别录得48.6%、33.7%。汽车行业在变革中见证未来发展趋势或将走向两极化,传统车企面临能源转型的急迫压力;新能源汽车产销两旺,在政策与产品迭代中逐步拓展市场份额,成为拉动汽车消费增长的关键点。

20余城角逐国际消费中心城市,京津沪渝穗五市率先获批。“十四五”规划明确提出培育建设国际消费中心城市,打造一批区域消费中心,希望通过中心城市的头部效应带动区域整体消费增长。7月19日,国务院正式对外发布中国首批国际消费中心城市名单,包括上海、北京、广州、天津和重庆,这五座城市也分别来自中国四大城市群,即京津冀、长三角、大湾区与成渝,是各自所属城市群的核心城市,其经济发展对城市群整体的份量不言而喻。2021年上半年,上海、北京、重庆、广州的社零总额分别位列全国前四,头部城市的示范效应凸显。

2021年上半年中国优质零售地产市场概览

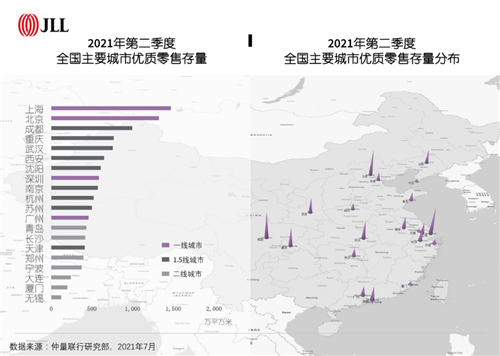

上半年,中国主要一二线城市在经历一季度的沉寂后,优质零售物业市场在二季度迎来一波增长:新增供应接近250万平方米,环比上涨2倍以上。一线城市北上广零售供应在二季度集中爆发,分别录得新增供应23万、18万和13万平方米。1.5线城市的代表重庆、成都、武汉继续领跑零售物业新增供应,上半年三城总计录得超过120万平方米,占比达到上半年全国新增供应总量的1/3。宁波二季度新增供应达到49万平方米,位列各城市首位。

今年开业的优质零售物业都在场景营造方面尝试创新。香港置地重庆光环购物公园引入垂直绿植场景“沐光森林”,成为新晋网红打卡点。作为宁波首个“城市综合体+摩天轮”项目,宁波万象城的开业引来全城瞩目。上海北外滩来福士开业后,以完美复刻八九十年代市井场景为特色的城市市集,同样被人流挤爆。在消费3.0时代,消费场景是引爆消费流量的关键点,未来中国也将见证更多的购物中心为消费者带来更多新奇、更具创造性的消费场景。

零售物业开发回归一线与1.5线城市,长江经济带头部城市成为近期市场热点。截至2021年第二季度,上海、北京、成都、重庆、武汉五城的优质零售物业存量均超过750万平方米,规模位居全国前五,其中京沪两大一线城市的存量分别已接近1,400万和1,500万平方米,遥遥领先。北方地区的增量供应主要集中在北京和西安两市。相较而言,长三角与长江经济带的主要城市则成为当前与未来两年优质零售商业新增项目的重点区域。

回归城市内部,伴随核心区域可开发用地几近消耗殆尽,商业开发向存量盘活方向发展。具有一定资金实力和运营经验的开发商转型城市运营商,将把重心放在城市更新以及老旧零售的提档升级上。而新兴区域的竞争格局更加开放,持续吸引优质零售项目来填补区域零售商业的空白。

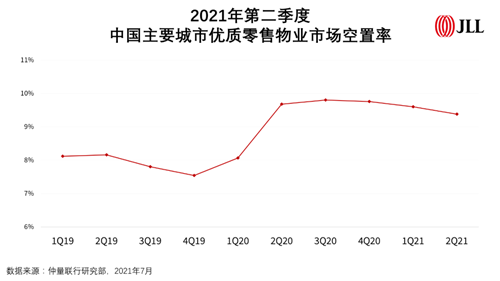

零售物业市场逐步走出疫情阴霾,全国优质零售物业空置率连续三个季度回落。伴随中国疫苗接种率上升及疫情防控进入常态化,零售消费逐步恢复常态,零售物业市场亦随之迎来需求回暖。强线下渠道属性的业态,如餐饮业态恢复市场活力,餐厅客流出现明显回升,新增需求逐步活跃。咖啡茶饮在新一轮的资本加持下,加速扩张,品牌之间的竞争加剧、客单价差距拉大,客群分层加速显现。此外,新能源汽车、娱乐潮玩、健康生活类新兴业态和品牌也展现出较强的承租能力。仲量联行数据显示,截至二季度末中国20个主要城市优质零售物业市场平均空置率录得9.4%,按同口径算环比下跌0.2个百分点。尽管新增供应保持高位,但空置率环比已连续三个季度实现回落,显示出市场回暖的良好迹象。然而,整体空置率仍高于疫情前水平。

2021年上半年中国零售市场亮点

1.节假日经济带动中国消费市场加速回暖

“十四五”规划对节假日经济提出了明确的发展方向。今年“五一”长假增至五天,为远途旅游消费创造了条件。五一长假,北京游客量同比增长81.9%,恢复至2019年98.4%;上海同比增长138.9%;广州同比增长1.8倍,较2019年仍实现增长11.9%。人流数据的恢复是消费的基础。据银联消费大数据统计,五一假期旅游拉动上海消费约400亿元。足见,节假日经济对消费的带动作用已成为后疫情时代零售消费市场的一剂强心针。

其中,酒店、餐饮业态收益较大。以上海为例,酒店平均客房入住率为71%,同比增长45个百分点,超过2019年同期15个百分点,回升势头明显。餐饮业态也在经济活动恢复常态的进程中,逐步恢复元气。茶饮、咖啡、轻餐、快餐等需求面积相对更小的餐饮品类扩张速度更快,相对敏捷的经营模式更适合后疫情时代的零售物业市场。相比较而言,正餐的经营风险仍是对运营商的极大考验。尤其在高速扩张后,即便是国内的头部餐饮集团同样面临营收与成本之间的短期平衡问题,带给后市更多观望情绪。

2.服饰业态品牌与产品迭代升级,年轻、潮流、运动主导市场流量

疫情后,国内外诸多时尚品牌利用疫情空挡,加速品牌形象以及产品的迭代升级。今年上半年,服饰品牌伴随消费回暖也开始了新一轮的市场布局,多数品牌采取“小而精”的策略,而非“大而全”的粗放式增长,一二线商业头部城市成为布局重点。产品方面,品牌商更加注重自身产品是否满足实现年轻消费者的消费诉求,是否能激发消费需求释放。品牌形象代言更新、门店重装焕新、全新产品系列官宣等成为近期服饰品牌的主要动向。从新租需求来看,服饰类需求在增量需求中占1/3左右,仍是零售物业市场需求端的关键支撑。

十四五纲要提到要“提升供给体系适配性,开展中国品牌创建行动,率先在化妆品、服装、家纺、电子产品等消费品领域培育一批高端品牌”。其中,以“国潮”品牌为首的中国品牌,正在国际上展现出空前的影响力。随着一系列国际大牌被抵事件的发酵以及中国消费者意识的转变,国潮品牌正在破圈、被更多消费者,尤其是年轻消费者所接受。国潮已从服装,拓展到国货美妆、国漫国游、中国美食、国货数码等多元领域,并从实体产品逐渐转变到文化传播。未来,国潮的崛起将涵盖更多的零售业态,为零售带来更多的发展空间。此外,在东京夏季和北京冬季奥运会效应的影响下,运动品牌也借机加快市场联动宣传、强化形象代言以及门店布局。

3.仓储式超市加速布局,差异化策略成竞争关键

全球风靡的仓储式超市在中国继续布局,国内超市品牌也在风口下入场跟进,市场呈现出“国际”和“国内”品牌、不同类型超市业态同场竞争的新格局。以Costco、Sam’s Club为代表的国际仓储式超市品牌,在全球供应链体系支撑下,依托付费会员制模式及高性价比商品,迅速占领市场,并获得相当程度的客户粘性。而中资派则采取差异化策略,利用精简SKU、批零结合的模式来做大单一商品的出货量,薄利多销,冲击下沉市场。一些传统超市运营商也正在酝酿会员店的未来计划,在仓储物流效率不断提高的加持下,越来越多的超市品牌正在加入仓储式会员超市的行列。超市业态仍然是零售物业市场主力店的重要构成。

存量改造大势所趋 轻资产输出打破传统竞争格局

上半年,中国零售物业市场的租金由于基期基数较低而实现大幅增长。在逐步摆脱疫情影响后,零售销售额、客流均已反弹,迎来新周期。但新增供应仍然高企,市场存量较高,存量资产的盘活问题仍是零售市场的主旋律。因此,轻资产输出的零售资产运营模式自然市场前景广阔。

中国一线城市由于城市化进程较早,大量早期开发的商业配套已无法跟上现在消费市场的变化速度。核心商圈的商业项目投运时间过早,硬件和软件设施老旧,亟待提档升级。因此,已迈入存量时代的城市必然走入城市更新的路径。在政府引导下,越来越多的开发商转型城市运营者,参与“城市更新”项目中,焕新核心零售商圈的生命力。

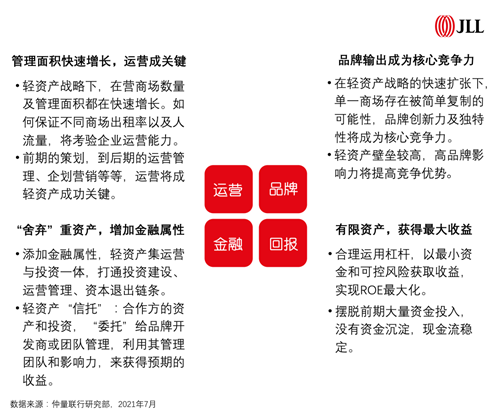

随着零售开发成本不稳定性的增加,摆脱“重资产”的资产运营模式受到开发运营商的青睐。轻资产模式下,企业的资产组合和财务数据得以优化,但也将更加考验运营商的资产管理能力和精细化的运营能力。全国范围内,龙湖、华润等大型商业运营商,已然具备“轻资产输出”的能力建设。

轻资产战略下,运营商的在营商场数量及管理面积快速增长。从前策到后期运营管理、企划营销等环节,都是轻资产模式成功的关键。由于商业体或商业模式容易被简单复制,品牌创新力及独特性将成为核心竞争力之一。通过添加“金融属性”,轻资产可以通过合理运用杠杆,以最小的资金和可控的风险来实现最大化利益。

未来,中国的主要城市仍将迎来一波零售物业供应高峰。商业资产运营将有更多的可能性。除轻资产模式外,REITs等类基金运营模式也有望在零售物业市场被采用,但道阻且长。中国房地产头部企业及商业运营商凭借更强的抗风险能力和品牌影响力,将继续在新的运营模式中探索,引领行业发展。迈入全面消费时代的中国零售商业市场,正在突破商业载体的边界,其活跃度将不断回升,现阶段中国仍将是全球最具活力的零售物业市场之一。

来源:仲量联行JLL

编辑:wangdc