仲量联行近日发布深圳商业及物流地产市场报告指出,尽管上半年深圳出现过短暂的疫情反弹,社会经济活动并未受影响,整体经济持续恢复,稳中向好。甲级办公楼市场,TMT和金融业企业强有力支撑租赁需求大幅增长,空置率回落,全年净吸纳量有望突破百万平方米;优质零售物业市场,首进深圳品牌激发市场新活力,租赁需求活跃,预计下半年将迎来集中式供应,整体租金维持上升势头。物流地产市场,电商企业积极扩张业务,带动对非保税仓储空间的需求增加,大湾区五座主要城市高标仓租赁市场供不应求,整体租金呈现上涨态势,新增的来自生鲜电商和实即时零售企业的需求逐步进入市场,预计短期内租金仍将稳中有升。

甲级办公楼市场

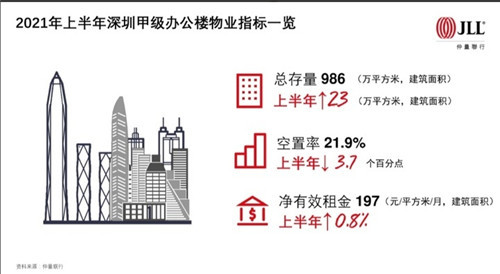

2021年上半年,深圳甲级办公楼市场租赁需求保持稳定增长的态势。虽然5月份有短暂的疫情反弹,但全市快速响应,对源头追踪和区域防控分别采取了有效措施,社会经济活动并未受到影响。整体而言,上半年深圳经济持续恢复,稳中向好,企业升级扩租需求旺盛,强有力地支撑了甲级办公楼需求大幅增长。根据仲量联行数据,上半年甲级办公楼的净吸纳量约47万平方米,达到去年全年水平的72%。

随着业务持续增长,TMT行业巨头的扩张需求显着,上半年租赁成交表现不俗,包括游戏、媒体、电子商务等在内的企业租赁占租赁成交总面积的近40%。特别是位于南山区内各分级市场近一年新竣工办公楼由于其设施和价格都有竞争优势,备受TMT企业青睐,二季度租赁热度持续升温。例如,腾讯在南山区租赁了近3.6万平方米的办公空间;京东数字科技集团在进驻前海片区后,本季度扩充了近1万平方米的办公空间。与此同时,金融机构对甲级办公楼的需求仍然稳健,随着大型金融机构的升级换代,金融科技分支机构扩张及新设立的需求持续活跃。此外,由于金融开放政策的稳步实施,外资金融机构在深设立独立法人企业的进程也在逐步推进。受益于各行业的租赁需求稳健上升,二季度甲级办公楼的供需关系较上个季度更为平衡。

上半年供应入市放缓,仅有三座甲级办公楼竣工,分别位于福田区、南山区及龙华区,为市场新增约23万平方米供应,其中一栋为总部自用。整体而言,供应压力暂时得到缓解,且得益于整体需求强劲支撑,部分优质楼宇实现有效去化,使得二季度深圳甲级办公楼空置率有所降低,环比下降1.1个百分点至21.9%。其中,前海片区降幅尤为突出,环比下降4.5个百分点。

深圳甲级办公楼租金经历连续下跌后,仍处于历史低位。上半年新增供应有限,原来供过于求的关系得到了一定程度的缓解,部分业主心态转好,通过上调租金进行租户结构调整。2021年一季度租金开始企稳且实现小幅增长;二季度维持了相同基调,环比增长0.6个百分点。

市场展望

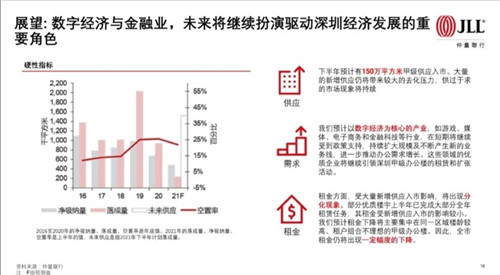

6月,中共深圳市委发布了《深圳市国民经济和社会发展第十四个五年规划和二〇三五年远景目标纲要》,强调坚持以创新驱动经济发展,重点发展战略性新兴产业,包括新一代信息技术、高端装备制造、生物医药和数字经济等产业。该计划首次将数字经济核心产业增加值占GDP比重纳入指标,突显了该产业成为深圳经济新动能的重要地位。仲量联行深圳商业地产部租户代表负责人蔡志豪表示:“以数字经济为核心的产业,如游戏、媒体、电子商务和金融科技等行业,在短期将继续受到政策支持,持续扩大规模及不断产生新的业务线,进一步推动办公需求增长。这些领域的优质企业将继续引领深圳甲级办公楼的租赁和扩张活动。”

与此同时,金融业作为深圳支柱产业之一,未来将继续扮演驱动深圳经济发展的重要角色,我们认为该行业将长期支持深圳核心商务区优质办公楼租赁需求。受数字经济与金融业的支持,深圳甲级办公楼全年净吸纳量将突破百万平方米。

下半年预计有150万平方米甲级供应入市。其中,南山区(包含前海片区)的新增甲级供应占下半年全市总供应的62%,福田区占38%。虽然租赁需求保持强劲势头,但大量的新增供应仍将带来较大的去化压力,整体供过于求的市场现象将持续。我们预计深圳甲级办公楼整体空置率在经历了上半年的短暂回落后下半年将有机会再次出现上升,但区域之间的空置率分化会加大。

租金方面,受大量新增供应入市影响,将出现分化现象。部分优质楼宇上半年已完成大部分全年租赁任务,其租金受新增供应入市的影响较小。我们预计租金下降将主要集中在同一区域楼龄较高、租户组合不理想的甲级办公楼。因此,全市租金仍将出现一定幅度的下降。

优质零售物业

今年上半年深圳消费市场持续恢复,复苏态势得到进一步巩固。1-5月,深圳社会消费品零售总额同比增长28.2%,两年平均增速为3.5%。虽然深圳在5、6月经历局部疫情,但是目前来看已总体可控,市民消费意愿稳步回升。

整体而言,在市民积极消费的带动下,上半年深圳零售市场处于一个快速恢复阶段。随着“潮流消费”逐渐兴起,首进深圳品牌不断激发市场新活力,整体租赁需求也因而呈现多点开花的局面,其中最具有代表性的是奢侈品牌在深的扩张步伐。部分品牌在深圳湾万象城陆续开出城市第二家门店,香奈儿亦于二季度正式落户深圳。与此同时,罗湖万象城对现有空间进行改造,通过切割大铺的方式得以在二季度容纳更多奢侈品牌。高端消费增长同样促进国际美妆在深圳的广泛布局。例如,众多一线美妆品牌借着项目战略升级,齐驻位于梅林商圈的卓悦汇,使其成为福田区第二座以高端化妆品布局的购物中心。

另一方面,根据过往三年的租赁成交记录,我们观察到不同业态租赁需求的流向呈现一定转移的趋势。以服装零售为例,不论定位及档次,越来越多品牌向蔡屋围、福田CBD、后海、科技园、宝安中心区这5个核心商圈聚拢。如果将服饰品牌分为经济、中端及高端三类(不包含重奢),数据显示今年上半年各分类新开店铺在核心商圈的聚集程度较2019年至少增长10个百分点。这一定程度反映零售商愈发重视树立品牌影响力及单店收益。与之相对的是,面对服装零售品牌的聚集度下降,不少非核心商圈的项目加大引进儿童、体验及美容护理等相关业态的租户。而餐饮作为购物中心吸引客流最主要的业态,过去三年其新开店铺在全市的分布大致均匀,值得一提的是今年上半年餐饮店铺成交量较2019同期多30%。

上半年市场无新增供应,全市空置率小幅攀升。具体而言,位于福田中心区及科技园的部分项目开展大面积调整,加之少数区域型购物中心出现次主力店撤场,这些因素使得全市空置率明显承压,但得益于整体租赁需求日趋活跃,市面上不少原有空置面积得到进一步去化,因此上述现象的负面影响有限。截至今年二季度,全市整体空置率为3.3%,该数据仍处一线城市最低水平。

整体租金在上半年呈现上扬趋势,较2020年底上升1.3%。在整体租赁需求活跃的背景下,不断改善的租赁情况有效提振业主信心,大部分购物中心能维持既有租金水平。租金增长继续由核心商圈的优质项目引领,这主要归结于它们强大的需求聚集效应,而一些来自非核心商圈但周边居民消费能力突出的项目也凭借着良好的经营状况重拾租金增长动力。

市场展望

预计短期内整体租赁需求将大概率延续上半年的稳健走势。今年5月,第七次人口普查数据表明过去十年深圳常住人口增长近715万,城市还处于旺盛的“人口红利期”。仲量联行华南区研究部总监曾丽指出:“年轻人作为深圳最主要的消费群体,他们消费升级的需求正得到更多商家的重视,同时也给商家带来基于产品创新或是打造新业态的全新思路。结合政府提出加快发展首店经济以及建设购物活动品牌的任务,我们认为这些利好将在中短期内驱使更多品牌通过进军深圳试水华南零售市场。”

预计下半年市场将迎来集中式供应,新增供应面积或突破100万平方米。受此影响,全市空置率将继续走高。从消费基础设施的角度来看,我们观察到线下经营实体正向场景化、体验式消费场所转型。以龙岗万达广场及龙华壹方城为例,这两个超大体量项目均将引入大量创新体验业态,为市民解锁消费新场景。此外,一些区域型项目的落成也将填补相应片区优质零售商业的空白。至于租金,考虑到零售商对进入核心商圈的优质项目意愿不减,可以预见下半年将继续保持较为活跃的租赁氛围,整体租金维持稳定上升势头。

物流地产

2021年上半年,广州和深圳作为大湾区城市群内的两大核心城市,整体消费需求率先从疫情中恢复,居民消费意愿持续提升。广州、深圳社会消费品零售总额分别同比增长23.8%和28.2%,恢复势头良好;线上零售也热度不减,广州全市限额以上批发和零售业实物商品网上零售额同比增长13.3%,深圳市限额以上单位通过互联网实现商品零售额同比增长甚至达到85.6%。上述一线城市各类消费需求的强劲复苏惠及东莞、佛山、惠州等大湾区二线城市。

在线上消费需求持续增长的带动下,综合性电商巨头,以及与其关系密切的第三方物流配送行业在上半年保持了稳步增长的势头。一、二季度消费市场的整体恢复速度高于预期,巩固了主要电商平台对未来市场的乐观预期,促使这些企业积极扩张业务,带动对非保税仓储空间需求的增加。

经历疫情,消费者更习惯于通过线上消费平台满足各种生活需要。在此背景下,生鲜生活类电商业务扩展迅猛。相较于传统生鲜零售的仓储需求可以被一些相对低标准的仓储空间满足,生鲜电商更加标准化的供应链产生了更多对高标仓的需求。上半年录得叮咚买菜、美团买菜等企业在广州、东莞等地租赁了不少面积的高标仓。

此外,随着大湾区数字化转型日益渗透到经济运作和社会生活中,愈发普及的大数据应用为各类依托消费大数据进行产品设计的即时零售平台提供了适宜的发展环境。其商业模式相较于传统竞争对手优势明显,其市场份额的快速扩张带动了上游产业链及第三方物流配送仓储需求的增加。例如,一主要面向海外市场的服装类即时零售平台及其供应链相关企业上半年在广州、佛山及周边市场租赁面积约60万平方米,引起了行业内的广泛关注。

2021年上半年,广州、深圳和惠州均未见新增仓储面积入市;高标仓市场新增供应较少,分布也并不均衡,基本集中在佛山和东莞两地。在这两座城市中,上半年佛山新入市的仓储面积为31万平方米,东莞仅为6万平方米,这五座大湾区城市的整体仓储供应量难以满足快速增加的需求。

今年1-6月,在处于低位供应和强劲市场需求的双重作用下,上述五座城市的高标仓储市场整体空置率继续走低,深圳、东莞、佛山和惠州空置率均维持在极低位;其中,佛山上半年新增的31万平方米仓储面积在入市后全部租出,大部分由即时零售相关行业吸纳。即时零售行业对仓储空间旺盛的需求明显高于市场普遍的预期,发展前景看好。而此前空置率相对较高的广州市场在二季度净吸纳量超过15万平方米,全市空置率降至1.7%,为八年来最低水平。

今年上半年,高标仓租赁市场整体“供不应求”的现状导致大湾区五座城市高标仓整体租金呈现上涨态势。其中,由于东莞拥有同时辐射广州和深圳两个核心城市的良好区位和相对完备的仓库硬件设施配套,市场对其辖区内的仓储空间需求更大,当地租金上半年的涨幅达到3.2%,在五座城市中位列首位。广州、深圳和佛山地区高标仓租金上涨幅度相近。

市场展望

未来六个月,我们认为各类电商、即时零售等企业增长预期依然积极,其业务扩张将继续拉高这些企业对高标仓的需求;除此以外,新增需求很可能将集中在广州、佛山和惠州等外围、以生产端为主的市场。虽然今年下半年五座城市新增仓储供应将超过120万平方米,但大部分都集中在广州市且目前项目的市场反应十分良好,预租情况理想。因此,我们预期今年下半年市场需求将有助消化新增供应,五座城市整体空置率水平不会有大幅增加。仲量联行华南区产业与物流服务部总监张宁表示:“考虑到来自传统电商的稳定需求增长,加之新增的来自生鲜电商和即时零售企业的需求逐步进入市场,预计短期内租金仍将稳中有升。特别是即时零售平台短期内扩充的巨大需求极大地强化了业主的信心,他们还提前预租了不少空间,缓解未来供应集中上市的压力。”

长期来看,大湾区城市强大的人口吸纳能力有力支撑了本地消费和仓储需求的“基本盘”;根据第七次人口普查的数据,广州、深圳、东莞和佛山四座城市近十年净增人口数量超过1,764万人,是全国人口流入最多的地区。持续的人口流入为未来大湾区消费市场的长期发展奠定了坚实基础,而消费市场延续强势表现也将显着增强电商、物流以及机构投资者的信心;但是,长期而言,广州和深圳两座一线城市的传统核心仓储区域内用地供应仍相当有限,广州北部、佛山、东莞、惠州乃至肇庆等仓储市场的重要性将随着深中通道等重大区域性工程的推进逐渐提高。

来源:仲量联行

编辑:wangdc