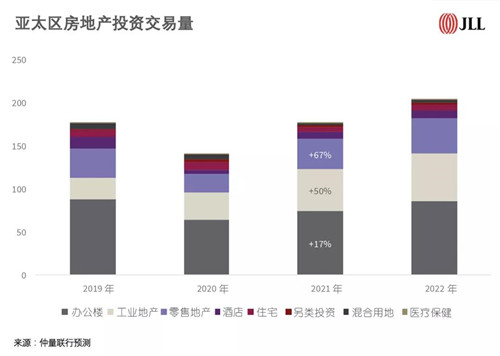

据仲量联行《2021年四季度亚太区资本追踪》报告数据,2021年亚太区商业地产市场吸引直接投资1770亿美元,同比增长26%,投资交易额回升至2019年疫情前的高位水平。其中,中国市场表现突出,交易额同比攀升21%,达390亿美元。

亚太区物流地产投资持续升温 零售及酒店投资持续复苏

物流地产

从投资物业类型来分析,2021年物流地产投资交易额达480亿美元,同比增长50%,较2019年翻了一番。投资者对3亿美元以上大规模交易表现出浓厚兴趣,过去两年内,物流地产投资交易额翻了四倍。仲量联行预测,虽然物流行业收益紧缩,但由于亚太区租金持续上涨且投资者计划进一步资产整合,物流地产投资交易热度将持续。

办公楼

办公楼投资市场持续复苏,2021年交易额达740亿美元,同比增长17%。办公楼仍为亚太区流动性最好的资产类别。随着租金和入驻率企稳,加上投资者愈加青睐在品质、健康和安全方面更具优势的优质办公楼标的,预计2022年办公楼资产投资将增长20%-30%。

零售地产

零售地产方面,亚太区消费的复苏及良好的收益使投资者重拾对零售资产的投资信心,2021年资产交易大幅反弹67%,交易金额达360亿美元。

此外,随着跨境旅行逐渐恢复,加上投资者采取长远目光看待旅游行业,2021年酒店资产交易金额同比增长39%至85亿美元。其中中国、日本、韩国和澳大利亚市场的交易占亚太区酒店资产总交易量的八成。

仲量联行亚太区投资及资本市场首席执行官Stuart Crow表示,2021年亚太区房地产市场持续复苏,投资者跨地域、跨行业的多元化持续投资,展示了投资者对于房地产行业的长期信心。据我们了解,2022年投资者将继续加大投资力度,重点会在大规模交易和平台收购方面,全年投资金额将有望突破2000亿美元。

中国市场物流地产、另类资产受到投资者追捧

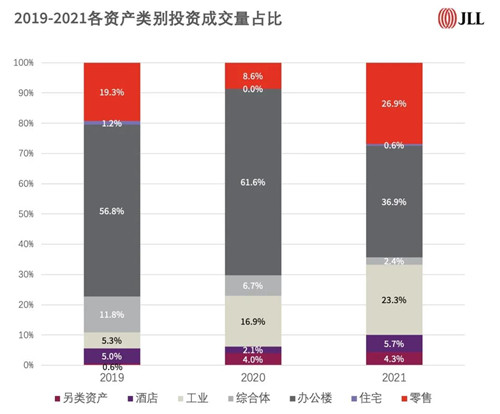

2021年,中国大陆商业地产投资市场表现良好,交易活跃达390亿美元,同比攀升21%。全年办公楼资产的投资额仍占首位,占总成交量的近四成;物流资产成交量涨幅明显,从2019年的169亿迅速增长到了2020年的380亿,并在2021年迅速攀升至591亿,在总成交量的占比从2019年的5.3%大幅提升到2021年的23.3%;零售资产大规模资产包的收购抬高了总体成交量,至近三成;另类资产的投资金额也在2021年创下了新高,占比高达27%。

上海

上海依旧是投资者的首选,成交量占到全国总成交量的四成。上海优越的投资环境和稳定的收益是吸引投资者的重要因素,而北京因核心区域办公及零售投资标的稀缺,同样受到投资者的关注。

首批基础设施公募REITs

2021年对于房地产投资市场是具标志性的一年,中国首批基础设施公募REITs的上市受到了投资者的广泛关注。首批基础设施公募REITs中包括产业园区和物流资产,这使得另类资产投资有了新的退出方式,投资者在另类资产的投资上更有信心。首批基础设施公募REITs上市后整体表现出色,相信未来会持续受到市场追捧。

长租公寓

在政策的支持与推动下长租公寓在2021年也成了热门的投资方向。一线城市的住宅需求依旧高企,从城市更新的角度将办公、工业、零售等业态通过改造转变为长租公寓也为投资者提升资产提供了新的视角。

仲量联行中国区投资及资本市场业务负责人庞树东表示,开发商在过去的一年面临着结构性去杠杆的影响,希望通过出售资产来换取流动性,投资者利用这一独特的机会收购资产,自用买家也根据其需求扩大了资产规模。展望2022年,越来越多的投资者会进入另类资产的赛道进行收购,传统资产类别或将重新受到关注,并由此带动整个投资市场的进一步发展,央行降息房地产行业政策的趋松,这一系列信号长期来看有助于市场的稳定,给投资者对未来房地产市场的走势带来信心。

来源:仲量联行

编辑:wangdc