2022年第一季度,上海商业房地产市场延续了去年底的运行态势,总体需求状况良好。上海写字楼核心及滨江板块净吸纳量韧性提升,浦西引领租金涨幅;零售市场升级焕新进行时,沉浸式艺术商业融合呈新趋势;仓储物流供应放缓,3pl主导需求,其中与跨境物流相关需求显著增加;商务园区写字楼TMT行业扩张势头明显,园区租金报价持续攀升;投资市场季内成交高于五年均值,生命科学地产居另类资产关注度榜首。

优质写字楼市场

净吸纳量韧性提升 全市空置面积持续下行

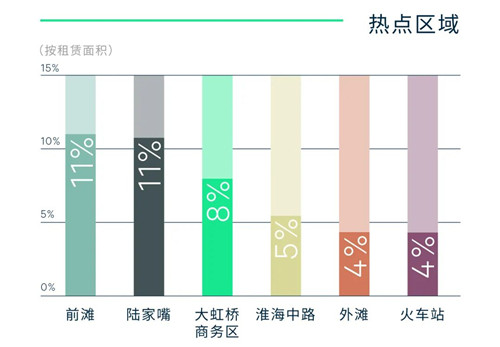

第一季度写字楼市场仅录得前滩信德中心入市,体量为7万平方米,环比减少68.6%。新项目以良好预租表现延续前滩作为滨江核心发展区的引领作用。净吸纳量韧性领跑全国,环比上升5.0%至27.3万平方米。至此,空置率较去年底显着下调1.3%至15.3%。其中,陆家嘴以较具竞争力的租金策略吸引来自包括世纪大道、四川北路、南京西路等置换需求,录得近四年来单季净吸纳量新高,除金融的升级扩租外,也不乏专业服务等其他行业布局,推动核心商务区去化再度提升,空置率降至10%以下。

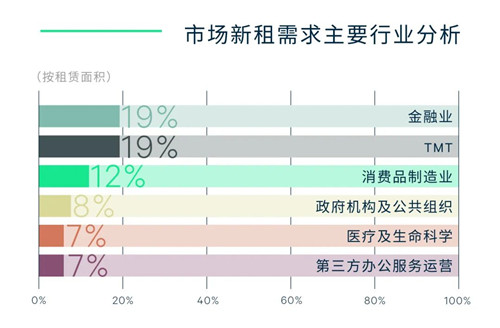

行业需求方面,全市场注册制逐步推进为资本市场体制扩容,季内以证券、基金、资管扩租为主的金融需求进一步激活,位居首位,陆家嘴及其外围市场与外滩区域特别活跃;TMT紧随其次,细分产业回归底层技术研发,以人工智能、金融科技、企业应用软件等产业互联网表现突显,在闵行、浦东前滩、虹口区域等皆有升级扩点;消费品制造业受资本青睐的新能源汽车及化妆品类引领布局,同时生物医药及医疗器械类企业从商务园区升级差异化选址写字楼市场的情况持续。此外,第三方办公服务运营以精装独立办公室模式为首持续扩张步伐,聚焦可租空间相对充裕的核心及核心拓展区。以成交类型来看,搬迁扩租占市场八成以上,一千平方米以上中大面积段租赁需求于季内落地增多,成交笔数占比62%。

区位表现上看,南京西路、淮海中路可租面积减少带动部分核心拓展区如北外滩、火车站、四川北路以及其他新入市项目去化持续改善,而滨江新兴区域前滩、世博后滩优质楼宇持续吸引医药及工业制造业等搬迁扩张,大虹桥商务区则录得政府机构职能建设的整栋办公需求带动板块整体去化。但与此同时,亦有少部分市场面临租户外流压力,季内去化表现相较疲软。

租金方面,因主力需求战略扩张稳健布局,使得高入驻率的核心商务区和滨江区域业主的有效租金让利空间收窄,支撑全市租金报价和有效租金分别上调1.0%和1.1%。然而,近期疫情规模性反弹租赁活动受阻,预期业主后续将随行就市调整租金以应对去化放缓的可能。

CBRE华东区顾问及交易服务|办公楼部负责人张越表示,第一季度上海写字楼市场很大程度延续去年底的活跃态势,谈判接近尾声的大面积需求季初陆续落地。尽管宏观环境面临挑战,但上海以其对新兴产业战略布局的引领地位和深化金融改革开放的前沿阵地,外资新租占比再度回升,以美企、日企居多。科技互联网、生物医药、高端制造等优质新经济领域企业扩张意愿明显,金融业亦将再添额外动力谋求转型扩张良机。未来六个月,写字楼市场原计划将有79万平方米新增供应,包括多个期待已久的优质项目,集中分布于‘一江一河’沿岸滨水地区的徐汇滨江、前滩、苏河湾及北外滩,承接城市发展能级提质转型的优质办公需求。由于近期上海疫情呈现快速蔓延趋势,全市实施阶段封锁,造成租赁在内的商业活动放缓。业主与租户对延期的不确定性多持观望态度,在抵御突发风险并提升可持续发展能力的多重考量下,灵活办公模式及绿色楼宇升级或将受到进一步广泛关注。

优质零售物业市场

升级焕新进行时 夯实进化之路

第一季度上海零售物业市场没有录得新项目入市,多家购物中心于本季度积极品牌调整和整体升级,2021年入市的项目持续带动非核心板块去化。由三月中旬开始的疫情一定程度上影响了上海线下商业的正常运营,各大购物中心暂停堂食、缩短营业时长以及关闭部分业态等方式积极响应疫情防控。

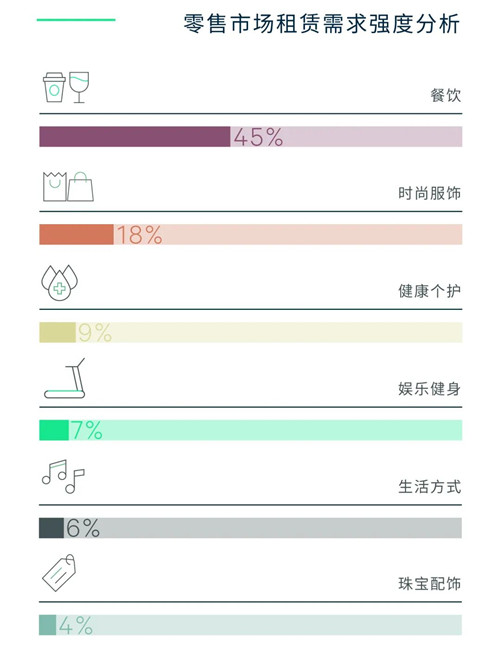

餐饮依旧是主要驱动力,需求占比45%,其中以咖啡茶饮和亚洲食肆品类需求特别亮眼。咖啡茶饮赛道竞争依旧火热,本季度Blue Bottle Coffee内地首店亮相上海苏州河畔,其排队盛况刷屏各大社交网络,而其上海第二家门店也于静安嘉里中心围挡。M Stand于静安大悦城开出首家冰淇淋概念店,推出多样创新产品线。中式饮品借势国潮加速发展,1828王老吉于尚悦湾开出旗舰店,而来自广西的特色茶饮品牌阿嬷手作上海首店也于新天地开业,继连锁茶饮加速扩张之后,行业迎来新一波国潮创新新浪潮。此外,以日本和泰国料理为主的亚洲食肆本季度布点积极。时尚服饰需求热度不减,占比18%。冬奥余温推动运动品牌持续扩张,NB GREY概念店亮相环贸,德国奢华运动品牌BOGNER入驻恒隆广场。潮流设计品牌集结前滩太古里,多家重磅首店相继入驻。服务业态占比16%,以美容和美发沙龙为主的个护品类扩张积极。截至季末,全市空置率环比下降0.3百分点至三年新低6.4%,全市购物中心首层租金环比上升0.4%至每天每平方米人民币34.9元。

值得一提的是,艺术交融商业,本季度多家购物中心以承办艺术展的形式,重拾流量。其中,《为了更大的画面》于陆家嘴中心商场开幕;而国际知名涂鸦艺术家Mr Doodle全球首个美术馆个展《Mr Doodle in Love恋爱中的涂鸦先生》也于K11展出,而K11也以此为起点开启“随爱漫游”主题场景活动,加码体验式商业形态。在消费升级的背景之下,艺术场景助力打造沉浸式体验,迎合新一代消费者需求,是线下商业差异化发展的新趋势。

CBRE华东区顾问及交易服务|商业部负责人希诺表示,随着《上海市商业空间布局专项规划(2021-2035年)》草案的公示,上海商业空间扩容,其中市级商业中心达29个,‘老牌’与‘新秀’商圈创新破局。未来六个月,市场预计迎来50万平方米的新增供应,其中既有位于非核心板块的优质新项目,也不乏包括张园在内的核心板块的城市更新改造项目。主题鲜明的新项目为非核心商圈注入新的活力,而升级改造项目的启幕有望重塑核心商圈格局,为上海打造国际消费中心城市奠定基础。

物流仓储市场

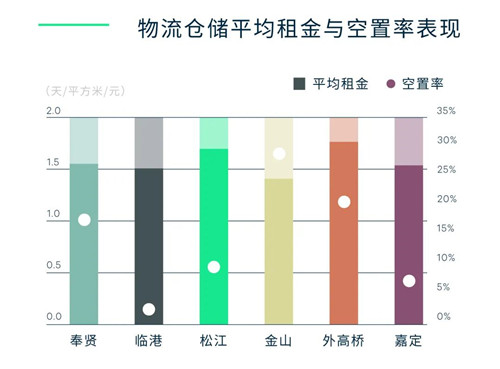

新增需求助力淡季去化 活跃区域推动租金上行

第一季度上海物流仓储市场迎来两个项目的交付,总计14.3万平方米。整体需求有所回落,主要由于电商购物节潮后市场进入租赁淡季,同时电商短租集中到期退租。录得净吸纳量4.4万平方米,空置率环比小幅上升1.3个百分点至9.2%。但相比于2021年同期,整体情况向好。3PL持续主导租赁成交,其中与跨境物流相关需求明显增长,国外头部航运公司在临港续租超过1万平方米,一家跨境网络科技公司在金山新租超过1万平方米;制造业需求有所回暖,得益于特斯拉上海工厂的高产能,相关的汽车配套商在临港多个仓库均有多笔租赁成交。以浦东机场、临港等板块热度只增不减态势,带动全市租金环比上升2.2%至每月每平方米人民币49.3元。

CBRE中国区顾问及交易服务部和投资及资本市场部产业地产负责人孙洁表示,未来六个月将有超过58万平方米的高标仓库入市,主要分布在青浦、金山、临港等板块。一季度末,上海遇到更为严峻的疫情挑战,内外部货物流通受阻,港口时效性降低,制造业供给收缩。与此同时,多家物流开发商和第三方物流租户投身于供应链的重新整合布局,提供仓储资源和供不应求的生鲜、医药等资源运输。短期内疫情影响较大,但难改物流行业长期稳中向好趋势,待此波疫情得到有效控制,制造业、跨境物流、电商等重振发展,带动去化实现突破,租金仍有成长潜力。

商务园区写字楼市场

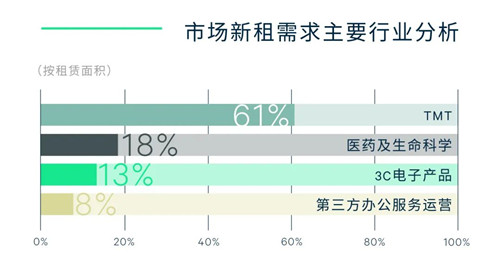

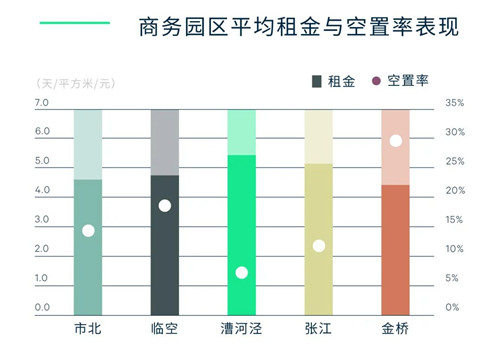

TMT行业扩张显着 租金报价持续攀升

第一季度上海商务园区写字楼市场共录得新增供应三个项目,共计25.3万平方米,分别为位于漕河泾的漕河泾科技绿洲五期,位于金桥的中宝盛达中心和位于外高桥的上海自贸壹号生命科技产业园二期。年初租赁淡季叠加疫情影响,新增供应去化平淡,季度净吸纳量9.9万平方米,环比下降62%,致使整体空置率上行一个百分点至15.5%。

就行业需求而言,TMT行业以61%租赁需求占比位居第一,华为作为典型企业在金桥板块进行大面积扩租,进一步完善金桥智能制造的产业图谱;另有半导体及芯片企业在张江和漕河泾板块落户扩租。人工智能和软件服务类企业交易活跃,在漕河泾、张江及金桥板块均有大面积的扩租、新设。TMT行业不断增强的旺盛需求,充分体现上海全力践行电子信息产业发展“十四五“规划,积极引进外资企业,助力本土发展,向着建成具有全球影响力和竞争力的世界级电子信息产业集群迈近。其次生物医药行业租赁需求占比18%位列第二,以医学检测和细胞治疗类细分行业租户表现亮眼,检验检测龙头欧陆集团旗下子公司在浦江板块落户,以注资成立新公司,物业项目投资等方式加快在沪布局,进一步推动浦江检测检验产业协同发展。

对比各子版块市场表现,本季度金桥成为特别活跃板块,板块净吸纳量占市场三成以上,租赁需求领跑市场。张江板块去化稳定,支撑租金的强劲韧性,上涨1.6%领涨一季度市场。漕河泾板块受大体量入市新项目预租平淡,叠加板块内租户搬迁、退租影响,空置率出现大幅上升,但稀缺的优质空间和强大的集聚产业吸引力,仍支撑租金价格稳定上涨0.7%。除此以外,新兴板块外高桥和康桥产业发展稳步提升,租赁需求逐步释放,租金价格亦上涨显着。各板块优异表现推动全市平均租金报价持续攀升至每月每平方米人民币138.62元,环比上升0.9%。

CBRE华东区顾问及交易服务|商务园区部负责人丁竹君表示,一季度市场表现总体稳定,未来六个月,预计将有超25万平方米的新增供应入市,除传统核心板块张江外,青浦赵巷将迎来科技绿洲项目的陆续交付。因疫情反复,租赁需求释放在短期内受到影响,建议租户及业主尽早合理规划,并积极探索线上方式。为坚决打赢疫情防控保卫战,上海发布21条纾困政策,全力支持相关行业和中小微企业克服困难政府积极施政,将有效缓解疫情对经济社会的影响,加快市场回暖节奏。

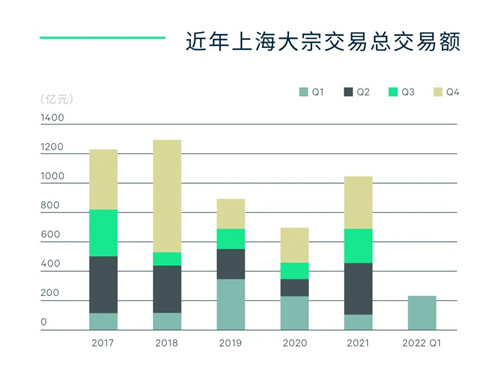

投资市场

季内成交高于五年均值 投资意愿逐渐走强

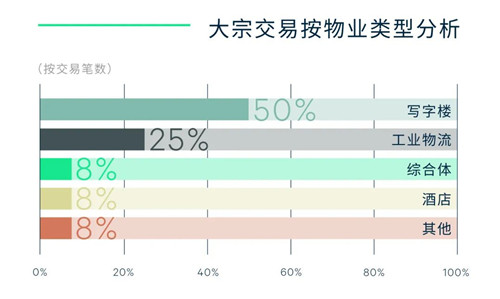

2022年第一季度,上海物业投资市场共录得12笔大宗交易,交易金额共计人民币226.5亿元,环比下降36.4%,同比上升91.8%。尽管本季度时值春节假期,叠加季末疫情突袭申城,季内成交总额依旧高于近五年同期均值。投资型交易依旧占据主导,自用型交易仅占25%,侧面反映目前投资者意向逐渐走强。

依据投资物业类型来看,写字楼物业交易占比居首位,其中半数源于电子、智能科技相关行业自用买家购置办公空间,而高科技企业在近两年所呈现出的活跃租赁需求,使更多投资者将目光聚焦于创新产业密集且氛围相对成熟的区域,因此本季度涌现出数笔位于张江、杨浦等科创高地的大宗交易;产业地产类物业贡献交易笔数的25%,季内以多样化的物流资产为主导,其中包括辐射长三角区域的优质物流及工业资产包,亦有投资者着眼于兼具价格优势与改造条件的增值型投资机会;此外,开发商迫于债务到期压力将优质酒店资产折价出售的机会型投资依然存在于市场上;随着年初若干长租公寓本土化政策相继出台,愈发规范的市场环境加上REITs扩容扩募所带来更为明确的退出路径,支撑长租公寓类物业投资热度不减。季内交易中,内资买家持续活跃,除地产基金与机构投资者外,地产公司占比达60%,其成熟的物业改造及运营能力,推动增值型交易与核心增值型交易在本季度呈现双头并进的态势。

CBRE华东区投资及资本市场部负责人王晶表示,近日发布的《中国2022年投资者意向调查》显示,投资者的购置与出售意愿均创下新高,预示着大宗交易市场将在年内更加活跃。而作为蝉联中国首选投资目的地的上海,对境外投资者的吸引力亦有显着提升,在亚太区跨境投资目标城市中已跃居次席。虽然近期疫情反扑,上海采取全域静态管理,但万众一心共克时艰。困境是短暂的,无论是民众还是投资者依然对上海未来的发展充满信心。细究将上海作为首选投资目的地的受访者的投资偏好,我们观察到部分投资者对于写字楼租赁需求预期显示出积极正向的转变,多数受访者表现出对核心写字楼资产的青睐,而亦有少数受访者倾向溢价收购商务园区物业。此外,生命科学地产首次超越数据中心与冷链物流等资产类型位居另类资产关注度榜首,在此我们建议聚焦此类资产的投资者在明确项目土地性质适用条件的前提下,可依据各区域产业规划适当扩大选址范围,为其资产投资拓展更多可能性。

来源:世邦魏理仕

编辑:wangdc