2022年第二季度,杭州甲级办公楼市场录得一个新增供应项目入市,整体空置率小幅上升。科技互联网及地产建筑行业进入调整期,金融及专业服务类企业租赁需求有所提升。优质零售物业市场方面,二季度新增一个零售项目,品牌开业更趋保守,总体空置率小幅上升。餐饮品牌的需求有所回暖,宠物业态为市场注入新活力。

仲量联行杭州、南京、武汉分公司总经理辛毅表示:“伴随着杭州亚运会延期和疫情反复的影响,上半年杭州面临的市场压力有增无减。在此背景下,杭州市着力推进共同富裕示范区建设,大力发展科技创新。未来的杭州将全力推进城西科创大走廊建设,加快区域融合和人才集聚。伴随着杭州打造科创高地的决心,杭州的优质办公市场也将在复杂的市场环境下展现出前所未有的韧性。”

优质办公楼

二季度杭州办公楼市场仅录得一个甲级项目入市,整体空置率小幅上升。位于运河商务区的英蓝中心于二季度交付,总体量约50,000平方米,是城北近两年来较为稀缺的自持项目。受新项目入市及上半年市场租赁需求承压的影响,甲级办公楼的空置率小幅上升0.4个百分点至22.2%。二季度乙级办公楼无新增供应,由于租户升级搬迁的需求上升,乙级办公楼空置率上升了0.2个百分点至18.5%。二季度,杭州办公楼整体空置率微升0.3个百分点达到20.3%。

企业升级搬迁带动办公楼新需求。二季度杭州整体办公楼市场净吸纳量约为22,869平方米,环比下降13.1%,同比下降24.8%。从企业来看,科技互联网需求占比33%,科技类企业在上半年面临一定的行业调整;而金融行业的需求攀升至15%,多企业有升级需求。包括律所、企业管理在内的专业服务类企业租赁需求有所回暖,但仍以升级搬迁需求为主。受周边疫情影响,二季度多个中大企业总部或区域总部的选址决策受限,部分企业的租赁活动也相应推迟,商务问询及带看量较年初有所缩减,因此二季度的租赁成交数量较一季度有所下降。

二季度杭州甲级办公楼市场租金略有下降。截至6月底,杭州甲级办公楼平均有效净租金为4.68元每平方米每天,环比下降0.2个百分点。同时,乙级办公楼租金与上季度持平,为3.53元每平方米每天。市场需求疲软使得租赁成交活跃度降低,业主亦采取较为保守的租赁政策,整体租金承压。

2022年优质办公楼市场展望:随着2022亚运会的延期,原本杭州在建办公楼项目的停工期也随之延后至明年。受其影响,部分原定于明年年初竣工的建筑施工项目在建办公楼或将提前交付,杭州办公楼市场将迎来一个供应高峰。尽管城市重大赛事面临延期,但目前杭州第三期地铁规划已基本落成,杭州的城市交通网络和基础建设迎来巨大改善,对企业进行生产活动和选址决策均为利好因素。下半年杭州的办公租赁市场机遇与挑战并存。

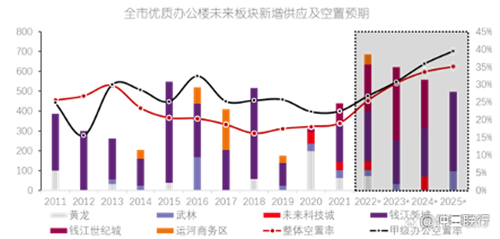

统观全年,杭州预计有68.6万平方米的新增供应,共计12个优质项目入市。其中甲级办公楼市场新增体量约27万平方米。新入市项目主要集中在沿江商务区即钱江新城和钱江世纪城商圈。同时,武林及黄龙等传统核心商圈也将迎来优质新入市项目。由于下半年大量的新增供应将进入集中交付阶段,预计杭州甲级办公楼的空置率在2022年底或将达到25%以上。未来三年,预计杭州办公楼的新增供应将始终保持较高位。

仲量联行杭州商业地产部总监尤培荣表示:“2022年上半年的杭州办公楼市场面临较大的内外部压力。杭州亚运会延期举办、房地产调控政策未见明显松绑、科技互联网行业的发展面临收缩,周边城市也经历了较长时间的疫情封控。我们认为业主对于市场的预期恢复尚需时日。与此同时,杭州城市的基础建设和交通网络条件有较大改善,城市发展的基本面未变,我们预计未来市场平均净租金仍将继续承压,但无需担心大规模的波动。”

优质零售物业

青年及潮流运动类服装品牌加速布局,茶饮及轻餐首店抢先进驻杭州,宠物业态为零售物业注入活力。从业态来看,时装行业依然是最大的主力需求,占二季度新开业商铺的31%,其次是餐饮,占比29%,比重较上季度有所上升。二季度餐饮品牌的需求有所回暖,多个茶饮及烘焙品牌抢先进驻杭州,如茶品牌T9在杭州万象城开出了浙江首店,轻奢烘焙品牌Butterful& Creamorous黄油与面包浙江首店在嘉里中心开业,新中式烘焙品牌虎头局渣打饼行在杭州万象城及湖滨in77双店齐开。时尚及服装业态上,针对青年群体及潮流运动类的服装品牌在杭加速布局,如美国休闲时尚品牌Allbirds省内首店入驻杭州万象城,运动服品牌MAIA ACTIVE杭州首店于杭州IN77正式开业。杭州已然具备其一定的实力,吸引各大优秀品牌将杭州作为其全国战略布局的第一批城市。

与此同时,疫情影响仍在持续,不少品牌正逐渐退出市场。例如,作为国内线下实体书店品牌的“言几又”于二季度关闭在杭州所有门店,正式退出杭州市场。

随着宠物经济在国内的悄然兴起,杭州的商场也逐渐加入这一赛道。作为杭州首条宠物主题街区,2700㎡的“宠这里”全球首店于杭州高德置地广场试营业,吸引目标人群带宠物走出家门,为商场带来新一波的流量经济。

二季度仅有一个零售项目入市,总体空置率有所上升。位于滨江商圈的滨江银泰百货,于6月30日开业,为该板块带来13万平方米的新增供应,该项目紧邻地铁一号线,为滨江商圈高端零售物业市场注入新活力,亦是银泰首次进入滨江。二季度杭州全市优质零售物业的空置率为7.9%,较上季度上升了0.6个百分点。其中,全市购物中心的平均空置率环比上升了0.4个百分点至8.8%左右,而百货的空置率保持在1.4%。从细分市场来看,湖滨和钱江新城商圈的空置率表现较为平稳,包括杭州万象城和湖滨银泰in77在内的优质购物中心的首店开业热度有增无减。而武林商圈二季度的总体表现欠佳,空置率有所上升。

二季度零售物业市场租金小幅下降。二季度杭州全市零售物业租金略有下降,首层净有效租金环比下降0.1个百分点至17.95元每平方米每天。核心商圈零售市场平均净有效租金达30.1元每平方米每天,与上季度相比下降0.1个百分点;而非核心商圈的租金继续保持下跌趋势,净有效租金环比下降0.2个百分点至12.67元每平方米每天。

2022年零售物业市场展望:2022年杭州零售物业市场将迎来一个供应高峰,预计有6个新增项目入市,总体量将达到62万平方米。年内的新增供应主要位于非核心商圈,以购物中心为主,主要集中在滨江、城东及城北等非核心商圈。总体空置率预计略微上升,预期年底或高于8%。2023年以后,预计新增供应将主要集中在核心区域,并以高端购物中心为主,包括预计在2023年交付的望江新世界K11项目、2024年交付的武林商圈的恒隆广场,以及2025-2026年交付的新鸿基江河汇IFC和钱江世纪城商圈的杭州SKP。以港资为主的高端零售项目的争相入市将有效增强杭州高端零售物业市场的竞争效应,带来新的价值预期。

来源:仲量联行

编辑:wangdc